上海证券报:二次停牌后望迎最终胜利,锦州银行风险处置阶段性盘点:亏损幅度收窄

3月31日晚间 , 锦州银行在港交所公布的未经审计的2019年年报显示 , 去年该行同比减亏幅度达76.6% , 流动性、资产质量等数据亦呈现回暖迹象 。

这场牵涉各方、耗时10个月的锦州银行风险处置战役已接近尾声 。 4月1日早间 , 该行因重大资产重组再度停牌 。 上证报采访人员从多个渠道获悉 , 该行所有财务重组将在4月末之前完成 , 届时审计后年报也将发布 。

按照重组计划 , 在面向成方汇达和辽宁金控的定增完成后 , 该行资本充足率将接近10% 。 再加上不良资产剥离 , 该行所有的资本充足率指标都将满足监管标准 。 待到那时 , 这场风险处置战役方能吹响胜利号角 。

去年下半年亏损势头得到遏止

乍看年报数据 , 2019年锦州银行净损失为人民币10.62亿元 。 但细究数据变化、业务结构后可以发现 , 这家去年被列为高风险的金融机构 , 在前期引战增信、更换董监高、规范经营后 , 已经度过了危险期 。

【上海证券报:二次停牌后望迎最终胜利,锦州银行风险处置阶段性盘点:亏损幅度收窄】来看经营效益、流动性和资产质量这3组数据 。 年报显示 , 去年下半年锦州银行亏损势头得到遏止 , 全年同比减亏34.76亿元 , 减亏幅度达到76.6%;资产利润率同比提高0.45个百分点;拨备覆盖率127.28% , 同比提高3.53个百分点 。

锦州银行风险事件 , 源于2019年5月该行与第三方审计不欢而散导致年报披露反复推迟 , 进而引发同业机构不信任 , 叠加流动性分层导致流动性危机 。

最新的流动性情况如何?截至去年12月末 , 锦州银行存放在人民银行的现金款项超过1000亿元 , 已是近年来该行流动性最充裕的时刻 。 目前 , 锦州银行同业交易对手由中小银行置换为大型银行和股份制银行 , 同业负债结构改善 , 资金比较稳定 。 此外 , 截至去年末 , 锦州银行储蓄存款逆势增长416亿元 , 零售客户突破了500万户 。

在资产质量方面 , 年报显示 , 截至2019年末 , 锦州银行不良贷款率为6.52% 。 接近锦州银行人士介绍 , 锦州银行在总行层面成立清收团队 , 加大清收处置力度 , 探索风险资产市场化处置手段 , 酝酿了不良资产剥离方案 。 去年清收、活化风险资产将近30亿元 。

战役接近尾声资产净化正在开启

4月1日早间 , 锦州银行发布公告称 , 由于尚待刊发进一步资产重组步骤的公告 , 于当日上午9时起暂停交易 。 这也是锦州银行去年12月27日停牌后 , 第二次因为资产重组而停牌 。

此前锦州银行已于3月10日公告了重组计划:一是定向增发 , 向成方汇达和辽宁金控发行62亿股募资约120.9亿元;二是出售锦州银行持有债权本金账面原值约为1500亿元的若干资产予成方汇达;三是认购本金金额约为750亿元的定向债务工具 。

上证报采访人员从接近监管人士处获悉 , 目前锦州银行资产重组进展顺利 , 大概率会在2019年年报披露前 , 即4月30日前完成 。 本次财务重组要达到3个效果:资本结构进一步优化、资产质量得到提升及盈利能力得到增强 。

未经审计的年报披露 , 面向成方汇达和辽宁金控的定向增发完成后 , 锦州银行的核心一级资本充足率将达到6.74% , 资本充足率达9.99% 。

接近锦州银行人士介绍 , 后续不良资产剥离完成后 , 锦州银行所有的资本充足率指标都能满足监管标准 。 据悉 , 3月10日该行重组公告发布后 , 辽宁省外的同业机构对锦州银行的信心恢复更为明显 , 当月辽宁省外机构对锦州银行的同业融资规模已经增加200亿元 。

推荐阅读

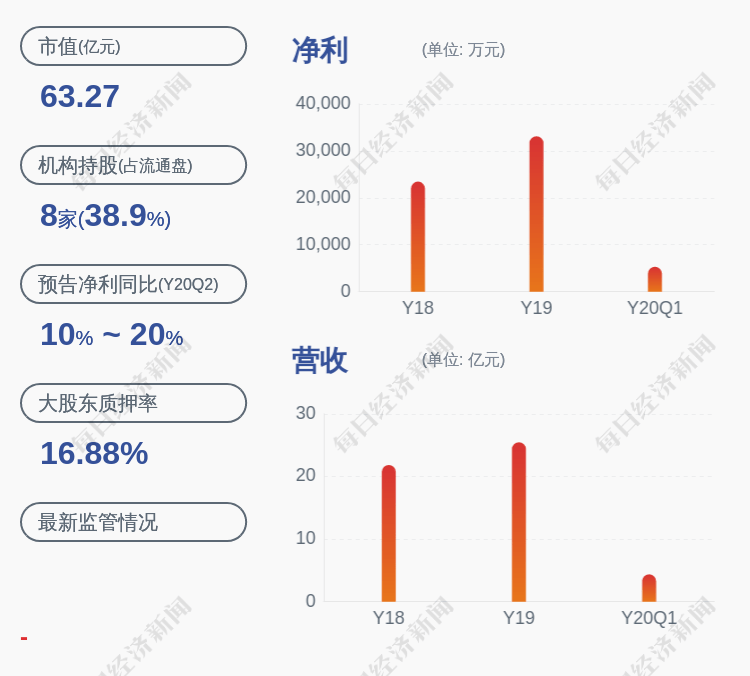

- 『上海证券报』这家公司什么来头?,机构扎堆前十大股东榜单

- “嘭!”男子深夜酒驾大秀S步,撞人了

- 全球防疫物资需求增量 上海浦东机场日均货运航班超200架次

- 孝警捐肝 母亲成为儿子的“新肝宝贝”

- 上海有4例确诊病例今日出院,共计516例治愈出院

- 一英国留学生微博上求助,称被“上海公检人员”骗近3万英镑!真相来了

- 中新网■西班牙军用运输机抵达上海执行防疫物资运输任务

- 中国证券报■央行数字货币研究所:数字人民币研发正稳妥推进

- 上海今日有4例确诊病例痊愈出院,累计治愈出院516人

- 「大众网·海报新闻」济南护理职业学院举行第二次开学前疫情防控应急处置模拟演练

![[]职场上升法则:三大原则,帮你站稳脚跟,往高处走](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/upload/2020/f5103e012bc7a776089d77dbda37b421.jpg)