【投资】终于有A股大佬发声了:中国股市想要重返6000点,首先要把这五个问题解决好,作为投资者怎么看

(本文由公众号越声投顾(yslcw927)整理 , 仅供参考 , 不构成操作建议 。 如自行操作 , 注意仓位控制和风险自负 。 )

中国股市重返牛市 , 先把这五个问题解决好!

第一个问题 , 重融资的功能定位 。

步入2000年以来 , A股市场就出现了四轮大熊市行情 , 而熊市调整的行情却占据了三分之二的时间 。 然而 , 面对牛短熊长的A股市场 , 导致股市长期走熊的一个关键因素 , 则是股票市场被赋予了特殊的使命 , 而多年来重融资现象也成为了A股市场的真实写照 。

从当初的国企脱贫解困 , 到近期的科创板试点注册制 , 实际上还是不断强化了股票市场的重融资需求 。 从中长期的发展趋势来看 , 融资本身属于重要的功能 , 而注册制度也是资本市场走向市场化改革的必要方向 。 然而 , 作为一种市场化程度最高的发行制度 , 却缺乏了充分的配套支持 , 而在缺乏成熟优胜劣汰功能、上市率与退市率长期处于失衡发展的状态以及缺乏证券法的加快修订与完善等举措的背景下 , 实际上也容易让注册制的落地变了味 。

所幸的是 , 目前只是科创板试点注册制 , 而非整个A股市场推行注册制 , 这也是一种摸索与试验 。 但 , 注册制模式的开启 , 必须要具备充分的配套准备 , 否则仍需提防水土不服 , 变相加剧市场融资压力的风险 。 很显然 , 对于后续注册制的落地进程 , 将会直接影响到A股市场的定位功能 , 对未来A股市场的可持续发展产生比较重要的影响 。

第二个问题 , 股市长期变相造富少数群体 。

在长期重融资的市场环境下 , 大量企业通过不同的方式与途径进入到资本市场之中 , 有的进入了主板市场 , 有的进入了创业板市场 , 而有的进入了新三板市场等 。 其中 , 多年来 , 最具造富效应的 , 莫过于主板以及中小创业板市场的持续造富现象 。

实际上 , 这些年来 , A股市场也通过减持新规升级版等配套措施来减缓限售股的解禁风险 , 尤其是集中解禁风险 。 但是 , 从实际情况下 , 大股东仍然可以借道花式减持、组合式减持乃至股权质押强行平仓等方式完成变相减持的目的 。

本来 , 在市场步入熊市环境之后 , 大股东的减持意愿应该不高 , 每个人都希望实现利润最大化 , 但为何多年来依旧产生出源源不断的限售股减持需求呢?归根到底 , 一个来自于新股上市的不败神话 , 过高的溢价表现大幅增加了大股东及相关受益者的持股利润 , 面对逾百倍的估值水平 , 减持需求也会一下子释放;另一个则是来自于大股东极低的持股成本 , 而面对上市后数十倍乃至数百倍的巨额利润 , 即使二级市场价格暴跌逾50% , 大股东或原始股东都是拥有巨额利润 , 而巨大的造富效应也造成了大量企业加快发行上市的步伐 。

从鼓励企业上市的初衷来看 , 为了企业可以做大做强 , 拓宽融资渠道 , 但实际情况下 , 却忽略了资本的逐利性 , 当资本市场形成巨大的造富效应时 , 上市后大股东往往思考的是减持套现 , 而并非实干经营 。 归根到底 , 还是市场土壤的问题 , 不从暴利环节征收巨额税收、不从减持新规上细化规则 , 最终还是难改股市长期变相造富少数群体的现象 , 而庞大的限售股堰塞湖压力 , 则是当前市场所面临的最严峻问题 。

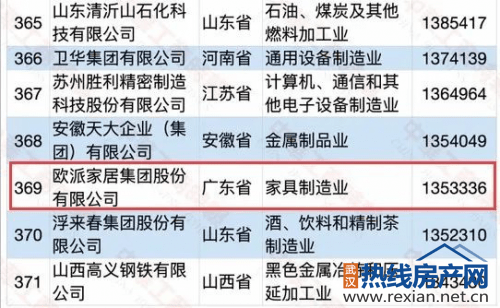

本文插图

第三个问题 , 政策环境未能够有一个明确性的方向指引 。

作为一个典型的政策市场 , A股市场的走势乃至市场的资金面环境 , 多容易受到政策环境的变化影响 。 在实际情况下 , 当股市政策环境明显回暖 , 监管环境略显放松之际 , 则市场资金很快重新活跃 , 营造出一个赚钱效应 。 但是 , 当市场赚钱效应略有修复之时 , 反而容易遭遇到政策环境收紧的影响 , 而对于敏感性非常强的资金而言 , 经过了几轮的政策环境变动 , 反而变得谨慎与小心 , 而股票市场的政策环境未能够形成一个明确性的方向指引 , 则场外资金往往不敢轻举妄动 , 保持谨慎小心的态度仍然占据主导地位 。

推荐阅读

- |瑞信:投资者有理由为V形经济复苏做好准备

- 选股宝|投资章鱼帝:涨停板淘金:大唐电信+供销大吉

- 易木财经|软银不与愿景联合投资 北汽拟收购神州优车 小鹏汽车秘交IPO文件

- e公司|又一只面值退市股呼之欲出?管理层释放积极信号,巨亏投资者发出这样的感慨

- 生品|中国财富管理50人论坛:“原油宝”产品推介宣传违规误导投资者暴露行业风险管理欠缺

- 选股宝|“跨界私募”遭公开谴责:量化交易承诺保本,备案信息毫无踪迹,更宣扬转型股权投资

- 大众证券报|新潮能源、金花股份同日被查,投资者索赔正当时

- 临沂招商|总投资85亿元!临沂又一大项目签约

- 投资者|定增锁期由18个月重回36个月?两公司战投销期承诺延长,是自愿还是监管意图?500亿战投或受

- 市净率|市净率跌至0.7以下,银行股具备投资价值了吗?

![[热刺]六大项数据全场第一,穆帅找到热刺真核!](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/2020/b16618f8990c807fe352484b6f09ceea.jpg)