21дё–зәӘз»ҸжөҺжҠҘйҒ“|зҪ‘жҳ“зЎ®е®ҡеҸ‘е”®д»·жҜҸиӮЎ123жёҜе…ғпјҡиҫғзҫҺиӮЎжҠҳд»·6.7% з§ҒеӢҹз§°жҠҳд»·дёҖиҲ¬

2020е№ҙ6жңҲ7ж—ҘпјҢ зҪ‘жҳ“е®Јеёғ пјҢ з”ұеӣҪйҷ…еҸ‘е”®е’ҢйҰҷжёҜе…¬ејҖеҸ‘е”®з»„жҲҗгҖҒе…ұи®Ўж–°еҸ‘иЎҢ171,480,000иӮЎжҷ®йҖҡиӮЎзҡ„е…ЁзҗғеҸ‘е”®зЎ®е®ҡеҸ‘е”®д»· гҖӮ еӣҪйҷ…еҸ‘е”®дёҺйҰҷжёҜе…¬ејҖеҸ‘е”®зҡ„жңҖз»ҲеҸ‘е”®д»·еқҮдёәжҜҸиӮЎеҸ‘е”®иӮЎд»Ҫ123жёҜе…ғ гҖӮ

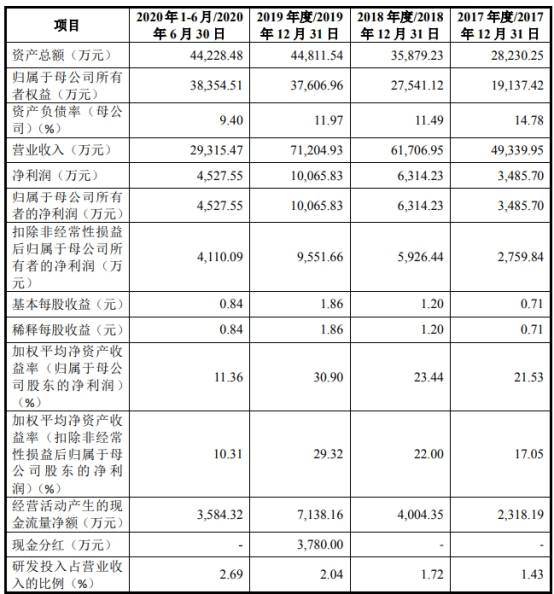

жң¬ж–ҮжҸ’еӣҫ

гҖҗ21дё–зәӘз»ҸжөҺжҠҘйҒ“|зҪ‘жҳ“зЎ®е®ҡеҸ‘е”®д»·жҜҸиӮЎ123жёҜе…ғпјҡиҫғзҫҺиӮЎжҠҳд»·6.7% з§ҒеӢҹз§°жҠҳд»·дёҖиҲ¬гҖ‘

ж №жҚ®е…¬еҸёдәҺзәіж–Ҝиҫҫе…ӢдёҠеёӮзҡ„жҜҸдёҖиӮЎзҫҺеӣҪеӯҳжүҳиӮЎд»ЈиЎЁ25иӮЎиӮЎд»Ҫзҡ„жҜ”дҫӢ пјҢ еҸ‘е”®д»·зәҰеҗҲжҜҸиӮЎзҫҺеӣҪеӯҳжүҳиӮЎ397зҫҺе…ғ гҖӮ

зҪ‘жҳ“е…¬е‘Ҡз§° пјҢ е…¬еҸёеңЁзЎ®е®ҡдёҠиҝ°еҸ‘е”®д»·ж—¶ пјҢ з»јеҗҲиҖғиҷ‘дәҶзҫҺеӣҪеӯҳжүҳиӮЎдәҺ2020е№ҙ6жңҲ4ж—ҘпјҲе®ҡд»·еүҚжңҖеҗҺдәӨжҳ“ж—Ҙпјүзҡ„收еёӮд»·зӯүеӣ зҙ гҖӮ

иҖҢи·қд»ҠжңҖиҝ‘зҡ„дёҖдёӘдәӨжҳ“ж—Ҙ пјҢ 6жңҲ5ж—Ҙ收зӣҳж—¶ пјҢ зҪ‘жҳ“еңЁзҫҺеӣҪ收зӣҳд»·дёә425.37зҫҺе…ғ пјҢ еҪ“еӨ©еӨ§ж¶Ё5.03% пјҢ иҝҷд№ҹжҳҜеҺҶеҸІдёҠжңҖй«ҳ收зӣҳд»· гҖӮ

з®ҖеҚ•еҒҡдёӘеҜ№жҜ” пјҢ зҪ‘жҳ“жңҖз»ҲеҸ‘е”®д»·зәҰеҗҲжҜҸиӮЎзҫҺеӣҪеӯҳжүҳиӮЎ397зҫҺе…ғ пјҢ дёҺ6жңҲ5ж—ҘзҪ‘жҳ“зҫҺиӮЎж”¶зӣҳд»·425.37зҫҺе…ғзӣёжҜ” пјҢ жҠҳд»·6.67% гҖӮ

еҜ№дәҺиҝҷдёӘжҠҳд»· пјҢ жңүз»Ҹеёёжү“ж–°зҡ„з§ҒеӢҹжңәжһ„дәәеЈ«иҜ„д»·пјҡвҖңжҠҳд»·дёҖиҲ¬ гҖӮ вҖқ

дәӢе®һдёҠ пјҢ зҪ‘жҳ“йҰҷжёҜдәҢж¬ЎдёҠеёӮеҸ—еҲ°жҠ•иө„дәәиҝҪжҚ§ гҖӮ жқҘиҮӘеҜҢйҖ”иҜҒеҲёзҡ„ж•°жҚ®жҳҫзӨә пјҢ зҪ‘жҳ“е…¬ејҖеӢҹиө„йўқ6.49дәҝжёҜе…ғ пјҢ жҲӘжӯў6жңҲ5ж—Ҙ15:28зҡ„ж•°жҚ®жҳҫзӨә пјҢ зҪ‘жҳ“иһҚиө„и®Өиҙӯйўқй«ҳиҫҫ859.83дәҝжёҜе…ғ пјҢ иһҚиө„и®ӨиҙӯеҖҚж•°иҫҫеҲ°132.51еҖҚ гҖӮ иҖғиҷ‘еҲ°йҷӨиһҚиө„и®Өиҙӯд№ӢеӨ–зҡ„е…¶е®ғйғЁеҲҶи®Өиҙӯ пјҢ йў„и®Ўи®ӨиҙӯеҖҚж•°й«ҳиҫҫ280.85еҖҚ гҖӮ

ж №жҚ®жӢӣиӮЎд№Ұ пјҢ зҪ‘жҳ“и®ЎеҲ’еңЁжёҜеҸ‘иЎҢ1.715дәҝиӮЎиӮЎд»Ҫ пјҢ еҪ“дёӯзәҰ3%пјҲзәҰ515дёҮиӮЎпјүз”ЁдәҺе…¬ејҖеҸ‘е”® гҖӮ иҖҢиӢҘе…¬ејҖеҸ‘е”®и¶…иҙӯ10еҖҚиҮі15еҖҚ пјҢ е…¬ејҖеҸ‘е”®жҜ”дҫӢе°Ҷз”ұ3%еўһиҮі6%пјӣиӢҘи¶…иҙӯ15еҖҚиҮі20еҖҚеҚіеўһиҮі9% пјҢ и¶…иҙӯ20еҖҚжҲ–д»ҘдёҠеҲҷеӣһжӢЁиҮі12% гҖӮ

зӣ®еүҚзҪ‘жҳ“е·Іи¶…йўқи®ӨиҙӯзҷҫеҖҚд»ҘдёҠ пјҢ иҝҷж„Ҹе‘ізқҖе…¬ејҖеҸ‘е”®жҜ”дҫӢе°ҶеӣһжӢ”иҮі12% пјҢ еҚізәҰ2058дёҮиӮЎ пјҢ иҖҢеӣҪйҷ…еҸ‘е”®е°Ҷдёә1.51дәҝиӮЎ гҖӮ

зҪ‘жҳ“е…¬е‘Ҡз§° пјҢ з»ҸйҰҷжёҜиҒ”еҗҲдәӨжҳ“жүҖжңүйҷҗе…¬еҸёпјҲвҖңиҒ”дәӨжүҖвҖқпјүжү№еҮҶеҗҺ пјҢ е…¬еҸёзҡ„иӮЎд»Ҫйў„и®Ўе°ҶдәҺ2020е№ҙ6жңҲ11ж—ҘејҖе§ӢеңЁиҒ”дәӨжүҖдё»жқҝдәӨжҳ“ пјҢ иӮЎд»Ҫд»ЈеҸ·дёәвҖң9999вҖқ гҖӮ еңЁжғҜдҫӢжҲҗдәӨжқЎд»¶ж»Ўи¶ізҡ„жғ…еҶөдёӢ пјҢ йў„и®Ўе…ЁзҗғеҸ‘е”®е°ҶеңЁеҗҢдёҖеӨ©з»“жқҹ гҖӮ

зҪ‘жҳ“е…¬е‘ҠжҳҫзӨә пјҢ е…¬еҸёйҖҡиҝҮжң¬ж¬Ўе…ЁзҗғеҸ‘е”®еӢҹйӣҶиө„йҮ‘жҖ»йўқпјҲеңЁжүЈйҷӨжүҝй”Җиҙ№еҸҠеҸ‘е”®иҙ№з”ЁеүҚпјүйў„и®ЎзәҰ21,092зҷҫдёҮжёҜе…ғ гҖӮ жӯӨеӨ– пјҢ е…¬еҸёеҗ‘еӣҪйҷ…еҢ…й”Җе•ҶжҺҲеҮәеҸҜиҮӘ2020е№ҙ6жңҲ5ж—Ҙиө·зҡ„30ж—ҘеҶ…иЎҢдҪҝзҡ„и¶…йўқй…ҚиӮЎжқғ пјҢ еҸҜиҰҒжұӮе…¬еҸёжҢүеҸ‘е”®д»·йўқеӨ–еҸ‘иЎҢжңҖеӨҡ25,722,000иӮЎж–°иӮЎд»Ҫ гҖӮ

зҪ‘жҳ“жӢҹе°Ҷжң¬ж¬ЎеҸ‘иЎҢеӢҹйӣҶиө„йҮ‘еҮҖйўқз”ЁдәҺе…ЁзҗғеҢ–жҲҳз•ҘеҸҠжңәйҒҮгҖҒжҺЁеҠЁеҜ№еҲӣж–°зҡ„дёҚж–ӯиҝҪжұӮд»ҘеҸҠдёҖиҲ¬дјҒдёҡз”ЁйҖ” гҖӮ

CICCгҖҒCredit SuisseеҸҠJ.P. MorganпјҲжҢүиӢұж–Үеӯ—жҜҚжҺ’еәҸпјүжӢ…д»»жң¬ж¬ЎеҸ‘иЎҢзҡ„иҒ”еёӯдҝқиҚҗдәәеҸҠиҒ”еёӯе…ЁзҗғеҚҸи°ғдәә гҖӮ

жҺЁиҚҗйҳ…иҜ»

- дёӯе№ҙ|еӣҪеҶ…вҖң第дәҢзЁҖеңҹвҖқеҮәзҺ°дәҶпјҢд»·еҖјй«ҳиҫҫ1000дәҝпјҢеҸ·з§°21дё–зәӘжңҖйҮҚиҰҒжқҗж–ҷ

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|еұұиҘҝйҮ‘з®ЎеұҖеҺҹеұҖй•ҝз«ҹжҷ–иҗҪ马

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|иӮЎеёӮйҮҚзЈ…пјҒдёӢе‘Ё2500дәҝе·Ёйўқи§ЈзҰҒжқҘиўӯпјҒдёҖиӮЎи§ЈзҰҒйҮ‘йўқй«ҳиҫҫ414дәҝпјҢ10еҖҚзүӣиӮЎиө«з„¶еңЁеҲ—пјҢAиӮЎдјҡеҸ—еӨҡеӨ§еҪұе“Қпјҹ

- дә’иҒ”зҪ‘|зҪ‘жҳ“е…іиҒ”е…¬еҸёйҖҖеҮәвҖңж¶ӮйёҰзүҲжқғвҖқпјҢдёҒзЈҠдёҚеҶҚжӢ…д»»жңҖз»ҲеҸ—зӣҠдәә

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|дёҖеҚҠ收е…ҘжҳҜзәҜеҲ©пјҒеӨҙеқҮеҮҖеҲ©1600е…ғпјҢзү§еҺҹиӮЎд»ҪдёҠеҚҠе№ҙжҜӣеҲ©зҺҮеҚҮз ҙ63%

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|зҫҺиӮЎдёҖзәҝдёЁй«ҳзӣӣдәҢеӯЈжҠҘиҗҘ收еҲӣеҺҶеҸІз¬¬дәҢй«ҳпјҢйҒ“жҢҮж¶ЁйҖҫ200зӮ№пјҢзәіжҢҮж Үжҷ®еқҮ收涨пјҢеӣҪйҷ…жІ№д»·ж¶Ёи¶…1.5%

- 21дё–зәӘе•ҶдёҡиҜ„и®ә|20е№ҙпјҢ6000дәҝпјҒйЈҺеҸЈдёӯзҡ„дёӯиҠҜпјҢжІүйҮҚзҡ„е®ҝе‘Ҫ

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|еҚғдәҝиӢҸе®Ғжҳ“иҙӯи·ҢеҒңпјҢеҢ—еҗ‘иө„йҮ‘иҝҪж¶Ё3дәҝиө„йҮ‘зҹӯзәҝиў«еҘ—

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|й«ҳз“ҙгҖҒе®үиҝӣдё»еҠЁеўһжҢҒпјҡзҷҫжөҺзҘһе·һе®ҢжҲҗе…Ёзҗғз”ҹзү©еҲ¶иҚҜйўҶеҹҹжңҖеӨ§иӮЎжқғиһҚиө„

- 21дё–зәӘз»ҸжөҺжҠҘйҒ“|е…Ҳй”Ӣзі»зҪ‘дҝЎжүҝи®ӨжҢӘз”Ёиҝ‘15дәҝпјҢдёӯж–°жҺ§иӮЎпјҡе…Ҳй”Ӣж”Ҝд»ҳ7дәәеҸҜиғҪдёҺд№Ӣжңүе…і