贵州银行半年报:不良率仅1.16%,零售业务转型显著( 二 )

另外,贵州银行在今年上半年加大考核和资源配置倾斜力度,支持理财、交易银行、金融市场、信用卡、投行等业务的拓展,持续提升中间业务收入占比 。 数据显示,2020年上半年,贵州银行手续费及佣金净收入为2.09亿元,同比增加1.48亿元,增幅达241.75% 。

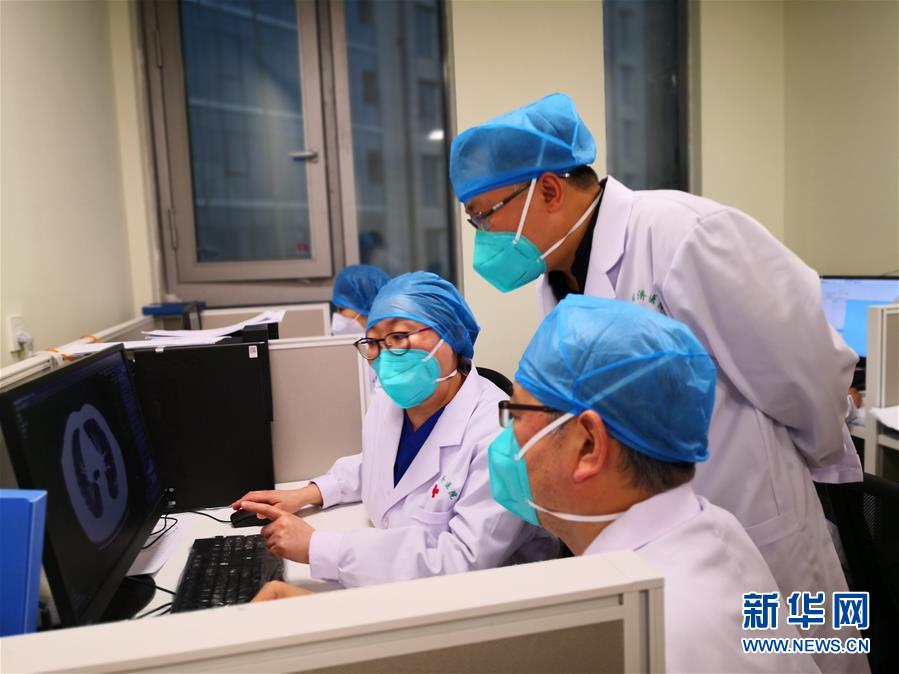

抗击疫情、贡献金融力量

面对突如其来的新冠肺炎疫情,贵州银行助力疫情防控,责任担当持续彰显,组织捐款为1140.51万元,并组建志愿团队参与疫情防控工作 。

不仅如此,贵州银行制定了多项纾困措施,努力帮助受疫情影响的客户把耽搁的时间抢回来,把遭受的损失补回来:配置专项信贷规模200亿元,优先保证疫情防控和各类企业复工复产 。 建立项目审批绿色通道,下放客户准入审批权,放宽准入门槛,对疫情保障重点企业、复工复产企业优先受理、优先审批;对受疫情影响,无法正常归还贷款的受困企业,不抽贷、不断贷、不压贷,通过调整还款期限、借新还旧、续贷等多种方式,全力支持企业恢复生产经营、渡过难关 。

对受疫情影响、资金需求扩大且符合条件的存量企业客户,贵州银行主动增加授信额度,无需客户提供新资料或新增担保;对与疫情防控关联紧密,但不能提供有效担保措施的企业,贵州银行同样满足其融资需求 。

今年上半年,贵州银行跟进国家级、省级各部委疫情防控重大工程、重点项目的客户名单共计二十六批,涉及目标客户12423个 。 同时,为支持疫情防控及复工复产,缩短审批时限,下放客户准入及授信审批权限至分行,为临时出现经营困难、暂时不能还本付息、符合条件的客户办理延期支付本金、利息,积极调配信贷资源 。 数据显示,截至今年6月末,已投放246笔公司贷款支持疫情防控、复工复产,金额达174.66亿元 。

对于受疫情影响比较大的小微企业,贵州银行积极运用支小再贷等宏观经济政策和疫情期间对小微企业的一系列纾困政策,对小微企业采取延期还款措施,为广大小微企业缓解疫情造成的资金困难 。 截至上半年,贵州银行支持小微企业疫情防控、复工复产贷款41.21亿元,有力支持2044户市场主体正常运行 。

数据显示,截至今年6月末,贵州银行投放贷款215.87亿元支援疫情防控及企业复工复产,贷款利率较同期贷款平均利率优惠1-2个百分点 。

免责声明:市场有风险 , 选择需谨慎!此文仅供参考 , 不作买卖依据 。

贵州银行半年报:不良率仅1.16%,零售业务转型显著■责任编辑:kj005

推荐阅读

- 潇湘晨报|债务未清偿,将176平米房屋1万元转让给女儿,银行起诉房主要求撤销,法院:支持

- 贷款|房贷、消费贷、理财产品都有哪些新动向?从上市银行半年报看百姓“钱”途

- 第一财经|传媒公司发布史上“最惨”半年报 头部院线亏损超30亿

- 诗呓|拥有多个世界之最,让人大开眼界,却鲜少人知,贵州超低调的城市

- 贷款|房贷、消费贷、理财产品都有哪些新动向?——从上市银行半年报看百姓“钱”途

- 平安银行新一贷和平安智贷爆火的背后:紧抓服务、科技与用户需求

- 大方县|追问“贵州大方县拖欠教师工资近5亿”:为何举报者被报复,行贿者获提拔?

- 企业|休闲食品业半年报观察:二季度整体业绩恢复

- 食品业|休闲食品业半年报观察:二季度整体业绩恢复

- 水泥|数读商业半年报│3家水泥建材企业营收净利双降,嘉寓股份亏损

![[电池]最伤手机的充电方式,严重影响电池寿命,你中招了吗?](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/upload/2020/1fd9f2cf9a7f4fc1d5113622f942d2f6.jpg)