华安基金饶晓鹏:长期年化收益20%以上的“宝藏基金经理”

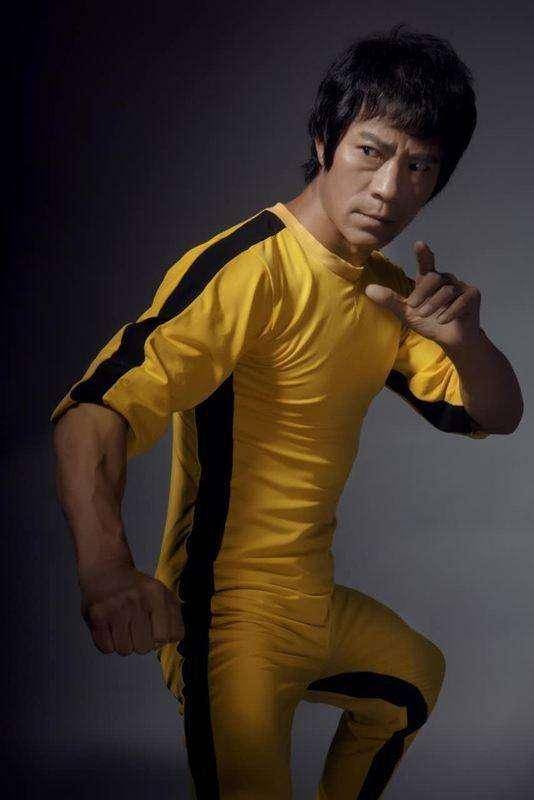

文章图片

导读:华安基金的饶晓鹏是一位被低估的均衡型基金经理 , 自从2013年底开始做基金经理以来 , 饶晓鹏管理的所有产品都取得了20%以上的年化收益率 。 我们拿其管理时间最久的华安升级主题混合为例 , 从在其管理的5年左右时间内 , 取得了25.86%的年化收益率(数据区间:2015/9/7—2020/6/19) 。

文章图片

数据来源:wind资讯 , 截至2020/6/19

比较有幸的是 , 饶晓鹏也是我们认识十年之久的基金经理 。 我们最近也和饶晓鹏进行了一次访谈 , 听他一点点剖析自己的投资理念 。 饶晓鹏把投资框架分为战略和战术两个部分 。 战略部分为持仓优秀的企业 , 超额收益来自优秀企业长期更强的竞争力 。 战术部分纳入了基于基本面的行业轮动 , 以适应不同风格的市场 。 饶晓鹏非常强调组合的“适应性” , 认为优秀的基金经理应该适应不同风格的市场环境 。 从数据上 , 我们也看到饶晓鹏的超额收益 , 持有时间越长 , 收益越高 。 我们认为 , 饶晓鹏是市场上比较稀缺的“平衡型”基金经理 , 在绝大多数环境中都体现了很强的投资能力 。

下面我们先分享本次访谈中饶晓鹏的投资“金句”:

1、抛开基本面看行业轮动是没有意义的 , 投资最重要的是战略层面 , 千万不能出错 , 组合的基础必须来自好公司 。

2、长期投资组合要表现好 , 一定是持有好的公司 , 这样才有时间的价值 。

3、历史上只有约4%的公司在70%年份的ROE超过20% 。 这一批公司大部分都是各个细分行业龙头 , 相比竞争对手有更好的盈利能力 , 他们的平均年化收益率远超市场平均 。

4、不能抛开战略谈战术 , 比如说二战日本偷袭珍珠港 , 战术上是成功的 , 但是战略上犯了极大的错误 。

5、A股市场经常会出现某个阶段极致的市场风格 , 因而忽略了一些显而易见的中长期机会 。

6、在中国这样的巨大内需市场中 , 一些小公司能快速成长为中型公司 , 但由于缺乏持续的竞争优势而无法成为大型公司 。 A股存在很多这类成长股的机会 , 收益也很可观 , 所以在组合里也会有一定比例的灰马 。

7、ROE就好像一颗种子的基因 , 即使是好种子 , 也要放在适合的环境生长 , 包括经济环境和市场环境 , 不能静态看ROE , 要理解内因和外因相互作用的过程 。

8、投资过于集中会降低对不确定的适应度 , 保持组合的多样性能适应市场风格的变化 , 避免出现较大回撤 。

9、我觉得基金经理的护城河是保持开放的心态 , 不断磨练自己的方法论 , 毕竟在信息获取、风险偏好等多个方面 , 基金经理之间的同质化程度很高 。

战略持仓优质企业

饶晓鹏把投资分为战略和战术两大部分 , 战略是最底层的价值观 , 千万不能出错;而战术是在操作层面让自己更好适应市场 , 给持有人带来稳定的超额收益 。

在战略层面 , 饶晓鹏认为优质企业是长期投资回报最重要的源泉 。 所有的投资决策必须围绕优质企业来进行 , 分享这一批企业创造价值过程中取得的收益 。

饶晓鹏以A股的上市公司平均ROE为例 , 2003年以来A股历史平均的ROE和Wind全A的平均收益率差不多 。 这意味着从长期收益率的角度看 , 持有公司的ROE大概率对应股东获得的收益率 。 如果能持有一批ROE在20%以上的企业 , 长期看大概率能获得与之匹配的年化收益率 。 不要小看这10个点的收益率差距 , 如果放到20年的维度 , 两者收益率回报的差距会达到5.7倍 , 这就是长期复利的魅力所在 。

推荐阅读

- 红十字|奉献爱心 彰显情怀——贵州(红十字)爱国拥军促进基金正式启动

- 恢复基金|欧盟峰会再次延长会期

- Europe|欧盟领导人周一将继续开会商讨复苏基金计划

- 万科基金会|万科基金会委托平安设立“减少食物损耗和浪费,倡导健康饮食慈善信托”

- 基金会|湛江召开见义勇为基金会全市理事会,这位分管的公安局领导要求这样做……

- 提升|基金提升赎回资金利用率

- 医药股大行情才刚开始?哪些公司最赚钱?如何挑选赛道?上半年混合型基金业绩冠军:未来十年医药股值得期待

- 公司|证监会:鼓励券商基金公司并购重组

- “创客广东”疫情专题赛收官 企业组一等奖获百万领投基金

- 私募基金|管理策略日趋丰富 私募基金成居民资金“搬家”方向

![[小李子八卦事]人群中果然是最亮眼的一个,吴谨言十年前艺考照被扒](https://imgcdn.toutiaoyule.com/20200412/20200412121951370469a_t.jpeg)