巨幅波动|碰上热点股价频频巨幅波动引“关注”御家汇10亿销售费用吞噬利润存隐忧( 二 )

盈利能力日趋下降

成立于2012年的御家汇曾名噪一时 。 2018年顶着“电商面膜第一股”的光环在A股抢滩登陆 。

财务数据显示 , 2017年至2019年 , 御家汇的营业收入分别为16.46亿元、22.45亿元、24.12亿元 , 同比增长40.61%、22.45%、7.43%;归属母公司股东的净利润分别为1.58亿元、1.31亿元、0.27亿元 , 2018年、2019年分别同比下跌17.53%、79.17% 。

对于增收不增利的情况 , 御家汇表示 , “公司为了适应市场变化进行战略布局调整 , 加大了市场投入和渠道建设力度;同时 , 运营人员不断扩充 , 人力成本增加 , 影响短期盈利能力 。 ”

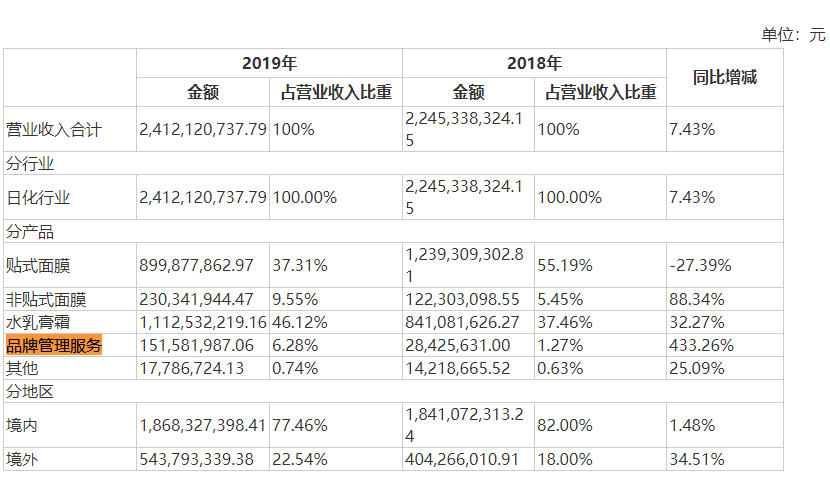

数据显示 , 该公司2019年的综合毛利率为51.05% , 较之2018年的综合毛利率51.67%有所下跌 。 其中 , 贴式面膜和水乳膏霜的毛利率分别为49.75%、44.67% , 均低于综合毛利率 。

值得注意的是 , 在2019年的营收中 , 品牌管理服务为1.52亿元 , 同比上涨433.26% 。 虽然该项业务只占营收的6.28% , 但若没有这笔费用的支持 , 仅靠主营产品恐怕很难保持公司综合毛利率的稳定 。 不过 , 御家汇在年报中并未对这项业务的情况进行详细说明 。

文章图片

御家汇财报

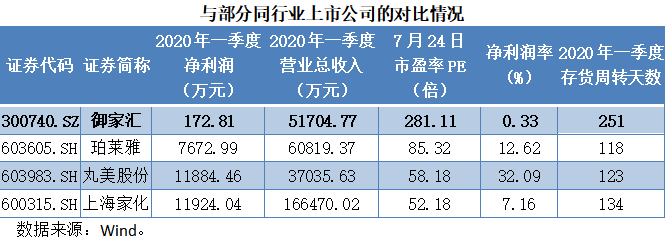

与此同时 , 御家汇的净利润率也大幅下滑 , 盈利能力令投资者颇为担忧 。 数据显示 , 公司净利润率从2018年底的5.68%降至2019年底的1.05%;2020年一季度末 , 这一数字甚至跌至0.33% 。

事实上 , 《投资者网》研究数据发现 , 这样的净利润率与同行业上市公司也有较大的差距 。 截至2020年3月底 , 珀莱雅、丸美股份、上海家化的净利润率分别为12.62%、32.09%、7.16% 。 从市盈率角度看 , 截至7月28日14时左右 , 御家汇的动态市盈率为728倍 , 是上述三家同行业公司的六倍以上 。

另一方面 , 御家汇的存货情况也引起了监管层的关注 。 2019年底 , 公司存货余额从年初的5.66亿元攀升至7.38亿元 , 同比增长30.36% , 占总资产比例高达40.04% , 存货周转率降至1.81 。

也就是说 , 其总资产有4成是具有减值风险的存货 , 风险程度可见一斑 。 珀莱雅、丸美股份、上海家化的同期存货占总资产的比重分别为10.54%、5.4%、8.3%;存货周转率分别为4.12、3.63、3.22 。

不仅如此 , 御家汇在2019年计提的存货跌价准备仅为2163.5万元 , 占存货账面价值的2.85% 。 御家汇解释称 , “存货增长较快主要系代理品牌业务快速增长 , 储备存货较多 , 新增的代理品牌存货库龄较短 , 剩余有效期较长 , 减值风险较低 。 ”

不过 , 先暂且不提御家汇计提减值是否充分 , 在主营大部分为消耗类面膜产品、更新换代较快 , 而存货周转率下滑的情况下 , 即使对这部分存货计提跌价准备 , 公司存货减值的风险仍不容小觑 。

文章图片

重营销轻研发

对于公司盈利水平的下降 , 御家汇都提到一个原因 , 即“加大了市场投入和渠道建设力度” 。 无论是与以李佳琦、薇娅为代表的1500余位网红的合作、还是一年超过8000次的直播场数来看 , 御家汇确实在营销上下了不少重金 , 而这也大幅蚕食了公司的利润空间 。

2019年年报显示 , 公司销售费用分别从2017年的5.59亿元飙升至10.41亿元 , 占营业收入的43.16% 。 然而 , 在如此高频次的重金营销下 , 御家汇却表示 , 网红直播、短视频业务的推广模式带来的收入占公司全年营业收入的比重为10%左右 。

如此高昂的投入 , 不仅没有带来相应的业绩 , 甚至有部分投资者对此并不买账 。 有投资者在《问董秘》平台中直言表示公司销售费用太高 , “不要认为营销是万能的 , 如何战略定格自己作为美妆产业一线品牌才是核心 。 ”

推荐阅读

- 中金网|近三周增长380亿份,股市波动货币ETF规模激增

- 张简曼安|40岁陈乔恩碰上45岁林志玲,穿着肚兜裙,但是差距一目了然

- 全视角|戚薇发文:反正我是不惯坏毛病的。不料碰上粉丝立马怂了,评论扎心了

- 乔尔·恩比德|76人三巨头轰90+42仍输球!对不起!你们碰上暴走的“克莱”了

- 巴蒂斯图塔|出道巅峰碰上巴蒂黄昏,逃离皇马遇鼎盛卡卡,这国米铁卫命运多舛

- 坎叔说时尚|夏日清凉穿搭,短发小仙女的“热裤”,不仅时尚还可爱!吊带碰上热裤短发小仙女的“热裤”不可忽视的细节

- 世界体育圈|你碰上NBA得分机器了,洛瑞轰33+14+6仍无缘今日最佳!对不起

- 小了白了兔|女星们都会爱上这样的它!,一键解决精致美妆温度波动存放需求

- 内分泌疾病|患上糖尿病,血糖异常波动?或是这2种营养素摄入不足,别大意

- 字母哥|字母哥轰36+15+7仍无缘今日最佳!对不起!你碰上NBA大怪兽了