еұ…йҰ–|IPOжүҝй”Җжұҹж№–зҡ„е–ңдёҺеҝ§пјҡдёӯйҮ‘е…¬еҸё20дәҝ收е…Ҙеұ…йҰ–6家еҲёе•ҶвҖңйҖҖзҫӨвҖқ( дәҢ )

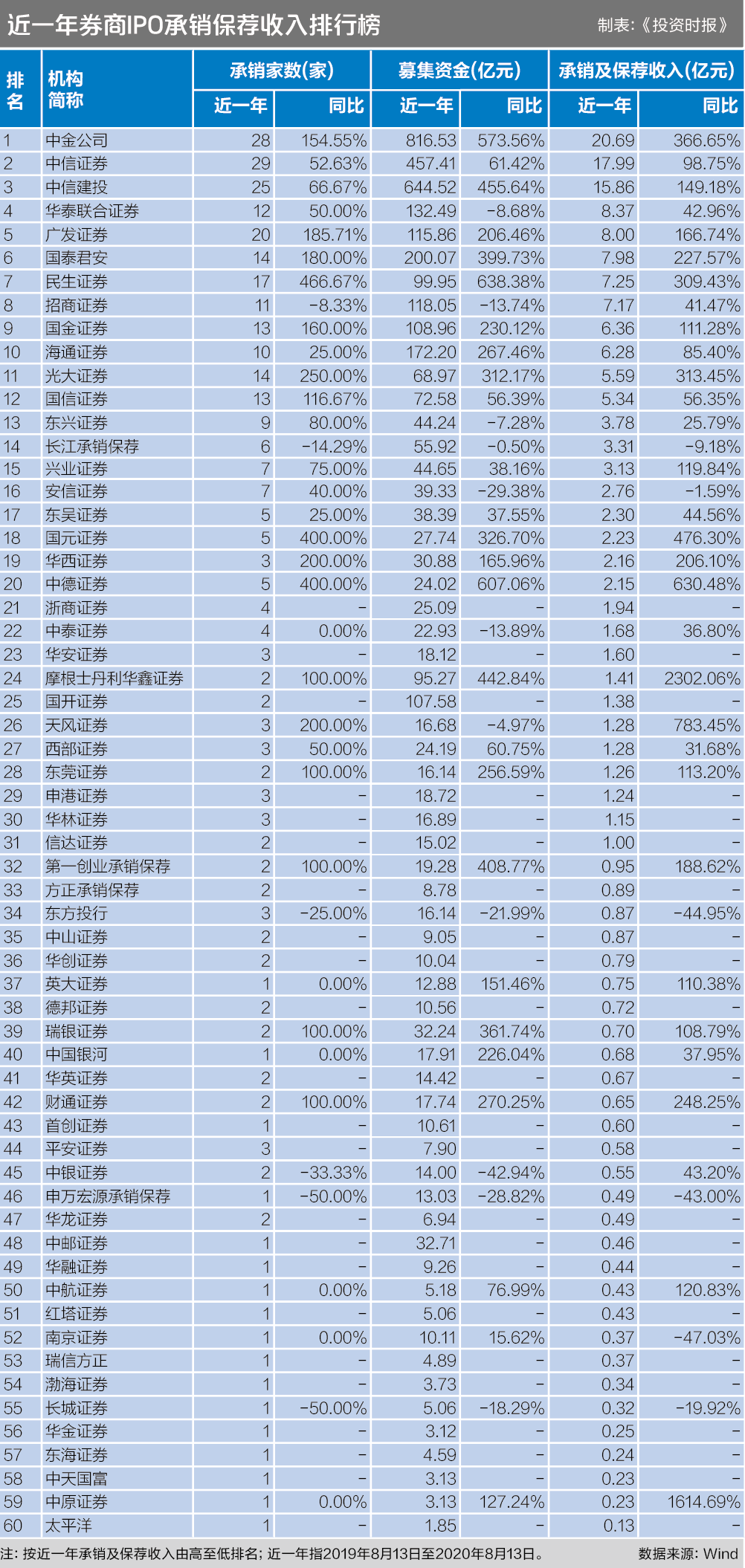

иҝӣе…ҘжҰңеҚ•еүҚеҚҒзҡ„еҲёе•ҶиҝҳеҢ…жӢ¬еҚҺжі°иҒ”еҗҲиҜҒеҲёгҖҒе№ҝеҸ‘иҜҒеҲёпјҲ000776.SZпјүгҖҒеӣҪжі°еҗӣе®үпјҲ601211.SHпјүгҖҒж°‘з”ҹиҜҒеҲёгҖҒжӢӣе•ҶиҜҒеҲёпјҲ600999.SHпјүгҖҒеӣҪйҮ‘иҜҒеҲёпјҲ600109.SHпјүе’Ңжө·йҖҡиҜҒеҲёпјҲ600837.SHпјү пјҢ иҝ‘дёҖе№ҙжүҝй”ҖдҝқиҚҗ收е…ҘеқҮеңЁ6дәҝе…ғд»ҘдёҠ гҖӮ еүҚеҚҒеҲёе•Ҷжүҝй”ҖйҮ‘йўқгҖҒжүҝй”Җе’ҢдҝқиҚҗ收е…ҘеҗҲи®ЎеҚ жҜ”еҲҶеҲ«дёә71.60%гҖҒ62.53% пјҢ еҸҜи§ҒеңЁIPOжүҝй”Җжұҹж№–дёӯеӨҙйғЁеҲёе•Ҷе…·жңүжҳҺжҳҫдјҳеҠҝ пјҢ еҚ жҚ®дәҶеӨ§йғЁеҲҶеёӮеңәд»Ҫйўқ гҖӮ

29家еҲёе•ҶдёҚи¶ідәҝе…ғ

иҖҢеңЁжҰңеҚ•зҡ„еҸҰдёҖз«Ҝ пјҢ жңү29家еҲёе•Ҷиҝ‘дёҖе№ҙжқҘе°Ҫз®ЎеңЁIPOйЎ№зӣ®дёҠжңүжүҖ收иҺ· пјҢ дҪҶжүҝй”ҖдҝқиҚҗ收е…ҘдёҚи¶і1дәҝе…ғ пјҢ е…¶дёӯ15家жӣҙжҳҜеңЁ0.5дәҝе…ғд»ҘдёӢ гҖӮ

жҺ’еңЁжҰңе°ҫзҡ„жҳҜеӨӘе№іжҙӢиҜҒеҲё пјҢ IPOжүҝй”ҖдҝқиҚҗ收е…ҘеҸӘжңү0.13дәҝе…ғ пјҢ дёҚеҸҠжҰңйҰ–дёӯйҮ‘е…¬еҸёзҡ„1% гҖӮ жүҝй”ҖдҝқиҚҗ收е…ҘдёҚеҲ°0.3дәҝе…ғзҡ„иҝҳжңүдёӯеҺҹиҜҒеҲёгҖҒдёӯеӨ©еӣҪеҜҢгҖҒдёңжө·иҜҒеҲёе’ҢеҚҺйҮ‘иҜҒеҲё пјҢ еҲҶеҲ«еҸӘжңү0.23дәҝе…ғгҖҒ0.23дәҝе…ғгҖҒ0.24дәҝе…ғгҖҒ0.25дәҝе…ғиҝӣиҙҰ гҖӮ е…¶дёӯ пјҢ дёӯеӨ©еӣҪеҜҢгҖҒдёӯеҺҹиҜҒеҲёжҳҜе»әйҫҷеҫ®зәіпјҲ688357.SHпјүзҡ„иҒ”еёӯдё»жүҝй”Җе•Ҷ гҖӮ е»әйҫҷеҫ®зәідәҺ2019е№ҙ12жңҲзҷ»йҷҶ科еҲӣжқҝ пјҢ иҝҷд№ҹжҳҜиҝ‘дёҖе№ҙиҝҷдёӨ家еҲёе•Ҷе”ҜдёҖдёҠеёӮзҡ„IPOйЎ№зӣ® гҖӮ

жҰңеҚ•жҺ’еҗҚеҗҺеҚҒзҡ„еҲёе•ҶиҝҳеҢ…жӢ¬й•ҝеҹҺиҜҒеҲёпјҲ002939.SZпјүгҖҒжёӨжө·иҜҒеҲёгҖҒз‘һдҝЎж–№жӯЈгҖҒеҚ—дә¬иҜҒеҲёпјҲ601990.SHпјүе’ҢзәўеЎ”иҜҒеҲёпјҲ601236.SHпјү гҖӮ еҗҺеҚҒеҲёе•Ҷиҝ‘дёҖе№ҙIPOжүҝй”ҖдҝқиҚҗ收е…ҘеҗҲи®ЎеҸӘжңү2.91дәҝе…ғ пјҢ еңЁж•ҙдҪ“дёӯзҡ„еҚ жҜ”д»…1.72% гҖӮ

йҷӨдәҶеҗҺеҚҒзҡ„еҲёе•ҶеӨ– пјҢ IPOжүҝй”ҖдҝқиҚҗ收е…ҘдёҚеҲ°0.5дәҝе…ғзҡ„иҝҳеҢ…жӢ¬дёӯиҲӘиҜҒеҲёгҖҒеҚҺиһҚиҜҒеҲёгҖҒдёӯйӮ®иҜҒеҲёгҖҒеҚҺйҫҷиҜҒеҲёд»ҘеҸҠз”ідёҮе®Ҹжәҗжүҝй”ҖдҝқиҚҗ гҖӮ

6家еҲёе•ҶвҖңеҮәеұҖвҖқ

еңЁIPOжү©е®№зҡ„еӨ§иғҢжҷҜдёӢ пјҢ жҰңеҚ•дёӯеӨҡж•°еҲёе•Ҷиҝ‘дёҖе№ҙеңЁIPOдёҠзҡ„жүҝй”ҖдҝқиҚҗ收е…ҘеқҮжңүиҫғеӨ§е№…еәҰзҡ„еўһй•ҝ гҖӮ е…¶дёӯжңү20家еҲёе•Ҷзҡ„еўһе№…и¶…иҝҮ100% пјҢ йҷӨдәҶеүҚиҝ°жҸҗеҸҠзҡ„дёӯйҮ‘е…¬еҸёгҖҒдёӯдҝЎе»әжҠ•еӨ– пјҢ иҝҳеҢ…жӢ¬еӣҪжі°еҗӣе®үгҖҒе№ҝеҸ‘иҜҒеҲёгҖҒе…үеӨ§иҜҒеҲёпјҲ601788.SHпјүгҖҒж°‘з”ҹиҜҒеҲёгҖҒеӣҪйҮ‘иҜҒеҲёзӯү гҖӮ

дҪҶжҳҜ пјҢ жҰңеҚ•дёҠдҫқ然жңү6家еҲёе•Ҷзҡ„IPOжүҝй”ҖдҝқиҚҗ收е…ҘеҮәзҺ°еҗҢжҜ”дёӢж»‘ пјҢ еҢ…жӢ¬еҚ—дә¬иҜҒеҲёгҖҒдёңж–№жҠ•иЎҢгҖҒз”ідёҮе®Ҹжәҗжүҝй”ҖдҝқиҚҗгҖҒй•ҝеҹҺиҜҒеҲёгҖҒй•ҝжұҹжүҝй”ҖдҝқиҚҗд»ҘеҸҠе®үдҝЎиҜҒеҲё гҖӮ

е…¶дёӯ пјҢ еҚ—дә¬иҜҒеҲёе°Ҫз®ЎIPOжүҝй”Җж•°йҮҸдёҺеүҚдёҖе№ҙеәҰжҢҒе№і пјҢ еқҮдёә1еҚ• пјҢ жүҝй”ҖйҮ‘йўқиҫғеүҚдёҖе№ҙеәҰжңүиҝ‘16%зҡ„еўһй•ҝ пјҢ дҪҶжүҝй”ҖдҝқиҚҗ收е…ҘеҚҙеҮҸе°‘дәҶ47.03% гҖӮ

дёңж–№жҠ•иЎҢгҖҒз”ідёҮе®Ҹжәҗжүҝй”ҖдҝқиҚҗзҡ„IPOжүҝй”ҖдҝқиҚҗ收е…Ҙд№ҹеҮҸе°‘еӣӣжҲҗд»ҘдёҠ пјҢ йҷҚе№…еҲҶеҲ«дёә44.95%гҖҒ43% гҖӮ Windж•°жҚ®жҳҫзӨә пјҢ дёңж–№жҠ•иЎҢеҸӮдёҺжүҝй”Җдё”е·ІжҲҗеҠҹдёҠеёӮзҡ„IPOйЎ№зӣ®з”ұеүҚдёҖе№ҙеәҰзҡ„4дёӘзј©еҮҸиҮі3дёӘ пјҢ жүҝй”ҖйҮ‘йўқзәҰзј©ж°ҙ22% гҖӮ иҖҢз”ідёҮе®Ҹжәҗжүҝй”ҖдҝқиҚҗзҡ„жүҝй”ҖйҮ‘йўқжӣҙжҳҜзј©ж°ҙиҝ‘29% гҖӮ

ж ҮзӮ№иҙўз»Ҹз ”з©¶е‘ҳжіЁж„ҸеҲ° пјҢ еңЁеүҚдёҖе№ҙеәҰжңүIPOйЎ№зӣ®жҲҗеҠҹдёҠеёӮзҡ„жүҝй”Җе•ҶеҗҚеҚ•дёӯ пјҢ жңү6家еҲёе•ҶеңЁиҝ‘дёҖе№ҙжҲҗз»©дёәйӣ¶ пјҢ ж— зјҳжҰңеҚ• гҖӮ иҝҷ6家еҲёе•ҶеҲҶеҲ«дёәеӣҪжө·иҜҒеҲёгҖҒдёңеҢ—иҜҒеҲёпјҲ000686.SZпјүгҖҒй«ҳзӣӣй«ҳеҚҺгҖҒеҚҺиҸҒиҜҒеҲёгҖҒйҮ‘е…ғиҜҒеҲёе’ҢеҚҺзҰҸиҜҒеҲё гҖӮ

ж–Үз« еӣҫзүҮ

жҺЁиҚҗйҳ…иҜ»

- ipoи§ӮеҜҹ|жқҺд№ҰзҰҸзҡ„иә«д»·иғҪиө¶и¶…马е…Ӣж–Ҝеҗ—пјҹпјҢеҗүеҲ©жұҪиҪҰIPOеҗҺ

- еӣҫд№Ұ|гҖҠдҪҷзҪӘгҖӢзҡ„еҮәзүҲе•ҶвҖ”вҖ”иҜ»е®ўж–ҮеҢ–иҰҒIPOпјҢеҜ№еҪ“еҪ“гҖҒдә¬дёңдҫқиө–еӨ§

- е·ҘдҪңж—Ҙ|йҰ–иҪ®еӣһеӨҚй—®иҜўжқҘдәҶпјҒиҡӮиҡҒйӣҶеӣўдёҠеёӮиҝӣзЁӢеҶҚжҺЁжј”пјҢиғҪеҗҰзӘҒз ҙдёӯиҠҜеӣҪйҷ…46еӨ©IPOйҖҹеәҰпјҹ

- и–Әй…¬|еӨӘе№іжҙӢдёҠеҚҠе№ҙеҮҖеҲ©йҷҚ86%дәәеқҮи–Әй…¬иҝ‘20дёҮ IPOйӣ¶иҝҮдјҡ

- дё»дёҡ|гҖҗIPOд»·еҖји§ӮгҖ‘дё»дёҡиҗҘ收еҚ жҜ”и¶…7жҲҗпјҢдёӯз“·з”өеӯҗжҜӣеҲ©зҺҮжҢҒз»ӯдёӢж»‘еӯҳйЈҺйҷ©

- гҖҢиӮЎд»ҪгҖҚеҶңеӨ«еұұжіүеҸ‘еёғе…¬е‘ҠпјҡиөҙжёҜIPOе®ҡд»·дёә21.5жёҜе…ғ/иӮЎ

- зҘһйҖҡ|зҘһйҖҡ科жҠҖе®һжҺ§дәәи¶…дҪҺд»·е…ҘиӮЎжӢҹIPOпјҢеҮҖеҲ©ж¶ҰжҢҒз»ӯдёӢж»‘

- еҲӣдёҡжқҝ|жі•жң¬дҝЎжҒҜиҝҮдјҡпјҡд»Ҡе№ҙIPOиҺ·жү№з¬¬196家 жөҷе•ҶиҜҒеҲёиҝҮ3еҚ•

- е…үз”өиӮЎд»Ҫ|еҶ дёӯз”ҹжҖҒиҝҮдјҡпјҡд»Ҡе№ҙIPOиҺ·жү№з¬¬197家 еӣҪйҮ‘иҜҒеҲёиҝҮ14еҚ•

- ж·ұдәӨжүҖ|жө·иһҚ科жҠҖиҝҮдјҡпјҡд»Ҡе№ҙIPOиҺ·жү№з¬¬195家 дёңж–№жҠ•иЎҢиҝҮ5еҚ•