收иҙӯ|ж је…°д»•иҰҒзәҰ收иҙӯжғ иҖҢжөҰиӮЎжқғ еҸҜиғҪеҜјиҮҙеҗҺиҖ…жҺ§еҲ¶жқғеҸҳжӣҙ

жҜҸз»ҸйҮҮи®ҝдәәе‘ҳпјҡйҷҲй№ҸдёҪ жҜҸз»Ҹзј–иҫ‘пјҡжұӨиҫү

8жңҲ23ж—Ҙжҷҡ пјҢ жғ иҖҢжөҰпјҲ600983 пјҢ SHпјүеҸ‘еёғйҮҚеӨ§дәӢйЎ№еҒңзүҢе…¬е‘Ҡз§° пјҢ е…¬еҸёдәҺ8жңҲ21ж—Ҙ收еҲ°е№ҝдёңж је…°д»•е®¶з”Ёз”өеҷЁеҲ¶йҖ жңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°ж је…°д»•пјүд№Ұйқўе‘ҠзҹҘеҮҪ пјҢ еҹәдәҺеҜ№е…¬еҸёжңӘжқҘеҸ‘еұ•еүҚжҷҜзҡ„дҝЎеҝғеҸҠеҜ№е…¬еҸёжҠ•иө„д»·еҖјзҡ„и®ӨеҗҢ пјҢ ж је…°д»•жӯЈеңЁзӯ№еҲ’йғЁеҲҶиҰҒзәҰ收иҙӯдәӢйЎ№ гҖӮ жң¬ж¬ЎиҰҒзәҰ收иҙӯдёҚд»Ҙз»Ҳжӯўе…¬еҸёзҡ„дёҠеёӮең°дҪҚдёәзӣ®зҡ„ пјҢ еҸҜиғҪеҜјиҮҙдёҠеёӮе…¬еҸёжҺ§еҲ¶жқғеҸ‘з”ҹеҸҳжӣҙ гҖӮ

жғ иҖҢжөҰз§° пјҢ з”ұдәҺжң¬ж¬ЎиҰҒзәҰ收иҙӯдәӢйЎ№еӯҳеңЁдёҚзЎ®е®ҡжҖ§ пјҢ дёәйҒҝе…ҚйҖ жҲҗиӮЎд»·ејӮеёёжіўеҠЁ пјҢ е…¬еҸёз”іиҜ·иҮӘ8жңҲ24ж—Ҙж—©зӣҳиө·еҒңзүҢ пјҢ еҒңзүҢдёҚи¶…иҝҮ2дёӘдәӨжҳ“ж—Ҙ пјҢ жңҖжҷҡ8жңҲ26ж—Ҙиө·еӨҚзүҢ гҖӮ

д»Һеӯ—йқўдёҠзңӢ пјҢ жӯӨж¬ЎиҰҒзәҰ收иҙӯеҸҜиғҪеҜјиҮҙжғ иҖҢжөҰзҡ„жҺ§иӮЎжқғеҸҳжӣҙ пјҢ ж„Ҹе‘ізқҖж је…°д»•жңүеҸҜиғҪе°ҶйҖҡиҝҮиҝҷж¬ЎиҰҒзәҰ收иҙӯе®һзҺ°еҜ№жғ иҖҢжөҰзҡ„жҺ§еҲ¶ гҖӮ

ж–Үз« еӣҫзүҮ

жғ иҖҢжөҰLOGO еӣҫзүҮжқҘжәҗпјҡжҜҸж—Ҙз»ҸжөҺж–°й—» иө„ж–ҷеӣҫ

йӮЈд№Ҳ пјҢ ж је…°д»•жӯӨдёҫжҳҜеҗҰж„ҸеңЁеҖҹеЈідёҠеёӮпјҹ8жңҲ23ж—Ҙжҷҡ пјҢ гҖҠжҜҸж—Ҙз»ҸжөҺж–°й—»гҖӢйҮҮи®ҝдәәе‘ҳе°ұжӯӨиҒ”зі»ж је…°д»•зҡ„зӣёе…іиҙҹиҙЈдәә пјҢ иҜҘдәәеЈ«е‘ҠиҜүйҮҮи®ҝдәәе‘ҳпјҡвҖңе…¬е‘Ҡд№ӢеӨ– пјҢ жІЎжңүд»»дҪ•иЎҘе…… гҖӮ вҖқ

дёҖдҪҚзҶҹжӮүдёҠеёӮе…¬еҸёжөҒзЁӢзҡ„дәәеЈ«жҺҘеҸ—йҮҮи®ҝдәәе‘ҳйҮҮи®ҝж—¶еҲҷиЎЁзӨә пјҢ иҰҒйҖҡиҝҮиҰҒзәҰ收иҙӯе®һзҺ°еҖҹеЈідёҠеёӮ пјҢ вҖңе®һж“ҚеҫҲйҡҫ гҖӮ еҖҹеЈідёҠеёӮ пјҢ йӮЈиҜҙжҳҺеңЁи‘ЈдәӢдјҡгҖҒиӮЎдёңдјҡеұӮйқўеҸ–еҫ—зӣёеҜ№еӨҡж•°зҡ„ж”ҜжҢҒ гҖӮ еҚ•зәҜиҰҒзәҰ收иҙӯзҡ„иҜқ пјҢ еҸҜд»ҘзҗҶи§ЈдёәжҒ¶ж„Ҹ收иҙӯ пјҢ иҰҒжҳҜжҗһдёҚе®ҡи‘ЈдәӢдјҡгҖҒиӮЎдёңдјҡ пјҢ е°ұжІЎжі•е®һзҺ°еҖҹеЈізҡ„зӣ®зҡ„ гҖӮ вҖқ

д»Һд»ҘеҫҖзҡ„дёҠеёӮе…¬еҸёж“ҚдҪңжЎҲдҫӢдёӯ пјҢ йҖҡиҝҮиҰҒзәҰ收иҙӯжҲҗеҠҹеҖҹеЈідёҠеёӮзҡ„дҫӢеӯҗд№ҹеӯҳеңЁ гҖӮ 2013е№ҙ пјҢ жң—иҜ—ең°дә§е°ұйҖҡиҝҮе…ЁйқўиҰҒзәҰ收иҙӯйҰҷжёҜдёҠеёӮе…¬еҸёж·ұеңіз§‘жҠҖжҺ§иӮЎжңүйҷҗе…¬еҸё пјҢ е®һзҺ°еҖҹеЈідёҠеёӮ гҖӮ

йҮҮи®ҝдәәе‘ҳжіЁж„ҸеҲ° пјҢ зӣ®еүҚAиӮЎеёӮеңәдёҠз”ұдәҺIPOйҖҡйҒ“иҫғдёәйЎәз•… пјҢ еҖҹеЈідёҠеёӮжЎҲдҫӢе·ІжҳҺжҳҫеҮҸе°‘ гҖӮ

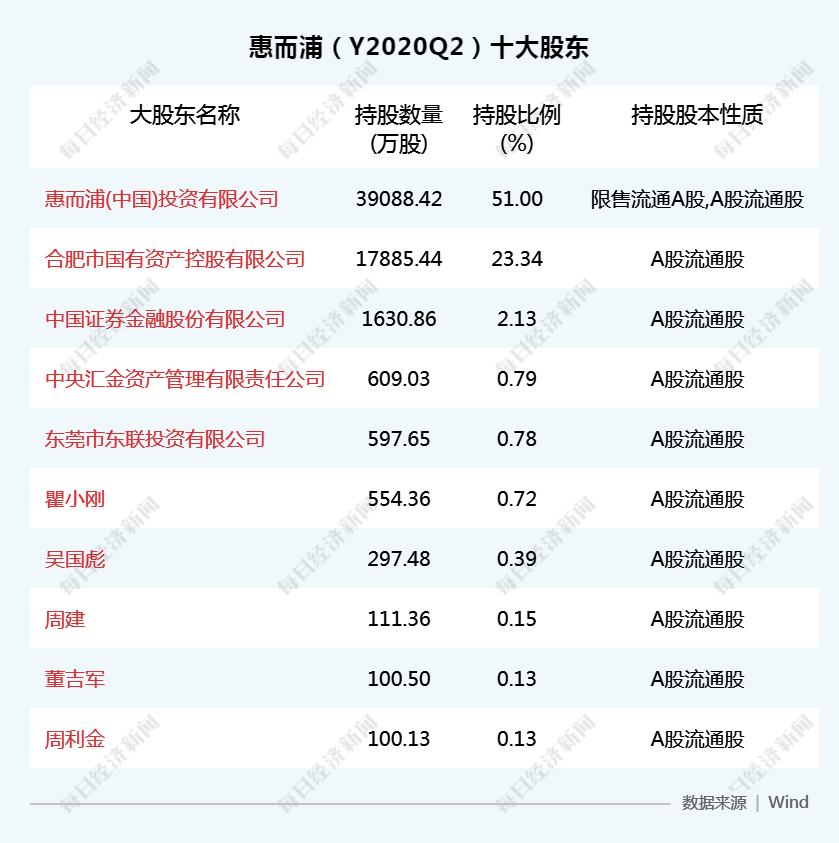

жҚ®жғ иҖҢжөҰж—ҘеүҚеҸ‘еёғзҡ„2020е№ҙдёҠеҚҠе№ҙиҙўжҠҘ пјҢ е…¬еҸёзҺ°з¬¬дёҖеӨ§иӮЎдёңжҳҜжғ иҖҢжөҰпјҲдёӯеӣҪпјүжҠ•иө„жңүйҷҗе…¬еҸё пјҢ жҲӘиҮі6жңҲжң« пјҢ е…¶жҢҒжңүжғ иҖҢжөҰ3.91дәҝиӮЎиӮЎзҘЁ пјҢ жҢҒиӮЎжҜ”дҫӢиҫҫ51% гҖӮ жғ иҖҢжөҰзҡ„第дәҢеӨ§иӮЎдёңжҳҜеҗҲиӮҘеёӮеӣҪжңүиө„дә§жҺ§иӮЎжңүйҷҗе…¬еҸё пјҢ жҢҒиӮЎжҜ”дҫӢжҳҜ23.34% гҖӮ

ж–Үз« еӣҫзүҮ

д»Ҡе№ҙдёҠеҚҠе№ҙ пјҢ жғ иҖҢжөҰе®һзҺ°иҗҘдёҡ收е…Ҙ21.56дәҝе…ғ пјҢ еҗҢжҜ”дёӢж»‘19.9%пјӣе®һзҺ°еҪ’еұһдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶ҰдёәдәҸжҚҹ1.16дәҝе…ғ пјҢ еҗҢжҜ”дёӢж»‘93.35% гҖӮ дёҠеҚҠе№ҙе…¬еҸёзҡ„еҮәеҸЈеҪўеҠҝиүҜеҘҪ пјҢ еҮәеҸЈиҗҘ收14.06дәҝе…ғ пјҢ ж•ҙдҪ“и¶…иҝҮеҶ…й”Җ гҖӮ 2019е№ҙ пјҢ жғ иҖҢжөҰзҡ„иҗҘ收规模жҳҜ52.82дәҝе…ғ пјҢ еҗҢжҜ”дёӢж»‘15.97% пјҢ еҮҖеҲ©ж¶ҰдёәдәҸжҚҹ3.23дәҝе…ғ пјҢ еҗҢжҜ”еӨ§е№…дёӢж»‘223.3% гҖӮ

иҖҢж је…°д»•ж–№йқў пјҢ з”ұдәҺдёҖзӣҙжІЎжңүдёҠеёӮ пјҢ 并没жңүе…¬ејҖиҜҰе°Ҫзҡ„иҙўеҠЎж•°жҚ® гҖӮ ж №жҚ®еӘ’дҪ“жҠҘйҒ“ пјҢ 2009е№ҙж је…°д»•зҡ„й”Җе”®йўқжӣҫиҫҫеҲ°300дәҝе…ғ规模 гҖӮ еҺ»е№ҙж је…°д»•ж–№йқўжӣҫеҜ№еӨ–йҖҸйңІ пјҢ вҖңиҝҮеҺ»еҮ е№ҙжҜҸе№ҙй”Җе”®йўқйғҪи¶…иҝҮ200дәҝе…ғвҖқ гҖӮ

жҚ®дәҶи§Ј пјҢ жғ иҖҢжөҰж——дёӢжӢҘжңүжғ иҖҢжөҰзӯүеӨҡдёӘе“ҒзүҢ пјҢ ж¶өзӣ–еҶ°з®ұгҖҒжҙ—иЎЈжңәгҖҒжҙ—зў—жңәгҖҒе№ІиЎЈжңәзӯү пјҢ д»ҘеҸҠеҺЁжҲҝз”өеҷЁгҖҒз”ҹжҙ»з”өеҷЁзӯүзі»еҲ—дә§е“Ғзәҝ гҖӮ

8жңҲ21ж—Ҙ пјҢ жғ иҖҢжөҰиӮЎд»·ж¶ЁеҒң пјҢ 收зӣҳд»·дёә6.33е…ғ/иӮЎ гҖӮ

гҖҗ收иҙӯ|ж је…°д»•иҰҒзәҰ收иҙӯжғ иҖҢжөҰиӮЎжқғ еҸҜиғҪеҜјиҮҙеҗҺиҖ…жҺ§еҲ¶жқғеҸҳжӣҙгҖ‘жҜҸж—Ҙз»ҸжөҺж–°й—»

жҺЁиҚҗйҳ…иҜ»

- д»·ж ј|е…¬е‘ҠзІҫйҖүпјҡе®үзәіиҫҫгҖҒдёӯж ёй’ӣзҷҪдёҠи°ғй’ӣзҷҪзІүдә§е“Ғд»·ж јпјӣиұ«еӣӯиӮЎд»ҪиҰҒзәҰ收иҙӯйҮ‘еҫҪй…’8%иӮЎд»Ҫ

- иҰҒзәҰ|йҮ‘еҫҪй…’пјҡиұ«еӣӯиӮЎд»ҪеҶҚж¬ЎиҰҒзәҰ收иҙӯ8%иӮЎд»ҪпјҢзҙҜи®ЎеҚ е…¬еҸёжҖ»иӮЎжң¬38%

- дёӯж–°з»Ҹзә¬|иұ«еӣӯиӮЎд»ҪжӢҹиҰҒзәҰ收иҙӯйҮ‘еҫҪй…’8%иӮЎд»Ҫ

- иұ«еӣӯ|йҮ‘еҫҪй…’пјҡиұ«еӣӯиӮЎд»ҪеҶҚж¬ЎиҰҒзәҰ收иҙӯ8%иӮЎд»ҪпјҢзҙҜи®ЎеҚ е…¬еҸёжҖ»иӮЎжң¬38%

- еӨ©д»·е…¬еҸ·ж”¶иҙӯжЎҲжіЎжұӨдёҚи¶ідёӨе№ҙпјҢеҲ©ж¬§иӮЎд»ҪжӢҹжҠ•иө„еҢ»з–—пјҢж„Ҹж¬ІдҪ•дёәпјҹ

- 收иҙӯжЎҲ|еӨ©д»·е…¬еҸ·ж”¶иҙӯжЎҲжіЎжұӨдёҚи¶ідёӨе№ҙпјҢеҲ©ж¬§иӮЎд»ҪжӢҹжҠ•иө„еҢ»з–—пјҢж„Ҹж¬ІдҪ•дёәпјҹ

- иҰҒзәҰ|иұ«еӣӯиӮЎд»ҪжӢҹеҶҚж–Ҙиө„7дәҝиҰҒзәҰ收иҙӯйҮ‘еҫҪй…’8%иӮЎд»Ҫ д»ҘиҝӣдёҖжӯҘе·©еӣәжҺ§еҲ¶жқғ

- еҢ»иҚҜ|дёңйЈҺиӮЎд»ҪпјҡжӢҹ收иҙӯеҚҺеҒҘиҚҜеҢ…70%иӮЎжқғеҸҠйҰ–й”®иҚҜеҢ…75%иӮЎжқғ

- еҘ¶зІү|гҖҗиө„жң¬еҠӣйҮҸгҖ‘еҘ¶жәҗдәүеӨәвҖңзҷҪеҲғеҢ–вҖқпјҒдёӯеӣҪйЈһй№ӨиҰҒзәҰ收иҙӯеҺҹз”ҹжҖҒзү§дёҡ

- иұ«еӣӯ|иұ«еӣӯиӮЎд»ҪжӢҹ7дәҝе…ғиҰҒзәҰ收иҙӯйҮ‘еҫҪй…’8%иӮЎд»ҪпјҢиҝӣдёҖжӯҘе·©еӣәжҺ§еҲ¶жқғ

![[йғ‘жҒә]йғ‘жҒәе©ҡеҗҺе·ҘдҪңжҮҲжҖ пјҹеҪ•гҖҠи·‘з”·гҖӢе…ЁзЁӢзҺ©жүӢжңәдёҚжҗӯзҗҶдәәпјҢеҺҹеӣ иҝҮдәҺзңҹе®һ](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/2020/f4d7f454518ca4b699b2601cf4a34929.jpg)