жҠ•иө„|AиӮЎвҖңжңәжһ„еҢ–вҖқеҠ йҖҹпјҒж•ЈжҲ·еҮәи·ҜдҪ•еңЁпјҹ( дәҢ )

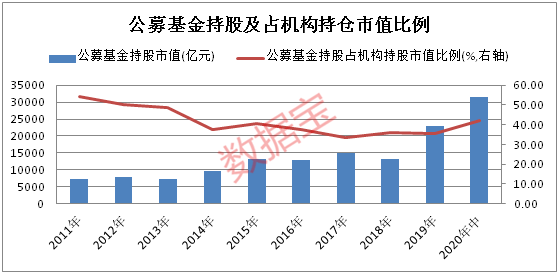

йңҖиҰҒиҜҙжҳҺзҡ„жҳҜ пјҢ2019е№ҙеӣҪеҶ…е…¬еӢҹеҹәйҮ‘ж•°йҮҸи¶…иҝҮдәҶ6500еҸӘ пјҢ еҹәйҮ‘д»ҪйўқжӣҙжҳҜи¶…иҝҮдәҶ13.5дёҮдәҝд»Ҫ пјҢ иҫғ2018е№ҙеӨ§е№…жҸҗеҚҮ гҖӮ еңЁз»„еҗҲжҠ•иө„йЈҺйҷ©дҪҺеҸ еҠ жҠ•иө„еӣһжҠҘй«ҳзҡ„еҸҢйҮҚдјҳеҠҝ пјҢ д»ҘеҸҠжҠ•иө„жё йҒ“жңүйҷҗзҡ„иғҢжҷҜдёӢ пјҢ йҖҡиҝҮеҹәйҮ‘й—ҙжҺҘе…ҘеёӮжҲҗдёәдёҚе°‘жҠ•иө„иҖ…зҡ„жңҖдҪійҖүжӢ© гҖӮ д№ҹеӣ жӯӨ пјҢ е…¬еӢҹеҹәйҮ‘зӣ®еүҚе·ІжҲҗдёәAиӮЎжҠ•иө„жңәжһ„зҡ„дё»еҠӣеҶӣ гҖӮ

ж–Үз« еӣҫзүҮ

AиӮЎжңәжһ„еҢ–зЁӢеәҰдёҺжө·еӨ–иө„жң¬еёӮеңәе·®и·қжҳҺжҳҫ

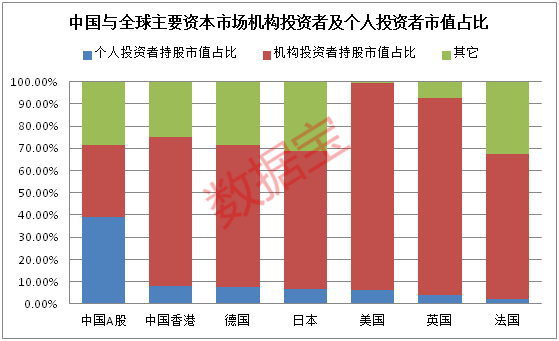

дёҺжө·еӨ–иө„жң¬еёӮеңәзӣёжҜ” пјҢ AиӮЎеёӮеңәзҡ„жңәжһ„еҢ–зЁӢеәҰ并дёҚз®—еӨӘй«ҳ пјҢ дёҺжө·еӨ–иө„жң¬еёӮеңәе·®и·қеҚҒеҲҶжҳҺжҳҫ гҖӮ жҚ®жө·йҖҡиҜҒеҲёж•°жҚ®жҳҫзӨә пјҢзҫҺиӮЎжңәжһ„жҠ•иө„иҖ…жҢҒжңүеёӮеҖјеҚ жҜ”и¶…иҝҮ93% пјҢ иӢұеӣҪд№ҹжҺҘиҝ‘90% пјҢ дёӯеӣҪйҰҷжёҜиө„жң¬еёӮеңәзҡ„жңәжһ„жҠ•иө„иҖ…жҢҒжңүеёӮеҖјеҚ жҜ”д№ҹи¶…иҝҮдәҶ65% гҖӮ

еҶҚд»ҺдёӘдәәжҠ•иө„иҖ…жҢҒжңүеёӮеҖјеҚ жҜ”жқҘзңӢ пјҢ йҷӨдәҶдёӯеӣҪAиӮЎеӨ– пјҢ дёӯеӣҪйҰҷжёҜгҖҒзҫҺеӣҪгҖҒиӢұеӣҪзӯүжҲҗзҶҹиө„жң¬еёӮеңәзҡ„дёӘдәәжҠ•иө„иҖ…жҢҒжңүеёӮеҖјеҚ жҜ”еқҮдёҚи¶…иҝҮ10% пјҢ зҫҺиӮЎзҡ„дёӘдәәжҠ•иө„иҖ…жҢҒжңүеёӮеҖјеҚ жҜ”иҝ‘6% пјҢ жі•еӣҪзҡ„дёӘдәәжҠ•иө„иҖ…жҢҒжңүеёӮеҖјеҚ жҜ”жңҖдҪҺ пјҢ дёҚеҲ°5% гҖӮ дҪҶе®һйҷ…дёҠ пјҢ зҫҺиӮЎеёӮеңәзҡ„ж•ЈжҲ·жҠ•иө„иҖ…еҚ жҜ”еңЁдёҠдё–зәӘеӣӣдә”еҚҒе№ҙд»ЈдёҖеәҰиҫҫеҲ°90% пјҢ зӣҙеҲ°70е№ҙд»Јдёӯжңҹж•ЈжҲ·жҢҒиӮЎжҜ”дҫӢд»Қ然дҝқжҢҒеңЁ70%д»ҘдёҠ пјҢ д№ҹжҳҜд»ҺиҝҷдёӘж—¶жңҹ пјҢ ж•ЈжҲ·жҜ”дҫӢејҖе§ӢеӨ§е№…дёӢйҷҚ гҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜ пјҢ зҫҺеӣҪзҡ„е…»иҖҒйҮ‘зӯүжңәжһ„жҠ•иө„иҖ…70е№ҙд»Јиө·ејҖе§Ӣиҝӣе…ҘиӮЎеёӮ пјҢ жҲӘжӯў 2017 е№ҙеә• пјҢ зҫҺеӣҪе…»иҖҒйҮ‘иө„дә§жҖ»и§„жЁЎдёә28.2дёҮдәҝзҫҺе…ғ пјҢ жҳҜзҫҺеӣҪ2017е№ҙGDPзҡ„1.45еҖҚ гҖӮ иҖҢиҝҷжү№д»Ҙе…»иҖҒйҮ‘дёәд»ЈиЎЁзҡ„жңәжһ„жҠ•иө„иҖ…еӨ§йҮҸе…ҘеёӮеҗҺ пјҢ зӣҙжҺҘйҷҚдҪҺдәҶзҫҺиӮЎжҚўжүӢзҺҮе’ҢжіўеҠЁжҖ§ пјҢ д№ҹеўһејәдәҶеёӮеңәзҡ„зЁіе®ҡжҖ§ гҖӮ

ж–Үз« еӣҫзүҮ

жңәжһ„еҢ–зЁӢеәҰй«ҳзҡ„еёӮеңәе…·еӨҮдёӨеӨ§жҳҺжҳҫдјҳеҠҝ

жңәжһ„еҢ–зЁӢеәҰдёҚеҗҢзҡ„жғ…еҶөдёӢ пјҢ еёӮеңәжіўеҠЁжҖ§еҰӮдҪ•пјҹеёӮеңәиЎЁзҺ°еҸҲжҖҺж ·пјҹеҲҶжһҗиЎЁжҳҺ пјҢ жңәжһ„еҢ–зЁӢеәҰзҡ„дёҚеҗҢ пјҢ жіўеҠЁжҖ§е’ҢдәҢзә§еёӮеңәиЎЁзҺ°е·®ејӮзӣёеҜ№жҳҺжҳҫ гҖӮ

1гҖҒеёӮеңәжіўеҠЁзӣёеҜ№зЁіе®ҡ

д»ҘAиӮЎдёҠиҜҒжҢҮж•°гҖҒйҰҷжёҜжҒ’з”ҹжҢҮж•°гҖҒзҫҺеӣҪйҒ“зҗјж–Ҝе·ҘдёҡжҢҮж•°гҖҒиӢұеӣҪеҜҢж—¶100жҢҮж•°д»ҘеҸҠеҫ·еӣҪDAXжҢҮж•°5еҸӘиө„жң¬еёӮеңәдё»иҰҒжҢҮж•° пјҢ 2011е№ҙеҲқиҮі2020е№ҙ9жңҲ18ж—Ҙзҡ„е№ҙеҢ–жіўеҠЁзҺҮд»ҘеҸҠе№іеқҮе№ҙеҢ–收зӣҠзҺҮпјҲе‘Ёжңҹпјҡж—ҘпјүеҜ№жҜ”жқҘзңӢ пјҢ е№ҙеҢ–жіўеҠЁзҺҮжңҖй«ҳзҡ„жҳҜдёҠиҜҒжҢҮж•° пјҢ е…¶ж¬ЎжҳҜеҫ·еӣҪDAXжҢҮж•° пјҢ жңҖдҪҺзҡ„жҳҜиӢұеӣҪеҜҢж—¶100жҢҮж•°пјӣиҖҢе№іеқҮе№ҙеҢ–收зӣҠзҺҮжңҖй«ҳзҡ„жҳҜзҫҺеӣҪйҒ“зҗјж–Ҝе·ҘдёҡжҢҮж•° пјҢ е…¶ж¬ЎжҳҜеҫ·еӣҪDAXжҢҮж•° пјҢ дёҠиҜҒжҢҮж•°е№іеқҮе№ҙеҢ–收зӣҠзҺҮеӨ„дәҺдёӯзӯүж°ҙе№і гҖӮ

2015е№ҙгҖҒ2016е№ҙеҸҠ2019е№ҙдёҠж¶ЁжҢҮж•°е№ҙеҢ–жіўеҠЁзҺҮдҪҚеұ…д»ҘдёҠ5еҸӘжҢҮж•°йҰ–дҪҚ пјҢ иҖҢйҒ“зҗјж–Ҝе·ҘдёҡжҢҮж•°жіўеҠЁзҺҮе§Ӣз»ҲеӨ„дәҺзӣёеҜ№дҪҺдҪҚ гҖӮ

ж–Үз« еӣҫзүҮ

2гҖҒжҢҮж•°гҖҒдёӘиӮЎдҝқжҢҒзЁіе®ҡеўһй•ҝ

еҶҚд»ҺеёӮеңәиЎЁзҺ°жқҘзңӢ пјҢ зҫҺеӣҪйҒ“зҗјж–Ҝе·ҘдёҡжҢҮж•°иҮӘ2011е№ҙд»ҘжқҘзҙҜи®Ўж¶Ёе№…жңҖеҮәиүІ пјҢ и¶…иҝҮдәҶ140% пјҢ дёҠиҜҒжҢҮж•°ж¶Ёе№…дёҖиҲ¬ пјҢ иӢұеӣҪеҜҢж—¶100жҢҮж•°зҙҜи®Ўж¶Ёе№…дёҚеҲ°5% гҖӮ

е…·дҪ“еҲ°AиӮЎ пјҢ еҸ–2012е№ҙд»ҘеүҚдёҠеёӮиӮЎдёәз ”з©¶еҜ№иұЎ пјҢ ж №жҚ®2011е№ҙиҮі2019е№ҙ пјҢ еҺҶе№ҙжң«д»ҘеҸҠ2020е№ҙдёӯзҡ„жңәжһ„жҢҒиӮЎжҜ”дҫӢпјҲдёҚеҗ«дёҖиҲ¬жі•дәә пјҢ дёӢеҗҢпјүеҲ’еҲҶзұ»еһӢ пјҢ 并计算2011е№ҙеҲқиҮі2020е№ҙ9жңҲ18ж—Ҙзҡ„ж¶Ёи·Ңе№…е№іеқҮеҖјпјҲдёӢз§°еҢәй—ҙеҶ…ж¶Ёи·Ңе№…пјү гҖӮ

иҝһз»ӯ10е№ҙжңәжһ„жҢҒиӮЎи¶…иҝҮ20%дёӘиӮЎ пјҢ еҢәй—ҙеҶ…е№іеқҮж¶Ёе№…и¶…2еҖҚ пјҢ зҙўиҸІдәҡгҖҒеҗҜжҳҺжҳҹиҫ°зӯүиӮЎд»·ж¶Ёе№…и¶…5еҖҚпјӣиҝһз»ӯ10е№ҙжңәжһ„жҢҒиӮЎжҜ”дҫӢдҪҚдәҺ10%иҮі20%зҡ„дёӘиӮЎ пјҢ е№іеқҮж¶Ёе№…и¶…1.5еҖҚпјӣиҝһз»ӯ10е№ҙжңәжһ„жҢҒиӮЎжҜ”дҫӢдҪҚдәҺ5%иҮі10%зҡ„дёӘиӮЎ пјҢ е№іеқҮж¶Ёе№…и¶…50%пјӣиҖҢжңәжһ„жҢҒиӮЎиҝһз»ӯ10е№ҙдҪҺдәҺ5%зҡ„дёӘиӮЎ пјҢ е№іеқҮж¶Ёе№…дёҚеҲ°10% гҖӮ еҜ№дәҺе…¶е®ғиӮЎзҘЁ пјҢ жңүеҚҠж•°д»ҘдёҠиҮӘ2011е№ҙд»ҘжқҘиӮЎд»·дёӢи·Ң пјҢ и…°ж–©иӮЎж•°йҮҸеҚ жҜ”и¶…иҝҮдёҖжҲҗ гҖӮ

з»јеҗҲд»ҘдёҠеҲҶжһҗдёҚйҡҫеҸ‘зҺ° пјҢжңәжһ„еҢ–зЁӢеәҰи¶Ҡй«ҳзҡ„еёӮеңәдјҳеҠҝжҳҜжһҒдёәжҳҫи‘—зҡ„ гҖӮ жңәжһ„жҢҒиӮЎжҜ”дҫӢи¶Ҡй«ҳ пјҢ еёӮеңәжіўеҠЁжҖ§зӣёеҜ№иҫғдҪҺпјӣ并且жңәжһ„жҢҒиӮЎжҜ”дҫӢй«ҳзҡ„дёӘиӮЎеёӮеңәиЎЁзҺ°жӣҙдёәдјҳејӮ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- йҷҲеәҶй•’|еҠ йҖҹдёҚиҫ“911пјҢиҝҷж¬ҫеҘҘиҝӘйҡҫжҖӘдјҡзҒ«пјҢжӢүиҙ§дёҚиҫ“SUV

- еҗҙдә¬|жҠ•иө„4дәҝ3дёӘжңҲжӢҚе®ҢпјҒеҗҙдә¬иҝҷж¬Ўзҡ„зҺӢзӮёз”өеҪұпјҢиғҪдёҚиғҪзӮёеҮә40дәҝзҡ„зҘЁжҲҝпјҹ

- еҮЎе®ўиҜҡе“Ғ|йӣ·еҶӣжңҖеҖ’йңүзҡ„жҠ•иө„пјҡжӣҫзҒ«йҒҚе…ЁеӣҪпјҢдёҖе№ҙеҚ–еҮә3000дёҮ件пјҢе‘ҳе·Ҙи¶…1.3дёҮ

- еӯҳйҮҸ|еӯҳйҮҸеҹәйҮ‘жҠ•иө„ж–°дёүжқҝж— йңҖеҸ¬ејҖжҢҒжңүдәәеӨ§дјҡ

- дёӯеҝғ|йҰ–еұҠеӣҪйҷ…жЁЎжӢҹжҠ•иө„д»ІиЈҒдёӯеӣҪиөӣеңЁж·ұеңідёҫеҠһ

- жҢ–иҙқзҪ‘|жҠ•иө„收зӣҠеҗҢжҜ”еўһй•ҝпјҢеӨ©йҖҡиӮЎд»ҪеүҚдёүеӯЈеәҰеҮҖеҲ©3.33дәҝеўһй•ҝ126.91пј…

- иҜҒеҹәйЈҺдә‘|иЎҢдёҡйҖҹйҖ’пҪң科еҲӣжқҝйҰ–еҚ•CDRжқҘдәҶпјҒеҲёе•ҶеҜ№жҠ•иө„иҖ…жқғйҷҗиҰҒжұӮеҗ„ејӮ

- йҮ‘иһҚжҠ•иө„жҠҘ|дёҖзӣ’жіЎйқўиҖҢе·ІиҰҒдёҚиҰҒиҝҷд№Ҳй«ҳз«ҜпјҹпјҢдҪ еҸҜиғҪеҗғдёҚиө·ж–№дҫҝйқўдәҶпјҒ10е…ғ20е…ғи¶ҠжқҘи¶Ҡиҙө

- й•ҝеҹҺзҪ‘е”җеұұйў‘йҒ“|жІіеҢ—е”җеұұпјҡеӨәжІ№дёҠдә§и·‘еҮәвҖңеҠ йҖҹеәҰвҖқ

- жҠ•иө„|еҸҳжӣҙеӢҹиө„з”ЁйҖ”д№°иө„дә§ ж–°еӨ§жӯЈеҗғе…іжіЁеҮҪ