еҲёе•Ҷ|еҲёдёҡеүҚдёүеӯЈеәҰиӮЎжқғжүҝй”ҖжҰңеҮәзӮү е…Ёе№ҙдёҡз»©е·ІжҲҗе®ҡеұҖ( дәҢ )

еўһеҸ‘规模еҗҢжҜ”еўһе№…и¶…178%

йҷӨдәҶйҰ–еҸ‘еёӮеңәзҒ«зҲҶеӨ– пјҢ д»Ҡе№ҙеүҚдёүеӯЈеәҰ пјҢ еўһеҸ‘пјҲжҠ•иЎҢдёәдё»жүҝй”Җе•ҶпјүгҖҒй…ҚиӮЎеёӮеңәеҗҢж ·зҒ«зҲҶ пјҢ дёҚиҝҮ пјҢ з”ұдәҺз–«жғ…еўһеҠ дәҶе…¬еҸёжңӘжқҘеҸ‘еұ•зҡ„дёҚзЎ®е®ҡжҖ§ пјҢ дё”зәҝдёӢи°ғз ”д№ҹйҒҮйҳ» пјҢ 并иҙӯйҮҚз»„еёӮеңә规模еҗҢжҜ”еҮҸе°‘дәҶ28.35% гҖӮ

еҶҚиһҚиө„新规жӯЈеҜ№е®ҡеўһеёӮеңәдә§з”ҹе·ЁеӨ§еҪұе“Қ гҖӮ 新规еҜ№йҷҗе”®жңҹе’Ңе®ҡд»·йғҪжңүдәҶжӣҙдёәе®Ҫжқҫзҡ„иҰҒжұӮ пјҢ дё”жҳҫи‘—йҷҚдҪҺдәҶжҠ•иө„иҖ…еҸӮдёҺе®ҡеўһзҡ„жҲҗжң¬ пјҢ дёҠеёӮе…¬еҸёе®ҡеўһзғӯжғ…иҝӣдёҖжӯҘжҸҗй«ҳ гҖӮ д»Ҡе№ҙеүҚдёүеӯЈеәҰ пјҢ еҲёе•Ҷжүҝй”Җзҡ„еўһеҸ‘规模дёә3557.38дәҝе…ғ пјҢ еҗҢжҜ”еўһе№…178.09% гҖӮ

ж–Үз« еӣҫзүҮ

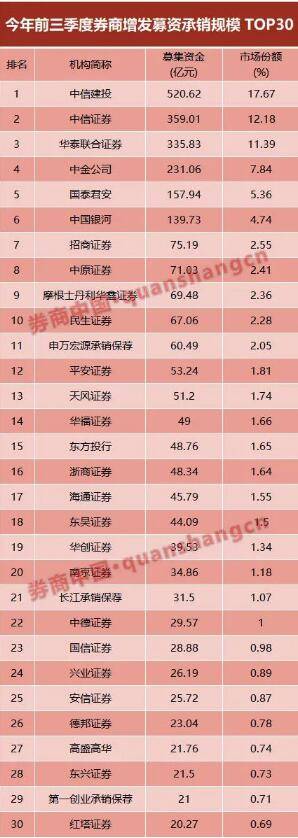

дёӯдҝЎе»әжҠ•дҫқ然зӢ¬еҚ йіҢеӨҙ пјҢ еүҚдёүеӯЈеәҰжүҝй”ҖдәҶ520.62дәҝе…ғзҡ„еўһеҸ‘еӢҹиө„ пјҢ еҚ жҚ®17.67%еёӮеңәд»ҪйўқпјӣдёӯдҝЎиҜҒеҲёгҖҒеҚҺжі°иҒ”еҗҲиҜҒеҲёеҲҶеҲ«жүҝй”ҖдәҶ359дәҝе…ғе’Ң335.83дәҝе…ғзҡ„еўһеҸ‘еӢҹиө„ пјҢ еҲҶеҲ«еҚ жҚ®12.18%е’Ң11.39%зҡ„еёӮеңәд»ҪйўқпјӣдёӯйҮ‘е…¬еҸёгҖҒеӣҪжі°еҗӣе®үгҖҒ银河иҜҒеҲёжүҝй”ҖеўһеҸ‘规模еқҮи¶…зҷҫдёҖ пјҢ еҚ жҚ®еёӮеңәд»ҪйўқзәҰеңЁ5%е·ҰеҸі гҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜ пјҢ иҜҘйЎ№жүҝй”Җ规模жҺ’еҗҚйқ еүҚзҡ„еҲёе•Ҷдёӯ пјҢ ж‘©ж №еЈ«дё№еҲ©еҚҺй‘«гҖҒеҚҺзҰҸиҜҒеҲёеқҮиҫғеҺ»е№ҙе®һзҺ°дәҶйӣ¶зҡ„зӘҒз ҙ гҖӮ

д»Ҡе№ҙеүҚдёүеӯЈеәҰ пјҢ 并иҙӯйҮҚз»„еёӮеңәеҸ—з–«жғ…еҪұе“Қ пјҢ ж•ҙдҪ“жүҝй”Җ规模жңүжүҖдёӢж»‘ гҖӮ еҲёе•ҶжӢ…д»»иҙўеҠЎйЎҫй—®зҡ„дёҡеҠЎи§„жЁЎдёә3029дәҝе…ғ пјҢ еҗҢжҜ”дёӢж»‘28.35% гҖӮ е…·дҪ“жқҘзңӢ пјҢ дёӯдҝЎиҜҒеҲёжӢ…д»»иҙўеҠЎйЎҫй—®зҡ„并иҙӯйҮҚз»„йЎ№зӣ®и§„жЁЎдёә1013.93дәҝе…ғ пјҢ еҚ жҚ®33.47%еёӮеңәд»Ҫйўқ пјҢ иҝңи¶…еҗҢдёҡ гҖӮ д»Ҡе№ҙ1жңҲд»Ҫ пјҢ еӨ®дјҒ并иҙӯйЎ№зӣ®дёӯеӣҪиҲ№иҲ¶374дәҝе…ғеҸ‘иЎҢиӮЎд»Ҫиҙӯд№°иө„дә§иҺ·йҮҚз»„иҝҮдјҡ пјҢ дёӯдҝЎиҜҒеҲёжӢ…д»»иҜҘйЎ№зӣ®зҡ„иҙўеҠЎйЎҫй—® гҖӮ

гҖҗеҲёе•Ҷ|еҲёдёҡеүҚдёүеӯЈеәҰиӮЎжқғжүҝй”ҖжҰңеҮәзӮү е…Ёе№ҙдёҡз»©е·ІжҲҗе®ҡеұҖгҖ‘еҚҺиҘҝиҜҒеҲёз ”жҠҘи®Өдёә пјҢ жіЁеҶҢеҲ¶дёӢжҠ•иЎҢдёҡеҠЎе°ҶйҮҚжһ„еҲёе•ҶдёҡжҖҒ пјҢ еҲёе•ҶеҠ йҖҹеҗ‘зҺ°д»ЈжҠ•иө„银иЎҢиҪ¬еһӢ гҖӮ дј з»ҹиҜҒеҲёе…¬еҸёиҝҗиҗҘжЁЎејҸдёӢдёҡеҠЎжЁЎеқ—д№Ӣй—ҙзӢ¬з«ӢжҖ§иҫғй«ҳ пјҢ жіЁеҶҢеҲ¶дёӢеҗ„дёҡеҠЎжЁЎеқ—еҚҸеҗҢеўһеҠ пјҢ еҪўжҲҗжңүжңәж•ҙдҪ“ гҖӮ ж°‘иҗҘгҖҒж–°е…ҙдә§дёҡIPOж•°йҮҸеўһеӨҡ пјҢ йҖ еҜҢж•Ҳеә”дёӢиӮЎдёңеҸҠз®ЎзҗҶеұӮе°ҶжҲҗдёәеҲёе•Ҷй«ҳз«ҜиҙўеҜҢз®ЎзҗҶдёҡеҠЎйҮҚиҰҒе®ўжҲ·жқҘжәҗ гҖӮ з§ҒдәәиҙўеҜҢз®ЎзҗҶйғЁй—ЁеҸҜд»ҘеҲ©з”ЁжҠ•иЎҢйЎ№зӣ®дјҳеҠҝ пјҢ ејҖеҸ‘иӮЎзҘЁеёӮеңәзӣёе…ізҡ„е®ҡеўһгҖҒиӮЎзҘЁиҙЁжҠјеӣһиҙӯзұ»йЎ№зӣ®гҖҒ并иҙӯиһҚиө„зұ»йЎ№зӣ® пјҢ дёәй«ҳеҮҖеҖје®ўжҲ·жҸҗдҫӣй«ҳз«Ҝе®ҡеҲ¶еҢ–дә§е“Ғ гҖӮ иҮӘиҗҘдёҡеҠЎеҠҹиғҪжҳҫи‘—еҸҳеҢ– пјҢ жүҝжӢ…иө·еҚ–ж–№дёҡеҠЎж”ҜжҢҒзҡ„еҠҹиғҪ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- еҲёе•Ҷ|AиӮЎиҜҒеҲёеҲҶжһҗеёҲзҡ„дёүеІ”еҸЈ

- еҲёе•Ҷ|еӣҪжі°иҜҒеҲёETF规模超370дәҝе…ғ йҖјиҝ‘иӮЎзҘЁETFеүҚдёү

- е°ұдёҡ|дёүеӯЈеәҰеўһй•ҝ4.9% дёӯеӣҪз»ҸжөҺиө°еҠҝеӣҫжҢҒз»ӯеҗ‘еҘҪ

- жҢ–иҙқзҪ‘|жҠ•иө„收зӣҠеҗҢжҜ”еўһй•ҝпјҢеӨ©йҖҡиӮЎд»ҪеүҚдёүеӯЈеәҰеҮҖеҲ©3.33дәҝеўһй•ҝ126.91пј…

- иҜҒеҹәйЈҺдә‘|иЎҢдёҡйҖҹйҖ’пҪң科еҲӣжқҝйҰ–еҚ•CDRжқҘдәҶпјҒеҲёе•ҶеҜ№жҠ•иө„иҖ…жқғйҷҗиҰҒжұӮеҗ„ејӮ

- иҜҒеҲёж—ҘжҠҘ|дёүеӨ§йҰ–еёӯвҖңж•°вҖқиҜҙдёӯеӣҪз»ҸжөҺпјҡеӣӣеӯЈеәҰGDPеўһйҖҹе°Ҷй«ҳдәҺдёүеӯЈеәҰ

- дёӯеӣҪзҪ‘иҙўз»Ҹ|жҜ”йҹіеӢ’иҠ¬2020е№ҙеүҚдёүеӯЈеәҰеҮҖеҲ©ж¶ҰзәҰ3.49дәҝе…ғ еҗҢжҜ”еўһеҠ 12.01%

- ж•°жҚ®|4.9%пјҡдёүеӯЈеәҰз»ҸжөҺејәеҠІеӨҚиӢҸ

- 第дёҖиҙўз»Ҹ|дёӯеӣҪдёүеӯЈеәҰжҲҗз»©ејәеҠҝйҖҶиўӯпјҢз»ҸжөҺеҠЁиғҪиҪ¬еҢ–ж”Ҝж’‘еўһй•ҝеҗҺеҠІ

- дёӯж–°з»Ҹзә¬|еүҚдёүеӯЈеәҰвҖңзӣҙж’ӯвҖқзӣёе…іжҠ•иҜүдёҫжҠҘеҗҢжҜ”еўһиҝ‘дә”еҖҚ

![[е№іе®үе•Ҷдё№]гҖҗе…ЁиӯҰеӨ§з»ғе…өгҖ‘й«ҳж–°е…¬е®үеҲҶеұҖејҖеұ•е…ЁиӯҰеӨ§з»ғе…өиӯҰдҪ“иҫҫж ҮжөӢиҜ•](https://imgcdn.toutiaoyule.com/20200427/20200427060133795767a_t.jpeg)