市场|好个"金秋"!券业前三季度股权承销榜出炉,全年业绩已成定局!三"中"仍然雄踞三甲,这些公司最生猛( 二 )

由此可见 , 科创板及创业板注册制的实施对IPO市场快速扩容至关重要 。 平安证券研报显示 , 创业板注册制实施后一级市场发行效率显著提升 。 从IPO的角度来看 , 创业板注册制新股从受理日到发审委审核通过公告日的平均时长从2019年以来的477天缩短至注册制以来的24天 , 低于科创板的165天 。

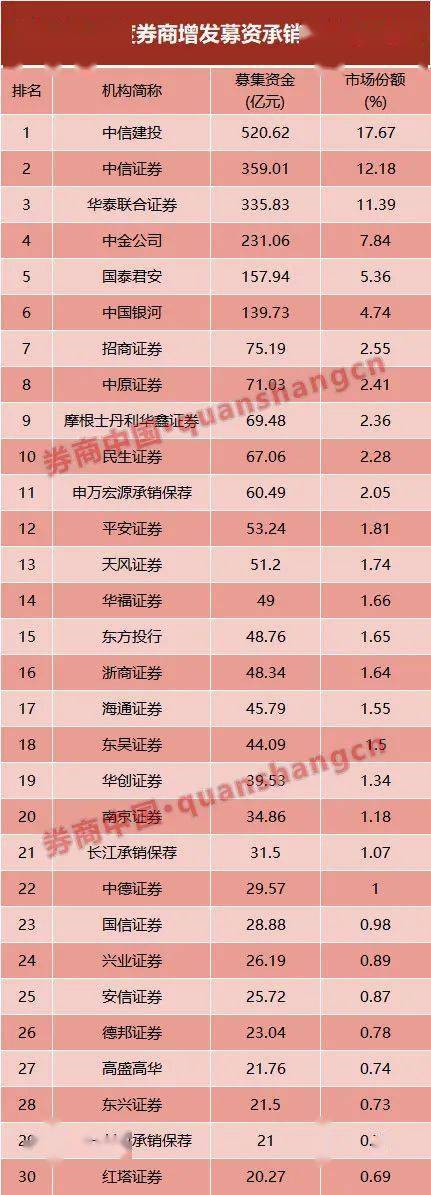

增发规模同比增幅超178%

除了首发市场火爆外 , 今年前三季度 , 增发(投行为主承销商)、配股市场同样火爆 , 不过 , 由于疫情增加了公司未来发展的不确定性 , 且线下调研也遇阻 , 并购重组市场规模同比减少了28.35% 。

再融资新规正对定增市场产生巨大影响 。 新规对限售期和定价都有了更为宽松的要求 , 且显著降低了投资者参与定增的成本 , 上市公司定增热情进一步提高 。 今年前三季度 , 券商承销的增发规模为3557.38亿元 , 同比增幅178.09% 。

文章图片

中信建投依然独占鳌头 , 前三季度承销了520.62亿元的增发募资 , 占据17.67%市场份额;中信证券、华泰联合证券分别承销了359亿元和335.83亿元的增发募资 , 分别占据12.18%和11.39%的市场份额;中金公司、国泰君安、银河证券承销增发规模均超百一 , 占据市场份额约在5%左右 。

值得一提的是 , 该项承销规模排名靠前的券商中 , 摩根士丹利华鑫、华福证券均较去年实现了零的突破 。

今年前三季度 , 并购重组市场受疫情影响 , 整体承销规模有所下滑 。 券商担任财务顾问的业务规模为3029亿元 , 同比下滑28.35% 。 具体来看 , 中信证券担任财务顾问的并购重组项目规模为1013.93亿元 , 占据33.47%市场份额 , 远超同业 。 今年1月份 , 央企并购项目中国船舶374亿元发行股份购买资产获重组过会 , 中信证券担任该项目的财务顾问 。

华西证券研报认为 , 注册制下投行业务将重构券商业态 , 券商加速向现代投资银行转型 。 传统证券公司运营模式下业务模块之间独立性较高 , 注册制下各业务模块协同增加 , 形成有机整体 。 民营、新兴产业IPO数量增多 , 造富效应下股东及管理层将成为券商高端财富管理业务重要客户来源 。 私人财富管理部门可以利用投行项目优势 , 开发股票市场相关的定增、股票质押回购类项目、并购融资类项目 , 为高净值客户提供高端定制化产品 。 自营业务功能显著变化 , 承担起卖方业务支持的功能 。

【市场|好个"金秋"!券业前三季度股权承销榜出炉,全年业绩已成定局!三"中"仍然雄踞三甲,这些公司最生猛】券商中国是证券市场权威媒体《证券时报》旗下新媒体 , 券商中国对该平台所刊载的原创内容享有著作权 , 未经授权禁止转载 , 否则将追究相应法律责任 。

推荐阅读

- 途虎养车云途引擎欲解决行业难题 数字化转型后汽配市场竞争或将更加激烈

- 市场|做好准备 迎接注册制改革3.0

- 市场|注册制全市场推行 需要对退市动真格

- 小白文娱|Dota2金秋赛季来袭,专属套装珍藏,装扮特色英雄

- 中国财富网|银行股迎来修复行情,市场信心逐渐恢复

- 商业经济观察|惨遭国产巨头市场挤压,迫不得已退出中国!,海外三巨头水土不服

- 经济观察报|资本市场全链条投融资逻辑将重建,张奥平:注册制时代

- 秒杀、特卖、才香节,下沉市场成电商平台角逐战场

- 京东@京东联合奥维云网发布壁挂炉行业报告:线上市场成为发展新引擎

- 评车故事|东风标致508L毫不畏惧,汽车市场竞争激烈