гҖҺеёӮеңәгҖҸдәҡжҙІй«ҳ收зӣҠиҝҺжқҘй…ҚзҪ®й»„йҮ‘ж—¶зӮ№

дёӯеӣҪеҹәйҮ‘жҠҘйҮҮи®ҝдәәе‘ҳ жҲҝдҪ©зҮ•

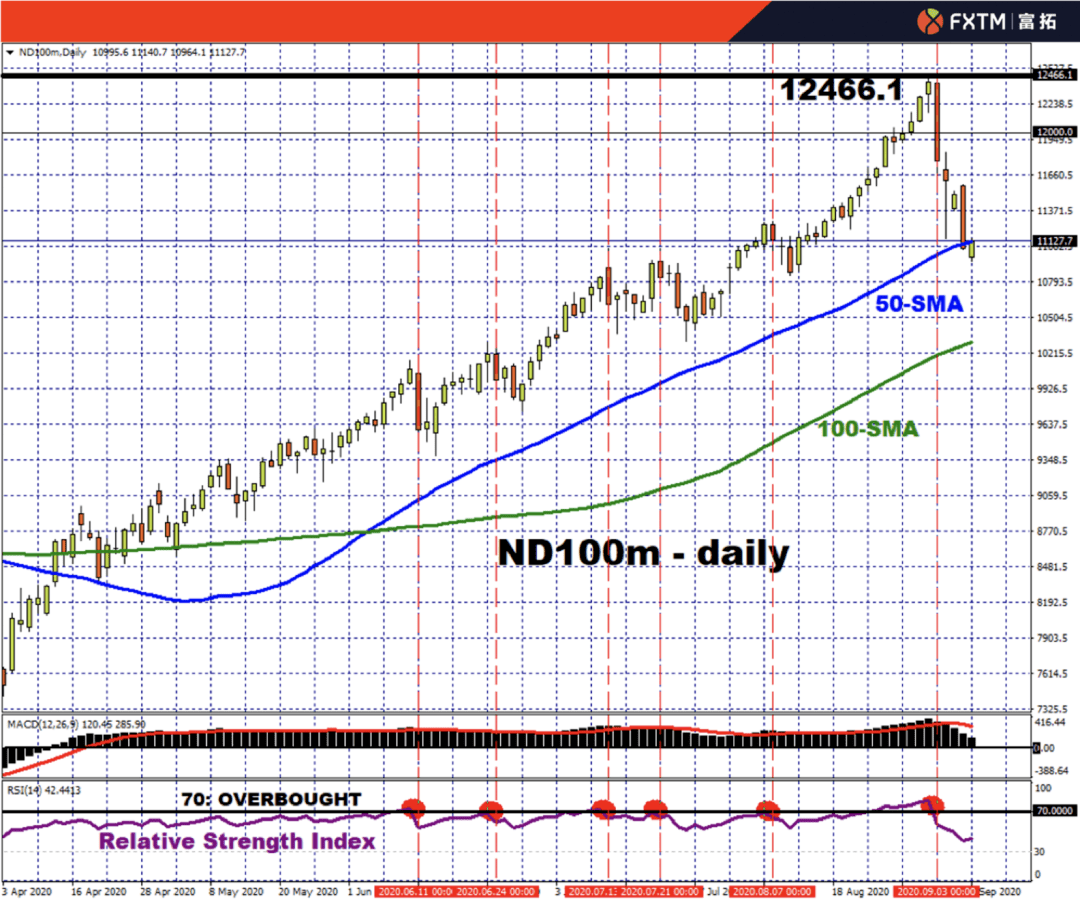

е…Ёзҗғз–«жғ…蔓延еҸ еҠ зҹіжІ№жҲҳзҡ„еҸҢвҖңй»‘еӨ©й№…вҖқдәӢ件 пјҢ е…Ёд»Өзҗғиө„жң¬еёӮеңәжіўеҠЁеҠ еү§ гҖӮ й«ҳи…ҫеӣҪйҷ…и‘ЈдәӢжҖ»з»ҸзҗҶгҖҒеӣәе®ҡ收зӣҠжҠ•иө„иҙҹиҙЈдәәдҫҜжҳҺдјҹи®Өдёә пјҢ дәӢ件еҜјиҮҙеёӮеңәдј°еҖјй”ҷдҪҚ пјҢ дёәжҠ•иө„иҖ…й”Ғе®ҡ收зӣҠеҸҠиҺ·еҸ–иө„жң¬еҲ©еҫ—жҸҗдҫӣиүҜеҘҪе…ҘеёӮж—¶жңә гҖӮ жӯӨеӨ– пјҢ иҝ‘жңҹеёӮеңәжіўеҠЁеҜјиҮҙеўғеҶ…еӨ–еҖәеҲёж”¶зӣҠзҺҮеҮәзҺ°еҲҶеҢ– пјҢ е…¶дёӯи•ҙи—ҸзқҖе·ЁеӨ§зҡ„зӣёеҜ№д»·еҖј гҖӮ

дәҡжҙІй«ҳ收зӣҠеҖәиҝҺй…ҚзҪ®й»„йҮ‘ж—¶зӮ№

дҫҜжҳҺдјҹд»Һдёҡ24е№ҙ пјҢ ж“…й•ҝеҜ№дәҺдҝЎз”ЁйЈҺйҷ©зҡ„еӨҡз»ҙеәҰжҠҠжҺ§ гҖӮ д»Ҡе№ҙдёҖеӯЈеәҰ пјҢ з–«жғ…еҸ еҠ зҹіжІ№еҚұжңә пјҢ зҺҜзҗғиө„жң¬еёӮеңәжіўеҠЁеҲӣеҮәиҝ‘еҮ еҚҒе№ҙд№ӢжңҖ гҖӮ еҪӯеҚҡж•°жҚ®жҳҫзӨә пјҢ жҲӘиҮі3жңҲеә• пјҢ дәҡжҙІй«ҳ收зӣҠеҖәеҲёж”¶зӣҠзҺҮеҚҮиҮіиҝ‘е…ӯе№ҙжқҘжңҖй«ҳж°ҙе№і пјҢ зәҰдёә11% пјҢ дёәжҠ•иө„иҖ…й”Ғе®ҡ收зӣҠд»ҘеҸҠиҺ·еҸ–иө„жң¬еҲ©еҫ—жҸҗдҫӣиүҜеҘҪе…ҘеёӮж—¶жңә гҖӮ

вҖңеҖәеҲёеёӮеңәеңЁз»ҸеҺҶдәҶ3жңҲд»Ҫзҡ„йҮҚжҢ«еҗҺ пјҢ 4жңҲжҳҜеҫҲеҘҪзҡ„е»әд»“ж—¶жңә пјҢ дё”ж–°еҸ‘еҹәйҮ‘е№¶ж— жөҒеҠЁжҖ§зҡ„еҺҶеҸІеҢ…иўұ пјҢ еҜ№жҠ•иө„иҖ…жқҘиҜҙжҳҜеҫҲеҘҪзҡ„йҖүжӢ© гҖӮ вҖқ

жҚ®дәҶи§Ј пјҢ дҫҜжҳҺдјҹиҝ‘жңҹе°ҶиҝҗдҪңдёҖеҸӘдәҡжҙІй«ҳ收зӣҠзӯ–з•Ҙдә§е“Ғ пјҢ д»–и®Өдёә пјҢ дәҡжҙІй«ҳжҒҜеҖәжҳҜдјҳиүҜзҡ„й•ҝзәҝжҠ•иө„зӯ–з•Ҙ гҖӮ ж‘©ж №еӨ§йҖҡж•°жҚ®жҳҫзӨә пјҢ дәҡжҙІй«ҳжҒҜеҖәзӣ®еүҚеёӮеҖјзәҰдёә1900дәҝзҫҺе…ғ пјҢ 10е№ҙд№ӢеҶ…еўһй•ҝи¶…иҝҮ10еҖҚпјӣи·Ёи¶Ҡ17дёӘеӣҪ家гҖҒж•°еҚҒдёӘиЎҢдёҡд»ҘеҸҠдёҠеҚғдёӘеҸ‘иЎҢдәә пјҢ е…¶еёӮеңәеҲ©жҒҜ收е…ҘеҸҜи§Ӯ гҖӮ е№іеқҮдҝЎз”ЁиҜ„зә§иҷҪ然жҳҜB+ пјҢ дҪҶдёӘеҲёеҲ©зҺҮе·®и·қеәһеӨ§ пјҢ еҲ©е·®еҸҳеҠЁйў‘з№Ғ пјҢ еңЁдҝЎз”ЁиҜҶеҲ«дёҠеҲӣйҖ дәҶи®ёеӨҡиө„жң¬еҲ©еҫ—зҡ„дәӨжҳ“жңәдјҡ пјҢ йҖӮеҗҲдё»еҠЁз®ЎзҗҶ гҖӮ

иҝ‘жңҹеёӮеңәжіўеҠЁ пјҢ еҜјиҮҙеўғеҶ…еӨ–еҖәеҲёж”¶зӣҠзҺҮеҮәзҺ°иҫғеӨ§еҲҶеҢ– пјҢ дҫҜжҳҺдјҹи®Өдёә пјҢ е…¶дёӯи•ҙи—ҸзқҖе·ЁеӨ§зҡ„зӣёеҜ№д»·еҖј пјҢ дҪҶйңҖйҖҡиҝҮдҝЎз”ЁеҲҶжһҗеҺ»еҸ‘зҺ°еҖәеҠЎд»·еҖје®қзҹі гҖӮ

дҫҜжҳҺдјҹдёҖеҗ‘еҒҸеҘҪдёӯиө„жҲҝең°дә§жқҝеқ— гҖӮ еңЁдәҡжҙІй«ҳ收зӣҠеёӮеңәеҶ… пјҢ дёӯеӣҪиө„дә§зәҰеҚ 60% пјҢ е…¶дёӯжҲҝең°дә§еҸҲеҚ еҲ°дёҖеҚҠд»ҘдёҠ гҖӮ жҲҝең°дә§жқҝеқ—иҝқзәҰзҺҮдҪҺгҖҒеӣһеҒҝзҺҮй«ҳ пјҢ йҖӮеҗҲеҒҡжҢҒжңүеҲ°жңҹзҡ„жҠ•иө„ гҖӮ еңЁеҪ“еүҚзҡ„еҚұжңәдёӯ пјҢ дҫҜжҳҺдјҹи®Өдёә пјҢ дёӯиө„жҲҝең°дә§дјҒдёҡеңЁж”ҝеәңж”ҜжҢҒгҖҒе…Ёж°‘еҲҡйңҖдёӢжёЎиҝҮйҡҫе…ізҡ„жңәдјҡиҰҒй«ҳеҮәе…¶е®ғиЎҢдёҡеҫҲеӨҡ гҖӮ дёҚиҝҮ пјҢ еҚідҪҝж•ҙдҪ“зңӢеҘҪдҪҶд№ҹиҰҒзІҫйҖүж Үзҡ„ пјҢ е…¶дёӯдёҚе°‘ж Үзҡ„еӯҳеңЁйҷҚзә§еҺӢеҠӣ гҖӮ жӯӨеӨ– пјҢ жӣҙйңҖиҰҒе…іжіЁеёӮеңәйЈҺйҷ© пјҢ еҰӮжһңзҫҺеӣҪиӮЎеёӮеҶҚи·Ң20% пјҢ еҖәеҲёд№ҹдёҖж ·дјҡйҒӯж®ғ гҖӮ

еҲӨж–ӯеёӮеңәи§Ғеә•еӣӣеӨ§е…ій”®иҰҒзҙ

дҫҜжҳҺдјҹи®Өдёә пјҢ дҝЎз”ЁеёӮеңәзҡ„еә•йғЁжңӘзҺ° гҖӮ еңЁд»–зңӢжқҘ пјҢ еёӮеңәи§Ғеә•йңҖиҰҒзңӢеҲ°еӣӣдёӘе…ій”®иҰҒзҙ пјҡдёҖжҳҜдё»иҰҒз»ҸжөҺдҪ“зҡ„з–«жғ…еҮәзҺ°жӢҗзӮ№ пјҢ зӣ®еүҚжө·еӨ–з–«жғ…д»Қе…·жңүиҫғеӨ§зҡ„дёҚзЎ®е®ҡжҖ§пјӣдәҢжҳҜе…Ёзҗғз»ҸжөҺеҮәзҺ°еӨҚиӢҸиҝ№иұЎ пјҢ з”ҹдә§йҮҸиғҪжҒўеӨҚиҮіе°‘е…ӯжҲҗпјӣдёүжҳҜж–°зҡ„жҠ•иө„иҖ…иҝӣеңә пјҢ еҰӮPEгҖҒдҝқйҷ©е…¬еҸёзӯүй•ҝзәҝжҠ•иө„иҖ… пјҢ жҺҘжүӢ并жңүиғҪеҠӣжүӣйЈҺйҷ©иө„дә§пјӣеӣӣжҳҜзҹҘеҗҚдјҒдёҡз ҙдә§ пјҢ з”ұжӯӨж¶ҲеҢ–еёӮеңәйЈҺйҷ© гҖӮ дҫҜжҳҺдјҹи®Өдёә пјҢ жҠ•иө„дҝЎз”ЁжңҖеӨ§зҡ„йЈҺйҷ©жҳҜиҝқзәҰ пјҢ дҪҶзӣ®еүҚеёӮеңәеҜ№иҝқзәҰзҺҮеҸӘжңүйў„жңҹ пјҢ еӨ§е…¬еҸёзҡ„иҝқзәҰ并жңӘзҲҶеҸ‘ пјҢ иҖҢдёҖж—ҰжңүзҹҘеҗҚдјҒдёҡеҮәзҺ°иҝқзәҰ пјҢ дҝЎз”ЁеҲ©е·®е°ҶдјҡеҮәзҺ°дёҖжіўеӣһж’Ө пјҢ еёӮеңәеә•йғЁд№ҹжүҚдјҡеҮәзҺ° гҖӮ

вҖңеёӮеңәзҡ„жөҒеҠЁжҖ§жҳҜиҫғеӨ§зҡ„еҸҳйҮҸвҖқ гҖӮ дҫҜжҳҺдјҹи®Өдёә пјҢ зҺ°еңЁеёӮеңәжңүжүҖеҸҚеј№ пјҢ еҗёеј•еҲ°дёҖдәӣ买家 пјҢ дҪҶд»Қ然жҳҜеҚ–家еӨҡгҖҒ买家少 гҖӮ иҖҢдё” пјҢ еҮ д№ҺжүҖжңүжҠ•иө„иҖ…йғҪжҳҜеҒҡеӨҡ пјҢ жқ жқҶй…Қиө„еӨ„дәҺй«ҳзӮ№ пјҢ жІЎжңүдәӨжҳ“еҜ№жүӢ гҖӮ еҠ дёҠжӯӨеүҚдёҚе°‘жңәжһ„дәҸжҚҹ пјҢ еӯҳйҮҸиө„йҮ‘жҢҒд»“иғҪеҠӣдёҚжҳҜеҫҲеӨ§ пјҢ жңүеҫ…ж–°зҡ„й•ҝжңҹиө„йҮ‘е…Ҙеңә пјҢ жүҚиғҪзЎ®дҝқжөҒеҠЁжҖ§зҡ„е№ізЁі гҖӮ

иҷҪ然еә•йғЁиҝҳжңӘеҲ°иҫҫ пјҢ дҪҶд»ҺжҠ•иө„иҖ…и§’еәҰеҲҶжһҗ пјҢ зҺ°еңЁе»әд»“жҳҜжҜ”иҫғеҘҪзҡ„зӯ–з•Ҙ гҖӮ вҖңеҰӮжһңзңҹзҡ„зӯүеҲ°и°·еә•жүҚејҖзӣҳж“ҚдҪңе°ұеӨӘжҷҡдәҶ гҖӮ вҖқдҫҜжҳҺдјҹе°Ҷд»–зҡ„жҠ•иө„зӯ–з•Ҙ规еҲ’дёәвҖңжқ й“ғзӯ–з•ҘвҖқпјҡдёҖеҚҠжҳҜйҖүжӢ©й«ҳиҙЁзҙ й«ҳ收зӣҠзҡ„еҖәеҲё пјҢ дё»иҰҒиөҡзҘЁжҒҜзҡ„й’ұпјӣеҸҰдёҖеқ—еҲҷз”ЁжқҘвҖңжҠ„еә•вҖқ пјҢ жҢ–жҺҳ收зӣҠзҺҮиҫғй«ҳзҡ„дёҚиүҜиө„дә§ пјҢ й…ҚзҪ®жҜ”дҫӢзәҰ15%пјӣе…¶е®ғзҡ„иҝӣиЎҢиЎҢдёҡйЈҺйҷ©еҲҶж•ЈеҢ–еёғеұҖ гҖӮ ж•ҙдҪ“дёҠзңӢ пјҢ е…¶40%~50%зҡ„иө„дә§з”ЁжқҘе…іжіЁжҲҝең°дә§ пјҢ д№…жңҹйҖүжӢ©2е№ҙ пјҢ е°ҪйҮҸ规йҒҝеёӮеңәйЈҺйҷ© гҖӮ

пјҲиҙЈд»»зј–иҫ‘пјҡ HN666пјү

жҺЁиҚҗйҳ…иҜ»

- еҚ—ж–№PLUS|зҷҫдәӢжӯЈејҸ收иҙӯзҷҫиҚүе‘іпјҢвҖңеҸҢзҷҫвҖқиҒ”姻иғҪеҗҰжҗ…еҠЁдёҮдәҝйӣ¶йЈҹеёӮеңәпјҹ

- 科еҲӣжқҝ|ж–°дә¬жҠҘгҖҠ科еҲӣеҢ—дә¬гҖӢиҺ·дёӯеӣҪиө„жң¬еёӮеңәж–°й—»жҠҘйҒ“дјҳз§ҖдҪңе“ҒеҘ–

- дёӯйҮ‘зҪ‘|еёӮеңәжғ…з»Әй«ҳж¶ЁзҫҺе…ғжүҝеҸ—еӨҡж–№еҺӢеҠӣдёӢиЎҢ жңүи·Ңз ҙ97.60дёҖзәҝж”Ҝж’‘зҡ„иҝ№иұЎ

- еҚҡйіҢдәҡжҙІи®әеқӣеҚҡйіҢдәҡжҙІи®әеқӣжҠҘе‘Ҡпјҡж–°еҶ иӮәзӮҺз–«жғ…дёәйҰ–дёӘзңҹжӯЈвҖңе…ЁзҗғеҢ–з–«жғ…вҖқ

- еҚ“еҲӣиө„и®Ҝ|жөҶеҺӮеҜ»жұӮж–°ж–№еҗ‘пјҢжә¶и§ЈжөҶеёӮеңәйҷ·жіҘжҪӯ

- и®әеқӣеҚҡйіҢдәҡжҙІи®әеқӣе…ЁзҗғеҒҘеә·и®әеқӣ第дәҢеұҠеӨ§дјҡзӯ№еӨҮе·ҘдҪңи§Ҷ频专家дјҡи®®еҸ¬ејҖ

- еӨ§е…Ёи°ҲиӮЎ|е…ҲиЎҘдёҠйқўзҡ„зјәеҸЈпјҢеҶҚиЎҘдёӢйқўзҡ„

- е…ЁеӣҪиғҪжәҗдҝЎжҒҜе№іеҸ°|гҖҢдё“зЁҝгҖҚйЈҺеҸЈеңЁе“ӘйҮҢпјҹзҮғж°”иЎҢдёҡжҠ•иө„е’ҢеёӮеңәжӢ“еұ•еә”еҰӮдҪ•иө°пјҹ

- йҖүиӮЎе®қ|йҮҚд»“еҶҚжҲҳз–«иӢ—жқҝеқ—

- еёӮеңәз§ҒеӢҹд»Қ然вҖңдёҚж•ўеҠЁвҖқпјҒдҝЎеҝғеҲӣеҚҠе№ҙж–°дҪҺпјҢд»“дҪҚеҚҙи¶…дёғжҲҗпјҢз»“жһ„жҖ§иЎҢжғ…д»ҚжҳҜй…ҚзҪ®йҡҫйўҳ