|银иЎҢзҗҶиҙўдә§е“Ғ收зӣҠзҡ„вҖңжғҠйҷ©дёҖи·ғвҖқпјҹ专家呼еҗҒзҗҶжҖ§зңӢеҫ…еҮҖеҖјжіўеҠЁ

жӣҫдёҖзӣҙз»ҷдәәд»ҘвҖңзЁіеҒҘвҖқеҪўиұЎзҡ„银иЎҢзҗҶиҙўдә§е“Ғжү“з ҙдәҶеҺҹжңүвҖңдәәи®ҫвҖқ гҖӮ иҝ‘жңҹйғЁеҲҶ银иЎҢзҗҶиҙўдә§е“ҒеҮҖеҖјеҮәзҺ°дәҶеӨ§е№…жіўеҠЁгҖҒз”ҡиҮіеҮәзҺ°иҙҰйқўжө®дәҸзҡ„дәӢ件 пјҢ иҝ…йҖҹеј•еҸ‘еёӮеңәзғӯи®® пјҢ зңӢйҮҚ银иЎҢзҗҶиҙўдҪҺйЈҺйҷ©зү№жҖ§зҡ„жҠ•иө„иҖ…зә·зә·иЎЁзӨәвҖңж— жі•жҺҘеҸ—вҖқ гҖӮ иҖҢеңЁй“¶иЎҢдёҡдәәеЈ«зңӢжқҘ пјҢ вҖңиҝҷж¬ЎеҸӘжҳҜеҮҖеҖјеһӢдә§е“Ғзҡ„дёҖж¬ЎжӯЈеёёжіўеҠЁ гҖӮ вҖқжӯӨиҪ®еҖәеёӮйңҮиҚЎзӣҙжҺҘеҜјиҮҙдәҶдёҖдәӣд»ҘеҖәеҲёдёәеә•еұӮиө„дә§зҡ„银иЎҢеӣә收зұ»зҗҶиҙўеҮҖеҖјдёӢи·Ң гҖӮ еңЁиө„管新规时代 пјҢ еҮҖеҖјеһӢдә§е“Ғе°ҶжҲҗдёәдё»жөҒ пјҢ жү“з ҙеҲҡжҖ§е…‘д»ҳд№ҹе°ҶжҲҗдёәеӨ§еҠҝжүҖи¶Ӣ пјҢ жҠ•иө„иҖ…еә”зҗҶжҖ§зңӢеҫ…еҮҖеҖјжіўеҠЁ пјҢ и°Ёж…ҺйҖүжӢ©дә§е“Ғ гҖӮ иҖҢеҜ№й“¶иЎҢеҸҠзҗҶиҙўеӯҗе…¬еҸёжқҘиҜҙ пјҢ жҸҗй«ҳжҠ•з ”ж°ҙе№ід№ҹжҸҗдёҠж—ҘзЁӢ пјҢ иҖғиҷ‘еҲ°еҖәеёӮе°ҶдјҡжҢҒз»ӯи°ғж•ҙ пјҢ еӣә收зҗҶиҙўдә§е“Ғзҡ„иЎЁзҺ°е°ҶеҜ№дёҚеҗҢжңәжһ„зҡ„еҖәеёӮд»“дҪҚеӣһж’ӨзЁӢеәҰе’ҢдәӨжҳ“иғҪеҠӣеҪўжҲҗиҖғйӘҢ гҖӮ

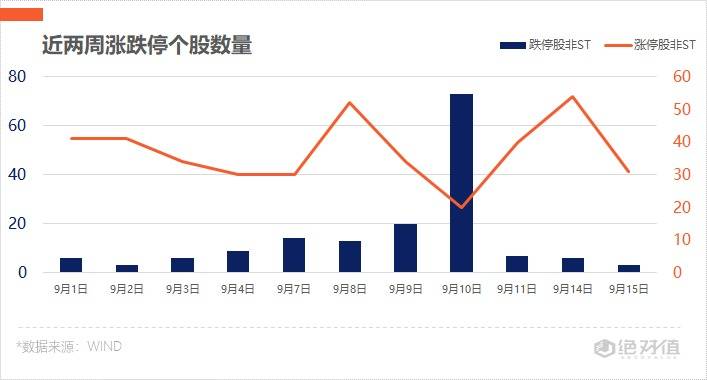

жң¬ж–ҮжҸ’еӣҫ

и¶…200еҸӘдә§е“ҒеҮҖеҖји·Ңз ҙ1

иҝ‘жңҹ пјҢ йғЁеҲҶ银иЎҢзҗҶиҙўдә§е“ҒеҮҖеҖјеҮәзҺ°дәҶеӨ§е№…жіўеҠЁ гҖӮ 6жңҲ11ж—Ҙ пјҢ еҢ—дә¬е•ҶжҠҘйҮҮи®ҝдәәе‘ҳзҷ»еҪ•жӢӣе•Ҷ银иЎҢAppеҸ‘зҺ° пјҢ иҜҘиЎҢд»Јй”ҖзҗҶиҙўеӯҗе…¬еҸёзҡ„дёҖж¬ҫеӣә收зұ»зҗҶиҙўдә§е“Ғ пјҢ д»Һ4жңҲ17ж—ҘжҲҗз«Ӣд»ҘжқҘ пјҢ жңҹеҲқжҲҗз«ӢеҮҖеҖје‘Ҳе№ізЁіеўһй•ҝи¶ӢеҠҝ пјҢ иҝӣе…Ҙ5жңҲеңЁеҖәеҲёеёӮеңәеҝ«йҖҹдё”и¶…йў„жңҹиҝһз»ӯи°ғж•ҙд№ӢдёӢ пјҢ иҮӘ6жңҲ3ж—ҘиҜҘдә§е“ҒеҮҖеҖји·Ңз ҙ1 пјҢ еӣһиҗҪиҮі0.9997 пјҢ иҝ‘дёҖжңҲе№ҙеҢ–收зӣҠзҺҮжҳҫзӨәдёә-4.42% гҖӮ

ж №жҚ®дә§е“ҒиҜҙжҳҺд№Ұ пјҢ иҜҘдә§е“ҒдёәеҮҖеҖјеһӢдә§е“Ғ пјҢ 收зӣҠзү№еҫҒдёәйқһдҝқжң¬жө®еҠЁж”¶зӣҠ пјҢ йҰ–дёӘжҠ•иө„е‘Ёжңҹдёҡз»©жҜ”иҫғеҹәеҮҶдёәе№ҙеҢ–3%-4.3% гҖӮ е°ұжҠ•иө„е“Ғз§Қй…ҚзҪ®жҜ”дҫӢжқҘзңӢ пјҢ иҜҘдә§е“ҒдёҚдҪҺдәҺ80%жҠ•еҗ‘еӣәе®ҡ收зӣҠзұ»иө„дә§пјҲеҗ«ж ҮеҮҶеҢ–жҲ–йқһж ҮеҖәжқғиө„дә§пјү гҖӮ

еҢ—дә¬е•ҶжҠҘйҮҮи®ҝдәәе‘ҳи°ғжҹҘеҸ‘зҺ° пјҢ 银иЎҢзҗҶиҙўдә§е“ҒеҮәзҺ°жө®дәҸгҖҒеҮҖеҖјз ҙ1зҡ„жғ…еҶө并дёҚжҳҜеӯӨдҫӢ гҖӮ 6жңҲ11ж—Ҙ пјҢ еҢ—дә¬е•ҶжҠҘйҮҮи®ҝдәәе‘ҳд»ҺдёӯеӣҪзҗҶиҙўзҪ‘жҹҘиҜўеҸ‘зҺ° пјҢ еҢ…жӢ¬еӣҪжңү银иЎҢгҖҒиӮЎд»ҪеҲ¶й“¶иЎҢгҖҒеҹҺе•ҶиЎҢгҖҒ银иЎҢзҗҶиҙўеӯҗе…¬еҸёеңЁеҶ… пјҢ е…ұжңү200дҪҷеҸӘ银иЎҢеҮҖеҖјзҗҶиҙўдә§е“ҒжңҖж–°еҮҖеҖјдҪҺдәҺ1е…ғеҲқе§ӢеҮҖеҖј гҖӮ жҜ”еҰӮе·Ҙ银зҗҶиҙўеҸ‘иЎҢзҡ„вҖңе…ЁзҗғзІҫйҖүеӣәе®ҡ收зӣҠзұ»е°Ғй—ӯеҮҖеҖјеһӢзҗҶиҙўдә§е“Ғ(20GS8122)вҖқеңЁ5жңҲ27ж—ҘеҸҠ6жңҲ3ж—ҘжңҖж–°дёӨжңҹжҠ«йңІзҡ„д»ҪйўқеҮҖеҖјеқҮеӣһиҗҪиҮі1д»ҘдёӢ пјҢ еҸҰдёҖж¬ҫвҖңе…ЁзҗғзІҫйҖүз§Ғ银е°Ҡдә«ж··еҗҲзұ»е°Ғй—ӯеҮҖеҖјеһӢзҗҶиҙўдә§е“Ғ(20HH8802)вҖқ6жңҲ3ж—ҘжҠ«йңІзҡ„жңҖж–°д»ҪйўқеҮҖеҖјд№ҹи·ҢиҮі0.9996 гҖӮ

еҢ—дә¬е•ҶжҠҘйҮҮи®ҝдәәе‘ҳжіЁж„ҸеҲ° пјҢ дёҠиҝ°и¶…иҝҮ200еҸӘвҖңдәҸжң¬вҖқдә§е“ҒеӨ§еӨҡеңЁ4жңҲдёӢж—¬д№ӢеҗҺжҲҗз«Ӣ гҖӮ

вҖңиҝҷж¬ЎжҳҜеҮҖеҖјеһӢдә§е“Ғзҡ„дёҖж¬ЎжӯЈеёёжіўеҠЁ пјҢ иҝ‘жңҹзҡ„еҖәеҹәдёҖиҲ¬еҮҖеҖјдёӢи·ҢйғҪеңЁ1%д»ҘдёҠ гҖӮ еҜ№жҜ”жқҘзңӢ пјҢ 银иЎҢзҗҶиҙўдә§е“ҒиЎЁзҺ°е°ҡеҸҜ гҖӮ вҖқеңЁеҢ—дә¬е•ҶжҠҘйҮҮи®ҝдәәе‘ҳйҮҮи®ҝиҝҮзЁӢдёӯ пјҢ еӨҡдҪҚ银иЎҢдёҡеҶ…дәәеЈ«жҷ®йҒҚеҜ№дәҺзңјдёӢ银иЎҢзҗҶиҙўдә§е“ҒеҮҖеҖјдёӢи·ҢжҠҘд»ҘвҖңеҶ·йқҷвҖқзҡ„зңӢжі• гҖӮ

жҹҗдёҡеҶ…дәәеЈ«иЎЁзӨә пјҢ еёӮеңәеҜ№жӯӨж¬ЎзҗҶиҙўдә§е“ҒеҮҖеҖјжіўеҠЁе…іжіЁеәҰжһҒй«ҳ пјҢ д№ҹжңүдә§е“Ғ收зӣҠз»ҹи®ЎеҸЈеҫ„е·®ејӮзҡ„еӣ зҙ гҖӮ зӣ®еүҚжүӢжңә银иЎҢйҖҡеёёеұ•зӨәзҡ„收зӣҠзҺҮдёәе№ҙеҢ–еҸЈеҫ„ пјҢ е®һйҷ…дёҠжҳҜе°Ҷдә§е“ҒдёҖдёӘжңҲзҡ„жө®дәҸе№…еәҰж”ҫеӨ§иҮіж•ҙдёӘе№ҙеәҰ пјҢ зӣёеҪ“дәҺжҠҠдәҸжҚҹж•°еҖјж”ҫеӨ§дәҶ12еҖҚ гҖӮ

еҖәеёӮйңҮиҚЎвҖңжғ№зҘёвҖқ

еҸҜд»ҘеҸ‘зҺ° пјҢ 银иЎҢзҗҶиҙўдә§е“ҒеҮҖеҖјдёӢи·ҢжҳҜиҝ‘жңҹеҮәзҺ°зҡ„дёҖдёӘиҫғдёәжҷ®йҒҚзҡ„зҺ°иұЎ пјҢ йӮЈд№ҲдёҖзӣҙд»ҘзЁіеҒҘи‘—з§°зҡ„зҗҶиҙўдә§е“ҒдёәдҪ•дјҡеҮәзҺ°еҮҖеҖјзҡ„еӨ§е№…жіўеҠЁпјҹжң¬иҪ®еҮҖеҖјдёӢи·ҢжңүдҪ•еҺҹеӣ пјҹ

дёҖ家银иЎҢиө„з®ЎдәәеЈ«еҜ№еҢ—дә¬е•ҶжҠҘйҮҮи®ҝдәәе‘ҳиЎЁзӨә пјҢ дё»иҰҒиҝҳжҳҜ银иЎҢеӣә收зҗҶиҙўзҡ„жҠ•еҗ‘еҖәеҲёжҜ”дҫӢиҫғй«ҳ гҖӮ

жҚ®дәҶи§Ј пјҢ зӣ®еүҚ银иЎҢеӣә收зҗҶиҙўзҡ„дё»иҰҒжҠ•еҗ‘д»ҚжҳҜеҖәеёӮ пјҢ вҖңд»Һд»Ҡе№ҙ4жңҲеә•д»ҘжқҘ пјҢ еҖәеҲёеёӮеңәз»ҸеҺҶдәҶдёҖжіўйқһеёёеү§зғҲзҡ„и°ғж•ҙ пјҢ е Әз§°жҳҜиҝ‘дёӨе№ҙд»ҘжқҘеҖәеҲёеёӮеңәи°ғж•ҙжңҖзҢӣзғҲзҡ„дёҖж¬Ў гҖӮ зү№еҲ«жҳҜеӨ®иЎҢе®ЈеёғеҲӣи®ҫж”ҜжҢҒе°Ҹеҫ®дјҒдёҡзҡ„иҙ§еёҒж”ҝзӯ–ж–°е·Ҙе…· пјҢ е®ҪдҝЎз”Ёж”ҜжҢҒе®һдҪ“з»ҸжөҺйў„жңҹеҚҮжё© гҖӮ д»Ҡе№ҙеҖәеҲёеёӮеңәзҡ„йЎ¶йғЁеҢәй—ҙеңЁ4жңҲдёӯж—¬иҮі5жңҲй—ҙ пјҢ еӣ жӯӨеҰӮжһңзҗҶиҙўдә§е“ҒеңЁиҝҷдёӘж—¶й—ҙеҢәй—ҙеҶ…иҝӣиЎҢеҖәеҲёе»әд»“ пјҢ еҗҺз»ӯеҮҖеҖјеҢ–дёӢи·Ңд№ҹзЎ®е®һжҳҜеӨ§жҰӮзҺҮдәӢ件 гҖӮ вҖқйҮ‘иһҚзӣ‘з®Ўз ”з©¶йҷўеүҜйҷўй•ҝе‘ЁжҜ…й’ҰжҢҮеҮә гҖӮ

еҖәеёӮжіўеҠЁеҜ№зҗҶиҙўдә§е“Ғзҡ„еҪұе“ҚйҷӨдәҶиЎЁзҺ°еңЁеҮҖеҖјиҝҳдҪ“зҺ°еңЁж”¶зӣҠзҺҮдёҠ гҖӮ дҫӢеҰӮе№іе®ү银иЎҢдёҖж¬ҫ180еӨ©жҲҗй•ҝпјҲеҮҖеҖјеһӢпјүзҗҶиҙўдә§е“Ғж ҮзӯҫдёәдёӯдҪҺйЈҺйҷ© пјҢ еҚ•дҪҚеҮҖеҖјиҷҪе§Ӣз»ҲдҝқжҢҒеңЁ1д»ҘдёҠ пјҢ дҪҶиҮӘд»Ҡе№ҙ5жңҲ19ж—Ҙд»ҘжқҘ пјҢ иҜҘдә§е“Ғиҝ‘1жңҲе№ҙеҢ–收зӣҠзҺҮз”ұжӯЈиҪ¬иҙҹ пјҢ жҲӘиҮі6жңҲ10ж—Ҙ пјҢ иҜҘдә§е“Ғиҝ‘1жңҲе№ҙеҢ–еҲ©зҺҮдёә-9.34%

жҺЁиҚҗйҳ…иҜ»

- йҮ‘иһҚ|иҠұ旗银иЎҢпјҡй»„йҮ‘зӘҒз ҙеҺҶеҸІж–°й«ҳеҸӘжҳҜж—¶й—ҙй—®йўҳ

- иҙ·ж¬ҫ|вҖңеӨ©йҷҚвҖқ4000дёҮпјҹжөҷжұҹеҘіеӯҗжғід№°жҲҝпјҢеҺ»й“¶иЎҢдёҖжҹҘеҗ“жҮөдәҶ

- дёҮиғңжҷәиғҪдә§е“Ғе”®д»·жҳҫи‘—й«ҳдәҺеҗҢдёҡпјҢдәәеҠӣжҲҗжң¬ж ҮеҮҶеҚҙеҒҸдҪҺ

- жЎҲ件дҫҰеҠһ|жҸӯйҳіеҶңе•Ҷ银иЎҢжӣқиҝқжі•ж”ҫиҙ·зӘқжЎҲпјҢйҖ жҲҗжҚҹеӨұ870дёҮе…ғпјҢж”ҜиЎҢиЎҢй•ҝзӯү5дәәжӮүж•°иҺ·еҲ‘

- 银иЎҢ|дёӢеҚҠе№ҙиө·пјҢ银иЎҢеӯҳж¬ҫиҰҒвҖңи°Ёж…ҺвҖқпјҹдёҖеӨ©иҝӣиҙҰиҝҷдёӘж•°пјҢдјҡиў«и°ғжҹҘпјҹ

- еҺҰ门银иЎҢ|вҖңеҖҷеңәвҖқиҝ‘еҚғж—ҘпјҢй—Ҝе…із»ҲжҲҗеҠҹпјҢд»Ҡе№ҙйҰ–家зҷ»йҷҶAиӮЎзҡ„银иЎҢжқҘдәҶпјҒ

- йҮ‘еҚҒж•°жҚ®|жңҖж–°пјҒдёӯеӣҪе°Ҷ延жңҹи°ғжҹҘеҺҹдә§иҮӘзҫҺж—Ҙ欧зҡ„йғЁеҲҶдә§е“ҒпјҢд»Җд№Ҳжғ…еҶөпјҹ

- ж°‘з”ҹз»ҸжөҺ|银иЎҢзҗҶиҙўж”¶зӣҠи·Ңи·ҢдёҚдј‘еҲ°иҝ‘400еҸӘжө®дәҸпјҢйў иҰҶеҪўиұЎжҲ–зӘҒз ҙжҖ§йҖүжӢ©пјҹ

- жұҮ丰银иЎҢ|еңЁдёӯеӣҪжҚһйҮ‘ж— ж•°пјҢеҚҙвҖңз«ҷй”ҷйҳҹвҖқзҡ„жұҮдё°пјҢеҸҲвҖңжҗһдәӢвҖқпјҢиҝҷж¬ЎжҳҜ90дёҮдәҝ

- еҺҰ门银иЎҢ|“еҖҷеңә”иҝ‘еҚғж—Ҙ еҺҰ门银иЎҢйҰ–зҷ»д»Ҡе№ҙдёҡз•ҢAиӮЎ

![[科жҠҖеҗүжҷ®иөӣ]vivoе“ҒзүҢжҖҺж ·пјҹдёүжңҲд»ҪжүӢжңәеёӮеңәй”ҖйҮҸзЁіеұ…第дәҢпјҢз”Ёж•°жҚ®иҜҙиҜқдёүжңҲд»ҪеӣҪеҶ…жүӢжңәеёӮеңәй”ҖйҮҸпјҢvivoиЎЁзҺ°дә®зңјд»Ҙз”ЁжҲ·дёәдёӯеҝғпјҢиҙҙеҝғжңҚеҠЎж·ұеҫ—дәәеҝғе“ҒзүҢе®һеҠӣпјҢз”Ёдә§е“Ғе“ҒиҙЁиҜҙиҜқз»“иҜӯ](http://ttbs.guangsuss.com/image/c92ba5d463221c86eb29b93205308d44)