数字|创维数字:被低估的5G细分产业龙头,客户和技术奠定长期估值基础( 二 )

伴随着智慧广电战略推动全国一网整合和5G一体化进程,创维数字可为广电5G提供8K超高清盒子、5G家庭组网路由、VR一体机等终端及家庭物联网解决方案。另外,在广电网络运营商市场,行业集中度越来越高,无论是宽带网络通信融合型智能终端,还是宽带网络通信连接网设备,都要求供应商技术不断更新、产品不断迭代。运营商多样化的需求对供应商进行个性化开发和提供系统解决方案的能力要求越高,创维数字作为行业领导者的优势会越突显。紧跟广电5G、8K、“智慧广电”等业务的进一步发展,创维数字集宽带网络通信、智能网关、物联应用及视频能力等平台为核心的解决方案及产品有望持续快速放量。

同样,长期与国内三大通信运营商合作的创维数字,亦有机会在当前千兆固定宽带+千兆移动网络的“双千兆”时代,围绕通信运营商大力发展数字家庭与物联网、政企宽带网络智能业务等战略布局的契机,顺势而为积极抢占娱乐入口、连接入口、控制入口三大生态入口。就目前来看,创维数字已实现超高清宽带网络通信融合型智能盒子、智能组网、IoT泛智能终端等产品的大规模销售。尤其是在宽带网络通信融合型盒子端的销售上,创维数字在中国移动和中国联通的集采份额均名列前茅,在中国电信市场上的占比也持续扩大。

未来,随着固网千兆、5G、VR等技术与超高清产业的深度结合,广电和三大通信运营商的市场需求将进一步被激发,创维数字将加快实现向智能系统技术方案提供商、系统集成商的角色定位转变,推动技术驱动的成长裂变和轻资产式的技术输出及运营服务模式成型落地。

文章图片

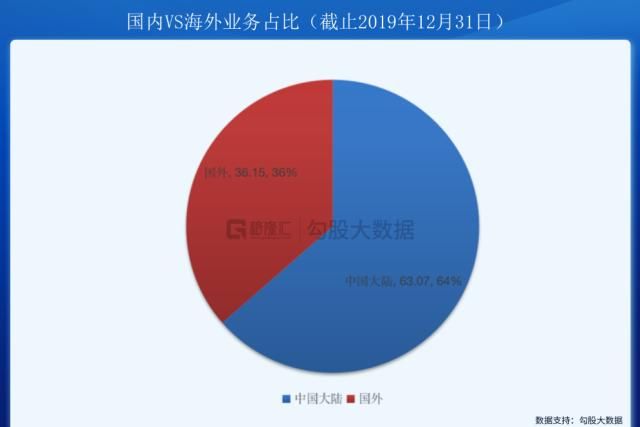

围绕第二条主线来看,创维数字的国际化进程成长空间大、成长潜力足。

据财报数据显示,截至2019年12月31日,公司的海外收入的同比增速在过去三年来首次大幅超越国内业务收入的同比增速;同时海外业务占总营收的比例约提升至36.15%,较2018年大幅提升5.39个百分点。参考华为、小米、海康等品牌的国际化经验和进程,未来创维数字的海外业务占比仍有望在高速增长态势之下,追赶国内业务收入规模,成为主要驱动因素。

2

寻找创维数字的估值之锚,做好智慧网络“新基建”铺路者

首先来回顾创维数字近6年来的经营业绩,除了上升趋势得以维持之外,创维数字的营收规模还实现了20.5%的年平均复合增长率;同期,创维数字的归母净利润的年平均复合增速约为10.3%。

创维数字在2014年底至2019年底于A股二级市场的股价年平均复合增速约为11.6%。这与上述提及的公司归母净利润的复合增速,大抵相近。

这表明了,近年来创维数字在2014年底至2019年底这个期间,给投资者所能赚到的只是上市公司经营业绩的钱,而非估值的钱。

创维数字目前约24倍的估值,也只是单方面反映出创维数字作为一家普通公司在营收方面的长期财务增长预期。这连全球行业龙头的估值溢价都尚未得到体现,更不用谈5G、超高清应用行业前景的估值体现。因此可初步判断,创维数字大概率地存在被技术性低估的可能性。

为什么会产生这样的结果?我们认为,主要有以下几个重要的原因和条件压制着公司的估值扩张。

首先,场内投资者的锚定效应和惯性思维所影响。

以机构投资者或卖方分析师为例,一般而言,他们习惯给创维数字贴上创维的“家用电器”标签,而非归类为通讯服务或软件系统行业。这样的行业归类定位,决定了公司的估值中枢定位也会低。参考wind一致性预期数据,卖方机构对创维数字在2020年至2022年归母净利润增速对应的预期PE为17.5倍/14.3倍/12.15倍。虽然,这些卖方机构给予创维数字的一致目标价15.43元,距离目前位置尚有15.4%的上涨空间,但是在约16.5%的ROE预期数字之下则显得相当保守。

一旦这些机构投资者能重新意识到,理应及实质是应把创维数字归类为通讯服务及技术提供商,那么给予公司的估值中枢也会随之而提升,行业定位决定了现行估值中枢预期。

除此之外,市场普通投资者的认知改变亦至关重要。

一般而言,以技术驱动的公司所产生的裂变是超乎想象的。以特斯拉为例,市场把特斯拉归类为本质仍属于制造业的新能源汽车产业,还是属于TMT行业,因而所给出的估值也不一样。业绩亏损的特斯拉能够以2000亿美元市值超越丰田成为全球市值规模最高的汽车公司,离不开用户和投资者对其以技术裂变为基础的产品的深度认可,消费者离不开的是其对未来生活的向往和领先,特斯拉能够提供给用户通往未来和梦想的通道。而作为数字家庭时代的全球拓荒者的创维数字,本质上与特斯拉所走是同一条道。

其次,主要服务于B端客户的创维数字,现金流创造能力尚未充分体现。

创维数字的2015年-2019年的经营性现金流量走势图显示出,自其大力推动广电运营商和国内三大运营商合作之后,亦伴随着公司国际化进程,推行了海外本土化制造和销售策略,或许是给予这些运营商们一定的账期而导致在扩张过程中经营性现金流呈现出周期性波动,且经营现金流并没有跟随着营收规模而获得增长。

直到2020年的Q1财报中,公司的经营现金流才由于应收账款的集中回收而得到释放。正常情况下,我们认为公司从营收转化至经营性现金流的比率或许是7%至8%之间。若参考wind综合各券商给出的一致性预期,创维数字在2022年末预期营收将达到的132亿规模作为参考,则中长期对应的经营性现金流规模预期在10亿左右;而在我们的远景分析模型中,创维数字要达到20亿的预期经营性现金流也并非完全不可想象。当创维数字的经营性现金流能够稳定地达到如此的规模水平,试问届时市场应给予什么合理估值?

推荐阅读

- 磊磊趣闻|流量戏骨并存,两个“格格”的碰撞,央视大剧《什刹海》被低估了

- 教育信息化|西藏:推动教育信息化发展建设“数字校园”

- 中小企业|中小企业如何共享数字化转型红利

- 陈黎明|陈黎明:全球化中的中小企业数字化转型

- 怀进鹏|怀进鹏:汇聚中小企业力量推动数字经济合作发展

- 指导|5G赋能数字医疗 湖南首场跨地域远程指导手术在娄底成功施行

- 部数字电影|《飞越光年》入围上影节亚新奖 马启越不惧向前

- 中国酒业协会|京东刘利振任中国酒业协会副理事长 数字化转型成酒行业大趋势

- 数字音乐中国音乐华语数字音乐|2020年数字音乐行业市场深度分析 总体销售额突破3亿元大关

- 数字化|美团小店活力报告:数字化助力“小而美”带动就业2亿人