зі»з»ҹеҢ–|жҸӯз§ҳпјҒеӨ®иЎҢзі»з»ҹеҢ–йҮ‘иһҚжү¶иҙ«ж”ҝзӯ–дҪ“зі»жҳҜеҰӮдҪ•е»әжҲҗзҡ„пјҹ( дәҢ )

жӯӨеӨ–пјҢдәә民银иЎҢжіЁйҮҚеҸ‘жҢҘеёӮеңәеҢ–е·Ҙе…·иһҚиө„еҠҹиғҪпјҢжҺЁеҠЁжү¶иҙ«зҘЁжҚ®гҖҒдә§дёҡжү¶иҙ«иө„дә§ж”ҜжҢҒзҘЁжҚ®зӯүиһҚиө„дә§е“ҒеңЁй“¶иЎҢй—ҙеёӮеңәеҸ‘иЎҢпјҢеҲӣж–°жҳ“ең°жү¶иҙ«жҗ¬иҝҒдё“йЎ№йҮ‘иһҚеҖәпјҢдёәжҳ“ең°жү¶иҙ«жҗ¬иҝҒзӯ№йӣҶдҝЎиҙ·иө„йҮ‘пјҢд»ҘеёӮеңәеҢ–ж–№ејҸеј•еҜјзӨҫдјҡиө„жң¬жҠ•еҗ‘иҙ«еӣ°ең°еҢәе’Ңжү¶иҙ«йЎ№зӣ®пјҢж”ҜжҢҒиҙ«еӣ°ең°еҢәдёҚж–ӯжӢ“е®ҪиһҚиө„жё йҒ“ гҖӮжҲӘиҮід»Ҡе№ҙдёҖеӯЈеәҰжң«пјҢе·Іжңү19дёӘзңҒ29家дјҒдёҡзҙҜи®ЎеҸ‘иЎҢжү¶иҙ«зҘЁжҚ®412.2дәҝе…ғпјҢеӣҪејҖиЎҢгҖҒеҶңеҸ‘иЎҢзҙҜи®ЎеҸ‘иЎҢжҳ“ең°жү¶иҙ«жҗ¬иҝҒдё“йЎ№йҮ‘иһҚеҖәеҲё1939дәҝе…ғ гҖӮ

ж–Үз« еӣҫзүҮ

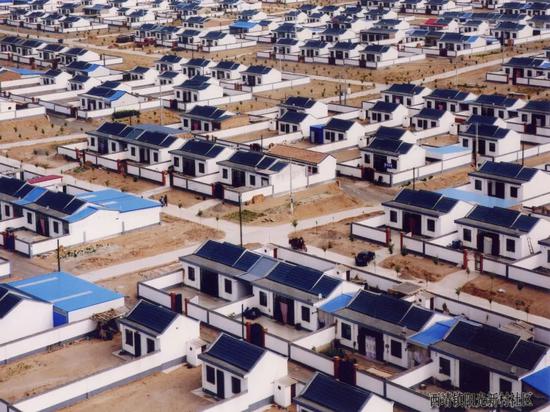

дёӯеӣҪеҶңдёҡеҸ‘еұ•й“¶иЎҢз”ҳиӮғзңҒеҲҶиЎҢз§ҜжһҒж”ҜжҢҒжӯҰеЁҒеёӮеҸӨжөӘеҺҝй»„иҠұж»©жҳ“ең°жү¶иҙ«жҗ¬иҝҒйЎ№зӣ®е»әи®ҫпјҢзҙҜи®ЎеҸ‘ж”ҫиҙ·ж¬ҫ7.48дәҝе…ғпјҢе®һзҺ°жҗ¬иҝҒе®үзҪ®е»әжЎЈз«ӢеҚЎиҙ«еӣ°жҲ·3912жҲ· гҖӮ

жһ„е»әжү¶иҙ«иһҚиө„жӢ…дҝқеҸҠйЈҺйҷ©иЎҘеҒҝзј“йҮҠжңәеҲ¶

дёәдҝғиҝӣйҮ‘иһҚжү¶иҙ«ж”ҝзӯ–еёёжҖҒеҢ–гҖҒеҸҜжҢҒз»ӯпјҢдәә民银иЎҢеҲҶж”Ҝжңәжһ„еңЁеҗ„ең°зқҖеҠӣжҺЁеҠЁжһ„е»әеӨҡеұӮж¬ЎгҖҒз«ӢдҪ“еҢ–зҡ„жү¶иҙ«иһҚиө„жӢ…дҝқеҸҠйЈҺйҷ©иЎҘеҒҝзј“йҮҠдҪ“еҲ¶жңәеҲ¶ гҖӮ

дәә民银иЎҢжҲҗйғҪеҲҶиЎҢжҺЁеҠЁжңүжү¶иҙ«д»»еҠЎзҡ„еҺҝе…ЁйғЁе»әз«Ӣжү¶иҙ«е°ҸйўқдҝЎиҙ·еҲҶйҷ©еҹәйҮ‘пјҢе…ЁзңҒеҲ°дҪҚеҲҶйҷ©еҹәйҮ‘34.1дәҝе…ғпјҢж·ұеәҰиҙ«еӣ°ең°еҢә银иЎҢе’ҢеҲҶйҷ©еҹәйҮ‘жҢү2вҲ¶8еҲҶжӢ…йЈҺйҷ©(е…¶д»–иҙ«еӣ°ең°еҢәжҢү3вҲ¶7еҲҶйҷ©)пјҢжҲӘиҮі2019е№ҙжң«пјҢе·ІзҙҜи®Ўд»ЈеҒҝ3500еӨҡдёҮе…ғ гҖӮеҗҢж—¶пјҢеҲӣ新并жҺЁе№ҝвҖңж”ҝжӢ…银дјҒжҲ·вҖқдә§дёҡжү¶иҙ«жЁЎејҸпјҢйҖҡиҝҮж”ҝеәңе»әз«Ӣжү¶иҙ«дә§дёҡиҙ·ж¬ҫйЈҺйҷ©иЎҘеҒҝеҹәйҮ‘пјҢеҶңдёҡиһҚиө„жӢ…дҝқе…¬еҸёжҸҗдҫӣжӢ…дҝқеўһдҝЎпјҢиҙўж”ҝеҜ№иҙ·ж¬ҫеҲ©жҒҜе’ҢжӢ…дҝқиҙ№иҝӣиЎҢиЎҘиҙҙзӯүж–№ејҸйј“еҠұ银иЎҢжңәжһ„еҗ‘жү¶иҙ«дә§дёҡз»ҸиҗҘдё»дҪ“еҸ‘ж”ҫиҙ·ж¬ҫпјҢжү¶иҙ«дә§дёҡз»ҸиҗҘдё»дҪ“йҖҡиҝҮеёҰеҠЁеҲӣдёҡгҖҒеҗёж”¶е°ұдёҡгҖҒзӯҫи®ўиҙӯд№°еҚҸи®®зӯүж–№ејҸе»әз«ӢдёҺиҙ«еӣ°жҲ·зҡ„еҲ©зӣҠиҒ”з»“жңәеҲ¶пјҢеёҰеҠЁиҙ«еӣ°дәәеҸЈзЁіе®ҡеўһ收и„ұиҙ« гҖӮжҲӘиҮід»Ҡе№ҙдёҖеӯЈеәҰжң«пјҢзҙҜи®ЎжҠ•ж”ҫвҖңж”ҝжӢ…银дјҒжҲ·вҖқиҙ·ж¬ҫ27дәҝе…ғпјҢеёҰеҠЁ2.8дёҮжҲ·иҙ«еӣ°жҲ·и„ұиҙ«еўһ收 гҖӮ

ж–Үз« еӣҫзүҮ

дёӯеӣҪ银иЎҢеңЁйҷ•иҘҝдёҫеҠһзІҫеҮҶжү¶иҙ«и·Ёеўғж’®еҗҲжҙҪи°ҲдјҡпјҢжқҘиҮӘ7дёӘеӣҪ家еҸҠеӣҪеҶ…9дёӘзңҒеҢәеёӮзҡ„дјҳеҠҝдә§дёҡгҖҒйҫҷеӨҙдјҒдёҡе®ўжҲ·пјҢдёҺйҷ•иҘҝзңҒеҶ…зҡ„80家дјҒдёҡиҝӣиЎҢдәҶ285еңәж¬ЎжҙҪи°Ҳ гҖӮ

й’ҲеҜ№дјҒдёҡе’Ңиҙ«еӣ°жҲ·вҖңиҙ·ж¬ҫйҡҫгҖҒжҖ•дёҚиҙ·вҖқпјҢ银иЎҢвҖңйҡҫиҙ·ж¬ҫгҖҒжҖ•дёҚиҝҳвҖқзҡ„й—®йўҳпјҢдәә民银иЎҢиҘҝе®үеҲҶиЎҢеҲӣж–°жҺЁеҮәвҖңз»ҹиҙ·иҒ”ж”ҫвҖқйҮ‘иһҚжңҚеҠЎжЁЎејҸ гҖӮеңЁйңҖжұӮз«Ҝдҫқжүҳж ёеҝғдјҒдёҡе®һзҺ°вҖңз»ҹиҙ·вҖқпјҢйҖҡиҝҮдё“дёҡеҗҲдҪңзӨҫзӯүз»ҸиҗҘдё»дҪ“еҜ№иҙ«еӣ°жҲ·иҝӣиЎҢзӯӣйҖүпјҢжҺЁеҠЁеҶңдёҡдә§дёҡй“ҫдёҠж ёеҝғдјҒдёҡзҡ„дҝЎз”Ёе»¶дјёпјҢж—ўжңүеҲ©дәҺзј“и§ЈдҝЎжҒҜдёҚеҜ№з§°пјҢжҸҗй«ҳиҙ·ж¬ҫзҡ„иҰҶзӣ–йқўе’ҢжҺҲдҝЎйўқеәҰпјҢд№ҹжңүеҲ©дәҺ银иЎҢйҷҚдҪҺж“ҚдҪңжҲҗжң¬ гҖӮеңЁдҫӣз»ҷз«Ҝж·ұеҢ–иҒ”з»“жңәеҲ¶е®һзҺ°вҖңиҒ”ж”ҫвҖқпјҢйҖҡиҝҮеӨ®иЎҢдҪҺжҲҗжң¬иө„йҮ‘гҖҒдә§дёҡжү¶иҙ«еҹәйҮ‘гҖҒиҙўж”ҝеҘ–иЎҘиө„йҮ‘гҖҒж”ҝзӯ–жҖ§дҝқйҷ©е’ҢжӢ…дҝқйЈҺйҷ©еҲҶжӢ…еҹәйҮ‘йҪҗеҸ‘еҠӣпјҢж”№еҸҳеҚ•зәҜдҫқйқ 银иЎҢдҝЎиҙ·иө„йҮ‘жҠ•ж”ҫзҡ„еҺҹжңүжЁЎејҸ гҖӮжҲӘиҮі2019е№ҙе№ҙжң«пјҢиҜҘжЁЎејҸе·ІзҙҜи®ЎеҸ‘ж”ҫиҙ·ж¬ҫ1.4дәҝе…ғпјҢеёҰеҠЁе»әжЎЈз«ӢеҚЎиҙ«еӣ°жҲ·иҝ‘6000жҲ· гҖӮ

ж–Үз« еӣҫзүҮ

еұұиҘҝеЈ¶е…іеҶңе•Ҷ银иЎҢиҮӘдё»з ”еҸ‘зІҫеҮҶжү¶иҙ«APPпјҢеҲ©з”Ёдә’иҒ”зҪ‘жҠҖжңҜе®һзҺ°йҮ‘иһҚзІҫеҮҶжү¶иҙ« гҖӮ

ж”№е–„дјҳеҢ–иҙ«еӣ°ең°еҢәйҮ‘иһҚз”ҹжҖҒзҺҜеўғ

и®©жҜҸдёҖдёӘиҙ«еӣ°дәәеҸЈеңЁжңүйңҖжұӮж—¶йғҪиғҪд»ҘеҗҲйҖӮзҡ„д»·ж јдә«еҸ—еҲ°еҸҠж—¶гҖҒжңүе°ҠдёҘгҖҒж–№дҫҝгҖҒй«ҳиҙЁйҮҸзҡ„йҮ‘иһҚжңҚеҠЎпјҢжҳҜйҮ‘иһҚжү¶иҙ«е·ҘдҪңзҡ„йҮҚиҰҒзӣ®зҡ„ гҖӮеңЁйј“еҠұйҮ‘иһҚиө„жәҗеҠ еӨ§еҜ№иҙ«еӣ°ең°еҢәиө„йҮ‘жҠ•е…Ҙзҡ„еҗҢж—¶пјҢдәә民银иЎҢз§ҜжһҒеҚҸи°ғж”№е–„е’ҢдјҳеҢ–иҙ«еӣ°ең°еҢәйҮ‘иһҚз”ҹжҖҒзҺҜеўғ гҖӮ

дёәи§ЈеҶіеҹәзЎҖйҮ‘иһҚжңҚеҠЎвҖңжңҖеҗҺдёҖе…¬йҮҢвҖқй—®йўҳпјҢдәә民银иЎҢй•ҝжІҷдёӯж”ҜжҺЁеҠЁиҙ«еӣ°жқ‘йҮ‘иһҚжү¶иҙ«жңҚеҠЎз«ҷе»әи®ҫпјҢе……еҲҶеҸ‘жҢҘжқ‘зә§з»„з»ҮеҠӣйҮҸпјҢе®һиЎҢжҜҸдёӘжңҚеҠЎз«ҷз”ұдёҖ家主иҒ”зі»иЎҢиҒ”з»ңжҢӮй’©зҡ„дё»иҒ”зі»иЎҢеҲ¶еәҰпјҢдёәиҙ«еӣ°дәәеҸЈжҸҗдҫӣдҝЎиҙ·иһҚиө„гҖҒж”Ҝд»ҳз»“з®—гҖҒж”ҝзӯ–е’ЁиҜўгҖҒйҮ‘иһҚзҹҘиҜҶжҷ®еҸҠзӯүеҹәзЎҖйҮ‘иһҚжңҚеҠЎ гҖӮеҗҢж—¶пјҢжҺЁеҠЁйҮ‘иһҚжү¶иҙ«жңҚеҠЎз«ҷгҖҒеҠ©еҶңеҸ–ж¬ҫжңҚеҠЎзӮ№гҖҒеҶңжқ‘з”өе•ҶжңҚеҠЎз«ҷиһҚеҗҲе…ұе»әпјҢж•ҙеҗҲдҝЎиҙ·гҖҒж”Ҝд»ҳгҖҒз”өе•ҶзӯүжңҚеҠЎеҠҹиғҪпјҢе»әи®ҫвҖңдёҖз«ҷеӨҡиғҪгҖҒдёҖзҪ‘еӨҡз”ЁвҖқзҡ„еҶңжқ‘йҮ‘иһҚз»јеҗҲжңҚеҠЎе№іеҸ° гҖӮжҲӘиҮі2019е№ҙе№ҙжң«пјҢж№–еҚ—е…ЁзңҒ6923дёӘиҙ«еӣ°жқ‘е…ЁйғЁе»әжҲҗйҮ‘иһҚжү¶иҙ«жңҚеҠЎз«ҷпјҢе·ІиҰҶзӣ–252дёҮиҙ«еӣ°дәәеҸЈпјҢе…¶дёӯвҖңдёүз«ҷвҖқиһҚеҗҲз«ҷзӮ№ж•°еҚ жҜ”иҫҫ61.7% гҖӮ

жҺЁиҚҗйҳ…иҜ»

- жҜҸж—Ҙз»ҸжөҺж–°й—»|жӮ„ж— еЈ°жҒҜжқҘдёҙпјҒеҝ«жқҘжҠўе…Ҳз”іиҜ·дҪ“йӘҢеӨ®иЎҢж•°еӯ—иҙ§еёҒ

- д№җи§Ӯе°Ҹз”·еӯ©|з»ҲдәҺеҜ№еұ…ж°‘еӮЁи“„дёӢжүӢдәҶпјҒеӨ®иЎҢеҸ‘еёғж–°йҖҡзҹҘпјҢеұ…ж°‘еӯҳж¬ҫвҖңдҝқдёҚдҪҸвҖқдәҶпјҹ

- еҢ—йқ’зҪ‘з»јеҗҲ|иҝҷдәӣзұідҪ йғҪеҗғиҝҮеҗ—пјҹеёҰдҪ жҸӯз§ҳ4з§Қзұіе…»з”ҹеҠҹж•Ҳ

- и¶…70дёӘеўғеӨ–еӨ®иЎҢжҲ–иҙ§еёҒеҪ“еұҖе°Ҷдәәж°‘еёҒзәіе…ҘеӨ–еӮЁ

- дәәж°‘еёҒеӨ–жұҮдәӨжҳ“|и¶…70дёӘеўғеӨ–еӨ®иЎҢжҲ–иҙ§еёҒеҪ“еұҖе°Ҷдәәж°‘еёҒзәіе…ҘеӨ–еӮЁ

- е®ӢдҪі|зҷҪиүІжңҲе…үпјҡеӨ§з»“еұҖзғӮе°ҫпјҢеј дёҖжҖҖдәҢиғҺпјҢеј й‘«жқЁйӣҒжҙ—зҷҪпјҢе®ӢдҪіеҸ‘ж–ҮжҸӯз§ҳ

- жҲҗйғҪ|欧жҙІжңҖеӨ§й»‘科жҠҖ马жӢүжқҫеңЁжҲҗйғҪејҖиөӣпјҢжҸӯз§ҳвҖң5G+вҖқеҰӮдҪ•ж”№еҸҳдё–з•Ң

- з”өеҪұзҪ‘|гҖҠз”өеҠӣд№ӢжҲҳгҖӢзү№иҫ‘ еҚ·зҰҸиҚ·е…°ејҹжҸӯз§ҳвҖңзҷҫе№ҙжҒ©жҖЁвҖқ

- дёҚжӯў|дёҚжӯўеҮәиЎҢпјҢжҸӯз§ҳзҷҫеәҰең°еӣҫ15е№ҙз§ҜзҙҜзҡ„AIвҖңжңӢеҸӢеңҲвҖқ

- AT|жҸӯз§ҳжұүйҫҷж—·дё–йҮҮеҹғеӯҡеҸҳйҖҹеҷЁиғҢеҗҺзҡ„з§ҳеҜҶ