еҚҺеҢ—|е®ҡеўһ5.5дәҝз”ЁдәҺ收иҙӯпјҢиҚҜз•Ңй•ҝеӯҗеҚҺеҢ—еҲ¶иҚҜиҪ¬еһӢеҒҡвҖңе…ҪеҢ»вҖқ

"иҚҜз•Ңй•ҝеӯҗ"еҚҺеҢ—еҲ¶иҚҜиҪ¬еһӢд№Ӣи·Ҝжј«жј« гҖӮ

9жңҲ15ж—Ҙжҷҡй—ҙ пјҢ еҚҺеҢ—еҲ¶иҚҜиҝһеҸ‘11д»Ҫе…¬е‘Ҡ пјҢ еҢ…жӢ¬гҖҠеҸ‘иЎҢиӮЎд»ҪеҸҠж”Ҝд»ҳзҺ°йҮ‘иҙӯд№°иө„дә§е№¶еӢҹйӣҶй…ҚеҘ—иө„йҮ‘жҡЁе…іиҒ”дәӨжҳ“жҠҘе‘Ҡд№ҰпјҲиҚүжЎҲпјүпјҲдҝ®и®ўзЁҝпјүгҖӢеҸҠеҫӢеёҲдәӢеҠЎжүҖгҖҒдјҡи®ЎдәӢеҠЎжүҖзӯүеҜ№жӯӨж¬ЎдәӨжҳ“зҡ„еҸҚйҰҲж„Ҹи§ҒеҸҠе…¶еӣһеӨҚзӯү гҖӮ

иҝҷж„Ҹе‘ізқҖеҚҺеҢ—еҲ¶иҚҜеҜ№зҲұиҜәе…¬еҸёпјҲ51%иӮЎжқғпјүгҖҒеҠЁдҝқе…¬еҸёпјҲ100%иӮЎжқғпјүеҸҠеҚҺиҚҜйӣҶеӣўжҢҒжңүзҡ„еҚҺеҢ—зүҢзі»еҲ—е•Ҷж Үиө„дә§ж”¶иҙӯиҝҳеңЁз»§з»ӯжҺЁиҝӣ гҖӮ

еңЁе…¬е‘Ҡдёӯ пјҢ еҚҺеҢ—еҲ¶иҚҜиЎЁзӨәжӢҹеҗ‘дёҚи¶…иҝҮ35еҗҚпјҲеҗ«35еҗҚпјүзү№е®ҡжҠ•иө„иҖ…йқһе…¬ејҖеҸ‘иЎҢиӮЎд»ҪеӢҹйӣҶй…ҚеҘ—иө„йҮ‘ пјҢ еӢҹйӣҶй…ҚеҘ—иө„йҮ‘жҖ»йўқдёҚи¶…иҝҮ5.5дәҝе…ғ пјҢ дё»иҰҒз”ЁдәҺдёҠиҝ°дәӨжҳ“зҡ„зҺ°йҮ‘еҜ№д»·гҖҒиЎҘе……дёҠеёӮе…¬еҸёжөҒеҠЁиө„йҮ‘гҖҒж”Ҝд»ҳзӣёе…ідәӨжҳ“зЁҺиҙ№д»ҘеҸҠдёӯд»Ӣжңәжһ„иҙ№з”Ёзӯү гҖӮ

дҪңдёәиҖҒзүҢеӣҪиө„иҚҜдјҒ пјҢ еҚҺеҢ—еҲ¶иҚҜжҳҜеӣҪеҶ…жңҖеӨ§зҡ„еҢ–еӯҰеҲ¶иҚҜдјҒдёҡд№ӢдёҖ пјҢ еҗҢж—¶д№ҹжҳҜеӣҪеҶ…жңҖж—©дёҖжү№еҗ‘з”ҹзү©иҚҜиҪ¬еһӢзҡ„иҚҜдјҒ гҖӮ зӣ®еүҚеҚҺеҢ—еҲ¶иҚҜзҡ„дә§е“Ғзәҝе·Із»ҸиҰҶзӣ–дәҶеҢ–иҚҜгҖҒз”ҹзү©иҚҜгҖҒеҒҘеә·ж¶Ҳиҙ№е“Ғзӯү700еӨҡдёӘе“Ғ规 гҖӮ

дҪҶзңӢдёҠеҺ»еҫҲе…ЁиғҪзҡ„еҚҺеҢ—еҲ¶иҚҜдҫқ然йқўдёҙзқҖзҡ„е·ЁеӨ§з„Ұиҷ‘ гҖӮ

жҚ®ж—¶д»Јиҙўз»ҸдәҶи§Ј пјҢ зҲұиҜәе…¬еҸёе’ҢеҠЁдҝқе…¬еҸёзҡ„дё»иҗҘдә§е“ҒеҲҶеҲ«дёәеҶңиҚҜеҲ¶еүӮе’Ңе…Ҫз”ЁиҚҜ гҖӮ еҚҺеҢ—еҲ¶иҚҜдёәдҪ•еӨ§дёҫиҝӣеҶӣеҶңе…ҪиҚҜйўҶеҹҹе‘ўпјҹ

9жңҲ16ж—Ҙ пјҢ еҚҺеҢ—еҲ¶иҚҜиҜҒеҲёдәӢеҠЎд»ЈиЎЁжқЁйқҷеңЁжҺҘеҸ—ж—¶д»Јиҙўз»ҸйҮҮи®ҝж—¶иЎЁзӨә пјҢ "д»Ҙе…¬е‘ҠиҜҙжі•дёәеҮҶ гҖӮ "жқЁйқҷејәи°ғ пјҢ еҚҺеҢ—еҲ¶иҚҜжӯӨеүҚдёҺж Үзҡ„иө„дә§е…¬еҸёд№Ӣй—ҙдёҚеӯҳеңЁеҗҢдёҡз«һдәү пјҢ д»ҠеҗҺд№ҹдёҚдјҡеҮәзҺ°еҗҢдёҡз«һдәү гҖӮ

9жңҲ16ж—Ҙ пјҢ еҚҺеҢ—еҲ¶иҚҜејҖзӣҳд»·дёә12.13е…ғ/иӮЎ пјҢ йҡҸеҗҺдёҖи·ҜдҪҺиө° пјҢ жңҖз»ҲжҠҘ收11.79е…ғ/иӮЎ пјҢ дёӢи·Ң2.56% гҖӮ

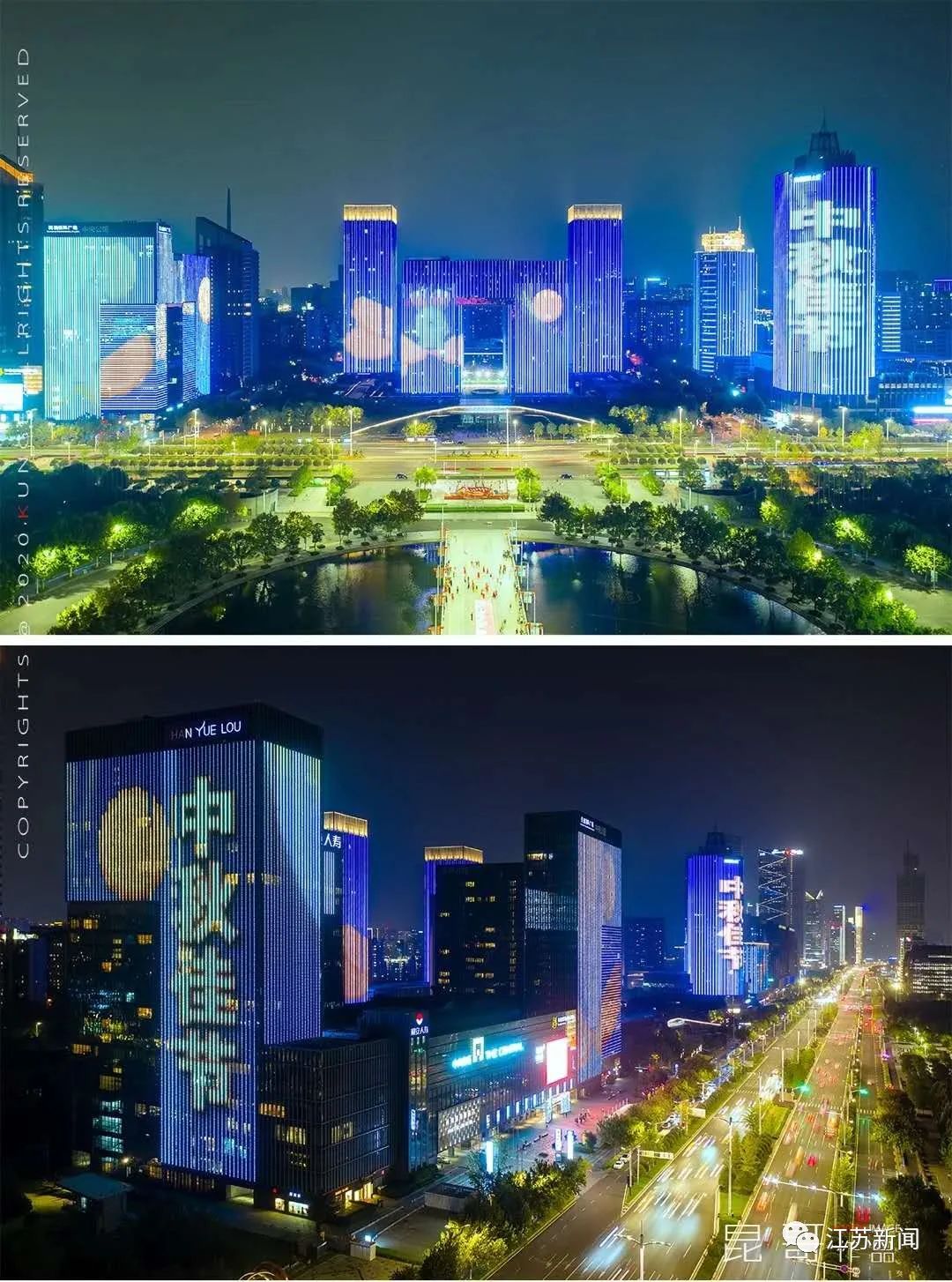

ж–Үз« еӣҫзүҮ

еӣҫзүҮжқҘжәҗпјҡйӣӘзҗғ

ж Үзҡ„жҖ»д»·еҖји¶…8дәҝе…ғ

ж—©еңЁд»Ҡе№ҙ4жңҲ пјҢ еҚҺеҢ—еҲ¶иҚҜе°ұе…¬еёғдәҶе…ідәҺеҚҺиҚҜйӣҶеӣўжүҖжҢҒжңү51%зҲұиҜәе…¬еҸёиӮЎд»ҪгҖҒ100%зҡ„еҠЁдҝқе…¬еҸёиӮЎд»ҪеҸҠеҚҺеҢ—зүҢзі»еҲ—е•Ҷж Үиө„дә§зҡ„дәӨжҳ“ж–№жЎҲ гҖӮ

ж №жҚ®е…¬е‘Ҡ пјҢ жҲӘиҮі2019е№ҙ12жңҲ31ж—Ҙ пјҢ зҲұиҜәе…¬еҸёзҡ„иӮЎдёңе…ЁйғЁжқғзӣҠд»·еҖјзҡ„иҜ„дј°еҖјдёә2.91дәҝе…ғ пјҢ 51%иӮЎжқғзҡ„дәӨжҳ“еҜ№д»·дёә1.51дәҝе…ғпјӣеҠЁдҝқе…¬еҸёзҡ„иӮЎдёңе…ЁйғЁжқғзӣҠд»·еҖјзҡ„иҜ„дј°еҖјдёә7450дёҮе…ғ пјҢ еҚҺеҢ—зүҢзі»еҲ—е•Ҷж Үиө„дә§иҜ„дј°еҖјпјҲдёҚеҗ«еўһеҖјзЁҺпјүдёә6.59дәҝе…ғ пјҢ дёүдёӘдәӨжҳ“ж Үзҡ„иө„дә§зҡ„еҜ№д»·еҗҲи®Ўдёә8.86дәҝе…ғ гҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜ пјҢ жӯӨж¬ЎдәӨжҳ“жһ„жҲҗе…іиҒ”дәӨжҳ“ гҖӮ

дәӨжҳ“ж–№еҚҺиҚҜйӣҶеӣўжҳҜеҚҺеҢ—еҲ¶иҚҜжҺ§иӮЎиӮЎдёңеҶҖдёӯиғҪжәҗйӣҶеӣўзҡ„е…Ёиө„еӯҗе…¬еҸё пјҢ дё”жӯӨж¬ЎдәӨжҳ“еүҚ пјҢ еҚҺиҚҜйӣҶеӣўжҢҒжңүеҚҺеҢ—еҲ¶иҚҜ15.73%зҡ„иӮЎд»Ҫ пјҢ дёәеҚҺеҢ—еҲ¶иҚҜзҡ„第дәҢеӨ§иӮЎдёң гҖӮ

еҚҺиҚҜйӣҶеӣўжүҝиҜәеңЁ2020-2022е№ҙй—ҙ пјҢ зҲұиҜәе…¬еҸёеҲҶеҲ«иҰҒе®ҢжҲҗ2621.99дёҮе…ғгҖҒ2588.78дёҮе…ғе’Ң3139.03дёҮе…ғзҡ„дёҡз»©жүҝиҜә пјҢ еҠЁдҝқе…¬еҸёеҲҷиҰҒе®ҢжҲҗ487.61дёҮе…ғгҖҒ699.78дёҮе…ғе’Ң848.55дёҮе…ғзҡ„дёҡз»©жүҝиҜә гҖӮ

е…¬ејҖиө„ж–ҷжҳҫзӨә пјҢ зҲұиҜәе…¬еҸёдё»иҗҘдёҡеҠЎдёәејҖеҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®еҶңе…ҪиҚҜеҸҠж–°еһӢиӮҘж–ҷ пјҢ дә§е“Ғдё»иҰҒеҲҶдёәеҶңе…ҪиҚҜеҺҹиҚҜгҖҒеҲ¶еүӮе’Ңж–°еһӢиӮҘж–ҷдёүеӨ§зұ» пјҢ еҺҹиҚҜеҢ…жӢ¬йҳҝз»ҙиҸҢзҙ гҖҒдјҠз»ҙиҸҢзҙ гҖҒд№ҷй…°ж°Ёеҹәйҳҝз»ҙиҸҢзҙ пјҢ еҲ¶еүӮеҢ…жӢ¬жқҖиҷ«еүӮгҖҒжқҖиҸҢеүӮзӯү гҖӮ

ж №жҚ®жңӘз»Ҹе®Ўи®Ўзҡ„иҙўеҠЎж•°жҚ® пјҢ зҲұиҜәе…¬еҸё2020е№ҙ1-8жңҲе®һзҺ°иҗҘ收3.13дәҝе…ғ пјҢ е®ҢжҲҗ2020е№ҙеәҰйў„жөӢзҡ„71.25% пјҢ еҮҖеҲ©ж¶Ұ1731.03дёҮе…ғ пјҢ е®ҢжҲҗ2020е№ҙеәҰйў„жөӢзҡ„66.02% гҖӮ

еҸҰдёҖж Үзҡ„иө„дә§еҠЁдҝқе…¬еҸёдё»иҗҘдёҡеҠЎдёәејҖеҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®е…ҪиҚҜеҲ¶еүӮеҸҠйҘІж–ҷж·»еҠ еүӮ гҖӮ

жҚ®жңӘз»Ҹе®Ўи®Ўзҡ„иҙўеҠЎж•°жҚ® пјҢ еҠЁдҝқе…¬еҸё2020е№ҙ1-8жңҲе®һзҺ°иҗҘдёҡ收е…Ҙ1.2дәҝе…ғ пјҢ е®ҢжҲҗ2020е№ҙеәҰйў„жөӢзҡ„66.71% пјҢ е®һзҺ°еҮҖеҲ©ж¶Ұ481.55дёҮе…ғ пјҢ е®ҢжҲҗ2020е№ҙеәҰйў„жөӢзҡ„102.33% гҖӮ

з»“еҗҲеҫҖе№ҙдёҡз»©иЎЁзҺ° пјҢ зҲұиҜәе…¬еҸёжғіиҰҒе®ҢжҲҗдёҡз»©жүҝиҜә пјҢ йңҖиҰҒдҝқжҢҒзЁіе®ҡзҡ„иҗҘ收еҮҖеҲ©еўһй•ҝ пјҢ 2019е№ҙзҲұиҜәе…¬еҸёиҗҘ收4.24дәҝе…ғ пјҢ еҮҖеҲ©ж¶Ұ2450.41дёҮе…ғпјӣ2018е№ҙиҗҘ收дёә3.77дәҝе…ғ пјҢ еҮҖеҲ©ж¶Ұдёә2012.75дёҮе…ғ гҖӮ

иҖҢиҝҮеҺ»дёӨе№ҙе‘ҲзҺ°дёӢж»‘и¶ӢеҠҝзҡ„еҠЁдҝқе…¬еҸё пјҢ е®һзҺ°дёҡз»©жүҝиҜәзҡ„йҡҫеәҰдјјд№Һ并дёҚеӨ§ пјҢ 2019е№ҙе®һзҺ°иҗҘ收1.91дәҝе…ғ пјҢ еҮҖеҲ©ж¶Ұ620.5дёҮе…ғпјӣ2018е№ҙиҗҘ收дёә2дәҝе…ғ пјҢ еҮҖеҲ©ж¶Ұ863.79дёҮе…ғ гҖӮ

еҚҺеҢ—еҲ¶иҚҜеңЁе…¬е‘ҠдёӯиЎЁзӨә пјҢ йў„жөӢ2020е№ҙзҲұиҜәе…¬еҸёе’ҢеҠЁдҝқе…¬еҸёиҗҘ收еҲҶеҲ«иҫҫеҲ°4.39дәҝе…ғе’Ң1.80дәҝе…ғ гҖӮ иҷҪ然дёӨ家公еҸёз¬¬дёҖеӯЈеәҰеҸ—еҲ°дәҶз–«жғ…еҶІеҮ» пјҢ дҪҶйҡҸзқҖз–«жғ…еҫ—еҲ°жҺ§еҲ¶ пјҢ 第дәҢеӯЈеәҰдёҡз»©жңүжүҖеӣһжҡ– пјҢ йў„жөӢиҗҘдёҡ收е…ҘеҸҜд»Ҙе®һзҺ° гҖӮ

жҺЁиҚҗйҳ…иҜ»

- жҷәйҖҡиҙўз»ҸзҪ‘|йӣ„塑科жҠҖ收еҲ°ж·ұдәӨжүҖеҮәе…·зҡ„е…ідәҺе…¬еҸёе®ҡеўһз”іиҜ·зҡ„е®Ўж ёй—®иҜўеҮҪ

- ж јйҡҶжұҮ|иҚЈзӣӣзҹіеҢ–(002493.SZ)жҠ«йңІе®ҡеўһжғ…еҶөпјҡжұҮе®үеҹәйҮ‘з®ЎзҗҶиҺ·й…ҚзәҰ10.5дәҝе…ғзҡ„иӮЎд»Ҫ

- еҚ—зІӨж©ҳеҹҺ|е№ҝдёңиӮҮеәҶеӨ§еһӢе…үдјҸеӨҚеҗҲеҸ‘з”өз«ҷпјҢжҖ»жҠ•иө„5.5дәҝе…ғпјҢз”Ёең°1200600е№іж–№зұі

- зҺҜзҗғзҪ‘зӨҫдјҡ|еҶ·еҶ·еҶ·пјҒеӨ§йҷҚжё©иўӯжқҘпјҢ0в„ғзәҝйғҪеҝ«еҺӢеҲ°еҚҺеҢ—дәҶпјҒеҝ«зңӢдҪ 家е•ҘеӨ©ж°”пјҹ

- иҙўз»Ҹ|дёҠеёӮдёӨе№ҙиҝһз»ӯиҫ“иЎҖпјҢеҰӮд»ҠеҶҚжҠӣзҷҫдәҝе®ҡеўһпјҢеӨ©йЈҺиҜҒеҲёйҒӯйҒҮиҝһи·Ң

- е®ҡеўһ|е®ҡеўһжҠ•иө„вҖңй»„йҮ‘е№ҙвҖқпјҹе№ҙеҶ…28家еҲёе•ҶеҸӮдёҺ71家公еҸёе®ҡеўһпјҢдёӯйҮ‘и®ӨиҙӯйўқжӢ”еӨҙзӯ№

- 科жҠҖ|иҜҡиҝҲ科жҠҖдёҡз»©дёӢеқ иӮЎд»·йЈһж¶Ё7еҖҚ й«ҳз®ЎеҮҸжҢҒеҚҙжү§ж„Ҹе®ҡеўһ

- з»ҸжөҺж—ҘжҠҘеҫ®дҝЎе…¬дј—еҸ·|5.5дәҝгҖҒ1.08дәҝгҖҒ5400дёҮпјҢеӣҪеәҶеӨ§ж•°жҚ®жҸҗеүҚзңӢпјҢдҪ жҖҺд№ҲйҖүпјҹ

- иҜҒеҲё|еӨ©йЈҺиҜҒеҲёеҸҲжҺЁзҷҫдәҝе®ҡеўһпјҒи·қзҰ»54дәҝй…ҚиӮЎд»…йҡ”еҚҠе№ҙ

- |?иҠ’жһңи¶…еӘ’жӢҹе®ҡеўһеӢҹиө„45дәҝ并引е…ҘжҲҳжҠ• еҠ з ҒеҶ…е®№иө„жәҗеә“жү©е»ә