金融|去中心化衍生品能成功开启DeFi下半场吗?( 二 )

本文插图

(终端用户进行衍生品交易的目的)

本文插图

(过去1年产品用途的变化)

我们坚定地看好去中心化的衍生品行业——不仅因为短期商业角度 , 去中心化的衍生品协议可以从中心化的衍生品巨头(如BitMEX、OKEX和Deribit)那里分得一部分利润;更重要的是 , 从创造长期价值的角度来看 , 去中心化的衍生品市场潜力巨大 , 处于整个DeFi生态系统的核心 。 这将是DeFi行业最难克服也是最难完善的行业 , 但它也是最有利可图的一块拼图 。

去中心化衍生品协议的蓬勃发展将打破DeFi协议的孤岛; DeFi乐高的结合可以产生更有前景的机会 。

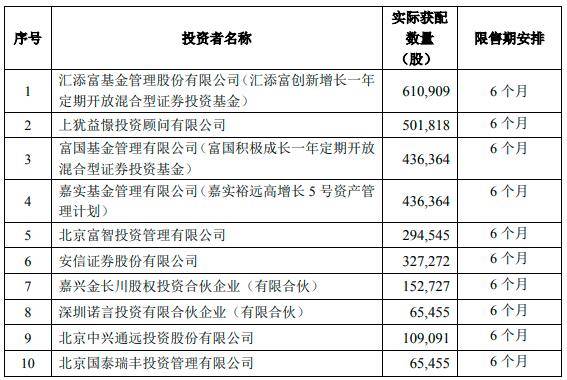

本文插图

(顶尖的DeFi衍生品协议)

我们认为即将发生的几个趋势有:

1. 衍生品协议的结合将创造出风险回报丰厚的金融产品

去中心化的衍生品协议可以丰富DeFi世界的基础金融产品结构 。 更多基于这些协议的标准化投资和理财产品将会出现 , 以满足用户的投资需求 。 同时 , 通过结合衍生品协议 , 可以开发出更符合特定风险和利润结构要求的定制化产品或策略 。

举个例子:

- MCDEX计划推出基于去中心化永久掉期的结构性产品 , 让用户能够通过杠杆交易获得收益 。

FinNexus期权协议计划推出一项期权交易策略 , 以帮助流动性提供者对冲AMM做市过程中的无常损失;

2. 去中心化金融衍生品的专业化和复杂性将重新定义资产管理的商业模式

传统金融市场普遍面临着信托挑战和投资管理者的道德风险等问题 。 随着DeFi的非托管特点和去中心化金融衍生品的涌现 , 传统金融机构拥有资产管理人和第三方托管人的商业模式将发生革命性的变化 。

短期内 , 现在扮演“投资经理”角色的DeFi机枪池将面临同质化和降低预期回报率的挑战 , 它们很快将开始在产品设计能力上相互竞争 。

局限于普通流动性挖矿“挖提卖”策略的机枪池 , 将很快失去市场竞争力 。 我们可以看到像DFI.Money、SashimiSwap这样的机枪池的出现 , 还有其他社区已经在讨论更丰富的投资策略 , 并计划推出基于金融衍生品的策略 , 为用户提供更丰富的风险回报矩阵 。

从长远来看 , DeFi市场金融产品的丰富和市场深度的提高 , 将进一步增加对专业投资咨询和服务的需求 。 分散的主动资产管理协议和投资咨询协议 , 如dHedge和Set协议 , 将会有很大的发展潜力 。

仅仅以去中心化的方式映射传统金融市场的金融产品并不是DeFi和去中心化协议的真正含义 。 去中心化衍生品协议的发展将是史无前例的,重新定义资产管理的本质 。 近百年来 , 现有的商业模式都未经受过挑战 。 通过DeFi可以实现我们的野心:“世界上所有能上网的人都能公开持有或交易任何金融资产或交易” 。

【金融|去中心化衍生品能成功开启DeFi下半场吗?】

推荐阅读

- 金融营销新视界|拥抱金融科技,中国银行持续提升用户体验!

- LightningChart|Arction的LightningChart图表控件在外汇和外汇衍生品交易中的应用

- 金融|“双11”消费金融战场转移:自营商城崛起

- |Theta市值挺进前30,去中心化流媒体平台迎来利好?

- 京东|京东数科用技术护航11.11 做金融机构的“第二增长场景”

- 场景|暗战升级!互联网巨头背后的金融科技双十一隔空对垒

- 金融界|万国数据股价发力是要追入最后讯号?

- 证券日报|监管定调金融数字化转型应稳妥开展 专家建议从顶层设计方面加快立法立规

- 金融小咔呀|总局成立公司有什么要求

- 信用卡|21世纪亚洲金融竞争力评选揭晓 平安信用卡荣获“2020年度信用卡中心”大奖