中金网|规模净利均跑输银行系同门,交银施罗德踩雷不改抱团持股投资风格( 三 )

通过查询此前年报信息发现 , 2015-2018年 , 交银施罗德基金净利润分别为3.58亿元、4.52亿元、5.38亿元、4.78亿元 。

虽然2019年交银施罗德净利润同比增长超20% , 但作为中国第一批银行背景基金公司之一 , 基金与其他银行系基金公司仍存在较大差距 。 2019年 , 工银瑞信基金净利润15.36亿元 , 是交银施罗德的2.6倍;建信基金净利润10.25亿元 , 是交银施罗德的1.7倍;中银基金净利润8.68亿元 , 是交银施罗德的1.5倍 。

截至2019年12月31日 , 交银施罗德公募基金管理规模为2,204亿元 , 与其他银行系基金公司也存在较大差距 。 同期 , 工银瑞信管理规模为5,399亿元 , 大约是交银施罗德的两倍;建信基金管理规模为5,294亿元、中银基金管理规模为3,818亿元 , 也都远高于交银施罗德 。

交银施罗德还存在重固收轻权益问题 。 截至2019年末 , 该公司旗下货基规模为936亿元 , 占总规模比例超过四成 。 在非货基产品中 , 债券型基金规模为505亿元 , 剔除货基与债基这类固收产品后 , 交银施罗德旗下权益产品规模仅有763亿元 , 占总规模比例仅有三成左右 。

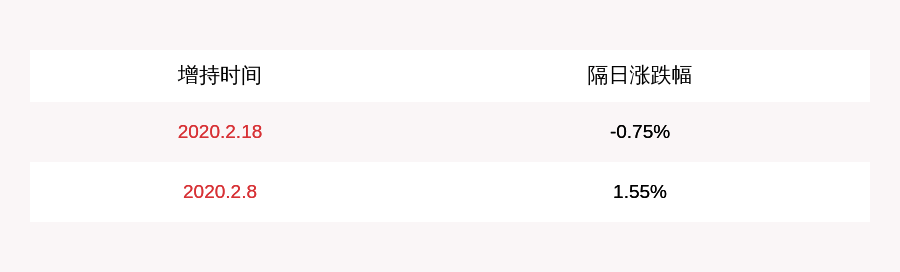

需要引起关注的是 , 近年来交银施罗德的持股风格似乎略显激进 , 甚至曾一度出现过某只个股的持股比例越过“流动性新规”划定的15%红线 。 截至2019年12月31日 , 交银施罗德旗下仍有多只基金抱团持有3只个股 , 分别是恒华科技、美亚柏科、绝味食品 , 持股占流通股比例分别为13.31%、12.11%、11.82% 。

这种抱团持股的投资风格受个股影响大 , 如重仓个股表现不佳 , 就有可能导致基金亏损 。 此前 , 交银施罗德就有过几次抱团失败的经历 , 例如去年遭遇“黑天鹅”的视觉中国及新城控股 , 当时交银施罗德都曾抱团持股 , 给基金持有人带来较大损失 。

推荐阅读

- 第一财经|现代牧业半年净利增4成,预计下半年奶价继续走高

- 智通财经|泰丰文化能否成为古董牛股?,新股前瞻︱净利润年复合增长94%

- GPLP犀牛财经|2019 年净利润下降 74.07% 至 0.21 亿元,弘业期货年报增收不增利

- |2020汽车零部件“双百强”诞生,中国企业规模化能力增强

- 一周酒讯|今年前五月规模以上企业酿酒总产量降幅近6%

- 减持股份|一周酒讯|今年前五月规模以上企业酿酒总产量降幅近6%

- 净利润|弘业期货年报增收不增利 2019年净利润下降74.07%至0.21亿元

- 贵州茅台|一周酒讯|今年前五月规模以上企业酿酒总产量降幅近6%

- 年报|弘业期货年报增收不增利 2019年净利润下降74.07%至0.21亿元

- TechWeb|中芯国际A股最终确定发行价27.46元 发行规模超50亿