е‘Ёжңҹ|ж–°дёҖиҪ®жҲҗй•ҝе‘Ёжңҹе·ІеҲ°пјҢиҝҷдёӘиЎҢдёҡи¶ҒеӨҚиӢҸдёҠжј”вҖңзҺӢиҖ…еҪ’жқҘвҖқвҖ”вҖ”й’ұзһ»з ”жҠҘ( дәҢ )

йҡҸзқҖж–°дёҖиҪ®иЎҘеә“еӯҳе‘Ёжңҹзҡ„ејҖеҗҜ пјҢ е·ҘдёҡжңәеҷЁдәәзҡ„й”ҖйҮҸе’Ңдә§йҮҸ пјҢ жңүжңӣе®һзҺ°ж–°дёҖиҪ®еңЁе‘ЁжңҹпјҲеә“еӯҳе‘Ёжңҹпјүе’ҢжҲҗй•ҝпјҲжңәеҷЁжҚўдәәпјүеҸ еҠ дёӢзҡ„й«ҳйҖҹжҲҗй•ҝ гҖӮ

дёүеӨ§жҲҗй•ҝйҖ»иҫ‘

д»Һе·ҘдёҡжңәеҷЁдәәзҡ„й•ҝжңҹжҲҗй•ҝеұһжҖ§жқҘзңӢ пјҢ е…¶дё»иҰҒеҸ—дёүдёӘеӣ зҙ й©ұеҠЁпјҡжңәеҷЁжҚўдәәгҖҒдёӯеӣҪзҡ„жңәеҷЁдәәеҜҶеәҰзӣёеҜ№еҸ‘иҫҫеӣҪ家дҫқ然иҫғдҪҺгҖҒиҝӣеҸЈжӣҝд»Ј гҖӮ

1гҖҒжңәеҷЁжҚўдәә

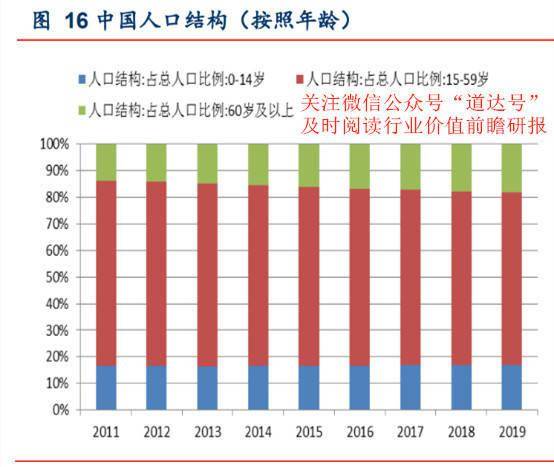

дёӯеӣҪиҖҒе№ҙдәәеҸЈзҡ„дёҚж–ӯеўһеҠ пјҢ 2019е№ҙ60еІҒд»ҘдёҠдәәеҸЈеҚ жҜ”иҫҫеҲ°18.1% пјҢ з”Ёе·Ҙзҡ„зҹӯзјәиҝ«дҪҝдјҒдёҡдёҚеҫ—дёҚиҝӣиЎҢжңәеҷЁжҚўдәә гҖӮ иҖҢдёӯеӣҪдәәеқҮе·Ҙиө„зҡ„дёҠиЎҢ пјҢ 2019е№ҙе°ұдёҡдәәе‘ҳе№ҙдәәеқҮе·Ҙиө„е·Із»ҸдёҠеҚҮеҲ°7.5дёҮе…ғ пјҢ з”Ёе·ҘжҲҗжң¬зҡ„дёҚж–ӯеўһеҠ пјҢ жҠ•иө„жңәеҷЁдәәзҡ„дјҳеҠҝе°ұеҮёжҳҫеҮәжқҘдәҶ пјҢ дҪҝеҫ—дјҒдёҡжңүеҠЁеҠӣиҝӣиЎҢжңәеҷЁжҚўдәә гҖӮ

ж–Үз« еӣҫзүҮ

зӣ®еүҚ пјҢ 1еҸ°10дёҮе…ғзҡ„еӣҪдә§е·ҘдёҡжңәеҷЁдәә пјҢ жҠ•иө„еӣһжҠҘе‘Ёжңҹе·Із»Ҹзј©зҹӯеҲ°1.5е№ҙе·ҰеҸі пјҢ е·ҘдёҡжңәеҷЁдәәд»·ж јдёӢйҷҚдёҺе·Ҙдәәе·Ҙиө„зҡ„дёҠеҚҮ пјҢ еҸҢеҗ‘жҺЁеҠӣ пјҢ дҪҝеҫ—жңәеҷЁжҚўдәәзҡ„жҖ§д»·жҜ”дёҚж–ӯжҸҗеҚҮ гҖӮ

2гҖҒеҜҶеәҰдҪҺдәҺеҸ‘иҫҫеӣҪ家

д»Һе…ЁзҗғжқҘзңӢ пјҢ е·ҘдёҡжңәеҷЁдәәеҜҶеәҰпјҲжҜҸдёҮеҗҚе·ҘдәәдҪҝз”Ёе·ҘдёҡжңәеҷЁдәәж•°йҮҸпјүе‘ҲзҺ°еҮәйҖҗжӯҘдёҠеҚҮзҡ„и¶ӢеҠҝ пјҢ иҜҙжҳҺжңәеҷЁжҚўдәәзҡ„еӨ§и¶ӢеҠҝдёӢе·ҘдёҡжңәеҷЁдәәзҡ„жё—йҖҸзҺҮеңЁдёҚж–ӯжҸҗй«ҳ гҖӮ д»ҺдёӯеӣҪжқҘзңӢ пјҢ е…¶еҸҳеҠЁзҡ„ж–ңзҺҮжӣҙй«ҳ пјҢ иҜҙжҳҺеңЁдёӯеӣҪжңәеҷЁжҚўдәәеҠ йҖҹ пјҢ иҖҢиҝҷдёҺдёӯеӣҪе·ҘдёҡжңәеҷЁдәәй”ҖйҮҸеӨ§дәҺе…Ёзҗғй”ҖйҮҸд»ҘеҸҠй”Җе”®еҚ жҜ”дёҚж–ӯжҸҗй«ҳеҗ»еҗҲ гҖӮ

дҪҶжҳҜд»ҺеӣҪеҲ«жқҘиҜҙ пјҢ зӣ®еүҚдёӯеӣҪе·ҘдёҡжңәеҷЁдәәеҜҶеәҰдҫқ然дҪҺдәҺдё»иҰҒеҸ‘иҫҫеӣҪ家 гҖӮ 2018е№ҙдёӯеӣҪе·ҘдёҡжңәеҷЁдәәеҜҶеәҰдёә140 пјҢ йҹ©еӣҪдёә774 пјҢ ж—Ҙжң¬дёә327 пјҢ зҫҺеӣҪдёә217 гҖӮ дёӯеӣҪзҡ„е·ҘдёҡжңәеҷЁдәәеҜҶеәҰдҫқ然иҫғдҪҺ пјҢ жңӘжқҘжҪңеҠӣе·ЁеӨ§ гҖӮ

ж–Үз« еӣҫзүҮ

3гҖҒеӣҪдә§жӣҝд»ЈеӨ§еҠҝжүҖи¶Ӣ

жҖ§д»·жҜ”+еӣҪеҶ…еҠ ејәз ”еҸ‘+йӣ¶йғЁд»¶еҝ«йҖҹеӣҪдә§еҢ–зҡ„еҸҢеҗ‘жӯЈеҸҚйҰҲ пјҢ еҠ©еҠӣеӣҪдә§жңәеҷЁдәәдә§дёҡд№ҳйЈҺиҖҢдёҠ пјҢ зӣ®еүҚеӣҪеҶ…е·ҘдёҡжңәеҷЁдәәдјҒдёҡжӯЈеҝ«йҖҹеҙӣиө· гҖӮ

йҰ–е…Ҳ пјҢ еӣҪеҶ…жңәеҷЁдәәжҖ§д»·жҜ”зӘҒеҮә гҖӮ д»Ҙ6иҪҙжңәеҷЁдәәдёәдҫӢ пјҢ зӣ®еүҚе…ЁзҗғжңәеҷЁдәәеӣӣеӨ§е®¶ж—Ҹзҡ„жңәеҷЁдәәе”®д»·еңЁ15дёҮе…ғпҪһ20дёҮе…ғ/еҸ° пјҢ еӣҪеҶ…жңәеҷЁзҡ„е”®д»·дёҖиҲ¬еңЁ10дёҮе…ғе·ҰеҸі пјҢ зӣёеҜ№дәҺеӣӣеӨ§е®¶ж—Ҹ пјҢ дҫқ然жңү30%~50%зҡ„д»·е·® гҖӮ иҖҢеӣҪеҶ…жңәеҷЁдәәдјҒдёҡиғҪеӨҹжҸҗдҫӣжӣҙеҝ«йҖҹе’ҢдҫҝжҚ·зҡ„жңҚеҠЎ пјҢ ж•ҙдҪ“жҖ§д»·жҜ”жҳҺжҳҫ гҖӮ

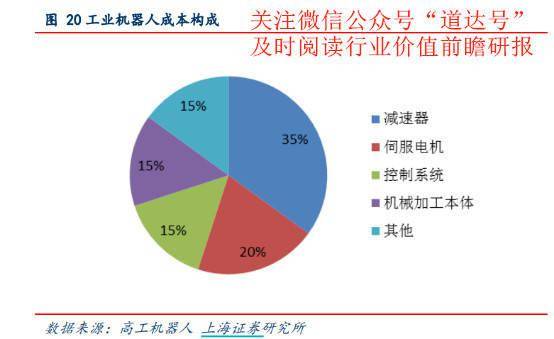

е…¶ж¬Ў пјҢ йӣ¶йғЁд»¶еҝ«йҖҹеӣҪдә§еҢ– гҖӮ зӣ®еүҚеӣҪеҶ…еңЁжҺ§еҲ¶еҷЁе’ҢдјәжңҚз”өжңәе·Із»Ҹе…·еӨҮеӣҪдә§еҢ–зҡ„иғҪеҠӣ пјҢ иҖҢзӣ®еүҚжңҖеӨ§зҡ„йҡҫзӮ№жҳҜеңЁеҮҸйҖҹеҷЁж–№йқў пјҢ еҮҸйҖҹеҷЁд»·ж јеҜ№жңәеҷЁдәәж•ҙдҪ“жҲҗжң¬еҪұе“Қе·ЁеӨ§ гҖӮ зӣ®еүҚж•ҙдёӘе·ҘдёҡжңәеҷЁдәәжҲҗжң¬жһ„жҲҗеҰӮдёӢпјҡеҮҸйҖҹеҷЁеҚ 35%гҖҒдјәжңҚз”өжңәеҚ 20%гҖҒжҺ§еҲ¶зі»з»ҹеҚ 15%гҖҒжңәжў°еҠ е·Ҙжң¬дҪ“еҚ 15%гҖҒе…¶д»–еҚ 15% гҖӮ е…¶дёӯеҮҸйҖҹеҷЁзҡ„жҲҗжң¬еҚ жҜ”жңҖй«ҳ пјҢ еҜ№е·ҘдёҡжңәеҷЁдәәзҡ„д»·ж јеҪұе“Қе·ЁеӨ§ гҖӮ

иҖҢзӣ®еүҚе…¶дёӯжңҖе…ій”®зҡ„RVеҮҸйҖҹеҷЁдё»иҰҒз”ұж—Ҙжң¬зҡ„зәіеҚҡзү№ж–Ҝе…Ӣдҫӣеә” пјҢ е…¶жӢҘжңү60%зҡ„еёӮеңәеҚ жңүзҺҮ пјҢ иҖҢе…¶дә§иғҪеҸ—йҷҗгҖҒдәӨиҙ§жңҹ延й•ҝ пјҢ еҜ№дәҺеӣҪеҶ…ж—әзӣӣзҡ„жңәеҷЁдәәйңҖжұӮжқҘиҜҙ пјҢ дҫӣйңҖзҹӣзӣҫи¶ҠеҸ‘зӘҒеҮә гҖӮ

ж–Үз« еӣҫзүҮ

жҲ‘еӣҪжңәеҷЁдәәеҸ‘еұ•з©әй—ҙдҫқж—§е·ЁеӨ§

е…Ёзҗғе·ҘдёҡжңәеҷЁдәәеёӮеңә规模预计2022е№ҙе°Ҷиҫҫ711дәҝзҫҺе…ғ гҖӮ ж №жҚ®IFRз»ҹи®Ў пјҢ 2018е№ҙе…Ёзҗғе·ҘдёҡжңәеҷЁдәәзҡ„е®үиЈ…йҮҸ/дҝқжңүйҮҸеҲҶеҲ«дёә42.23дёҮеҸ°/243.95дёҮеҸ° пјҢ 2013-2018е№ҙCAGRеҲҶеҲ«иҫҫ8.85%/12.86% пјҢ дҝқжҢҒеҝ«йҖҹдёҠеҚҮи¶ӢеҠҝ гҖӮ

ж–Үз« еӣҫзүҮ

2018е№ҙе…Ёзҗғе·ҘдёҡжңәеҷЁдәәе®үиЈ…йҮҸеўһйҖҹж”ҫзј“иҮі5.66% пјҢ дё»иҰҒзі»е…Ёзҗғе°Өе…¶жҳҜдәҡжҙІең°еҢәжұҪиҪҰгҖҒ3CзӯүиЎҢдёҡй”ҖйҮҸдёӢж»‘ пјҢ еҜјиҮҙе·ҘдёҡжңәеҷЁдәәж•ҙжңәй”ҖйҮҸеўһй•ҝж”ҫзј“ гҖӮ

еҗҢж—¶ пјҢ ж №жҚ®IFRз»ҹи®Ў пјҢ 2013-2018е№ҙе…ЁзҗғеүҚдә”еӨ§е·ҘдёҡжңәеҷЁдәәж¶Ҳиҙ№еӣҪеҲҶеҲ«жҳҜдёӯеӣҪгҖҒж—Ҙжң¬гҖҒйҹ©еӣҪгҖҒзҫҺеӣҪе’Ңеҫ·еӣҪ пјҢ дә”еӣҪе·ҘдёҡжңәеҷЁдәәе®үиЈ…йҮҸеҗҲи®ЎеңЁе…Ёзҗғзҡ„еҚ жҜ”иҫҫ70%д»ҘдёҠ пјҢ е…¶дёӯ пјҢ дёӯеӣҪжҳҜе…Ёзҗғе·ҘдёҡжңәеҷЁдәә第дёҖеӨ§ж¶Ҳиҙ№еёӮеңә пјҢ 2013-2018е№ҙе®үиЈ…йҮҸCAGRй«ҳиҫҫ33.37% пјҢ 2017-2018е№ҙе®үиЈ…йҮҸеҚ жҜ”иҝ‘50% гҖӮ

жҺЁиҚҗйҳ…иҜ»

- з”ҹзҢӘд»·ж ј|5ж¶Ё9и·ҢпјҒзҢӘд»·иҝһж¶ЁвҖңзҶ„зҒ«вҖқпјҢж–°дёҖиҪ®и·Ңд»·жҪ®жқҘиўӯпјҹзңӢдёҡеҶ…专家е’ӢиҜҙпјҒ

- еӣҪйҳІйғЁ|еҒңзҒ«д»…жҢҒз»ӯ4еҲҶй’ҹ дәҡзҫҺе°јдәҡе’ҢйҳҝеЎһжӢңз–ҶеҸ‘з”ҹж–°дёҖиҪ®еҶІзӘҒ ж–°еҒңзҒ«еҚҸи®®еҶҚйҒӯз ҙеқҸ

- жө·еіЎеҝ«и®Ҝ|з”ҡиҮіжҸҗеҮәиӯҰе‘ҠпјҢж–°дёҖиҪ®дјҡи°ҲдёҚж¬ўиҖҢж•ЈпјҒеҚ°еәҰиҰҒжұӮдёӯеӣҪе…ҲиЎҢж’ӨзҰ»

- 第дёҖиҙўз»Ҹ|з®Ўж¶ӣпјҡеҜ№дәҺвҖңжұҮзҺҮж–°е‘ЁжңҹвҖқе®ң敬иҖҢиҝңд№ӢдёЁжұҮжө·и§Ӯж¶ӣ

- е®үеҫҪ|е…үдјҸеӨ§зҷҪ马жғЁйҒӯи·ҢеҒңпјҒиөҡй’ұе‘Ёжңҹз»“жқҹдәҶпјҹ

- 第дёҖиҙўз»Ҹ|еӣ з–«жғ…йҒҮж–°дёҖиҪ®дёӢж»‘ пјҢвҖңжө·ж·ҳеҘ¶зІүвҖқзӘҒ然дёҚйҰҷдәҶпјҹ

- жқҝеқ—|жғ…з»Әе‘ЁжңҹжҲ–иҝҺжқҘжӢҗзӮ№пјҢдёӨеёӮд»…дёӨ家иҝһжқҝиӮЎпјҒеҶӣе·Ҙжқҝеқ—йҖҶеҠҝжҙ»и·ғ

- ж°‘з”ҹи§ӮеҜҹеҺ…|ж–°дёҖиҪ®иқ—зҒҫжҲ–жқҘиўӯпјҢйқһжҙІиҜҘдҪ•еҺ»дҪ•д»ҺпјҢйқһжҙІвҖңжҮ’зҷҢвҖқеҶҚзҺ°

- е·ҙеЎһзҪ—йӮЈ|1-2пјҒзҡҮ马йҡ”з©әйҒӯйҮҚеҲӣпјҢдёўжҺүиҘҝз”ІжҰңйҰ–дҪҚзҪ®пјҢдёӢдёҖиҪ®зҒ«жӢје·ҙиҗЁ

- еұұдёңйІҒиғҪ|зҹӯзҹӯ3дёӘе°Ҹж—¶пјҢеӣҪе®ү3еӨ§еҘҪж¶ҲжҒҜпјҒжҷӢзә§дёӯи¶…4ејәзЁідәҶпјҢйІҒиғҪжҲ–йҒӯйҒҮдёҖиҪ®жёё