『泽平宏观』解码贝莱德:如何掌管七万亿美元( 二 )

3)外延并购 (2005至今):乘被动投资东风 , 逆势扩张 。 这一时期美国主动型基金收益快速下滑 , 低成本的被动投资兴起 , 贝莱德借助ETF东风 , 一是通过一系列资本运作逆势扩张 , 2005年收购道富研究与管理(SSRM) , 实现从固收类产品拓展到权益类产品;2006年与美林资管(MLIM)合并 , 引入大量机构投资者 , 资产规模翻倍;2009年斥资135亿收购巴克莱全球投资者公司(BGI) , 获得旗下全球最大的ETF交易平台iShares , 从主动管理转移到被动投资 , 资产规模从1.3万亿跃至3万亿美元 , 成为全球第一大资产管理公司 。 二是转危为机 , 将阿拉丁系统推向全球 , 2008年次贷危机使众多大型金融机构深陷破产之际 , 贝莱德不但免受波及 , 而且还成为美国政府清理有毒资产的专家顾问 , 名声大振 。 三是修炼内功 , 引领行业变革 。 资管规模已经位居世界第一的贝莱德并没有停止创新步伐 , 2011年向卖方业务延伸 , 如成立小型资本市场、启动内部交易平台以降低对经纪商依赖、启用人工智能、积极在ESG领域开展投资等 。 2005年-2019年 , 贝莱德管规模从4530亿美元增长至74296亿美元 , 年化增速达22% 。

发展至今 , 贝莱德稳居全球最大资产管理公司宝座 , 2019年末AUM达7.43万亿美元 , 这一资金体量约占中国GDP的一半 , 遥遥领先于第二名先锋5.6万亿美元AUM 。

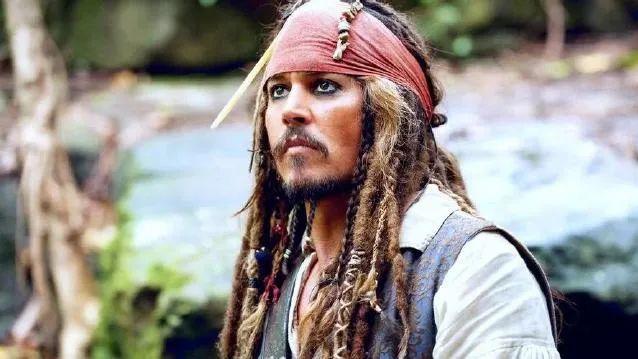

本文插图

本文插图

1.2 经营现状与业务布局

1.2.1财务透析:资产负债率低 , 盈利能力稳健

贝莱德轻资产运营 , 资产管理规模驱动利润稳定向上 。 截至2019年 , 贝莱德总资产1686亿美元 , 总负债1337亿美元 , 营业收入达145亿美元 , 净利润45亿美元 , 2019年《财富》世界500强中位列第237位 。

1)资产收缩 , 资产负债率低 。 贝莱德属轻资产运营 , 2019年总资产仅1686亿美元 , 相比于我们此前研究的金融巨头高盛(总资产9449亿美元)、伯克希尔(总资产7078亿美元)、瑞银(总资产9721亿美元) , 资产规模相形见绌 。 2009年贝莱德资产规模大幅提升主因是收购BGI;近年资产规模下滑 , 主要是贝莱德人寿业绩下滑引起资产缩水 。 2019年账面资产负债率为79% , 但大量资产和负债为独立账户的养老金持有资产和保险抵押品 , 如果剔除这部分不属于贝莱德支配的资产和负债 , 真实资产负债率仅30% 。

本文插图

2)盈利能力强劲 。 2006-2018年 , 贝莱德集团盈利水平持续提升 , 营业收入、净利润年均复合增长分别达到16%、22% 。 2019年贝莱德营业收入145亿美元 , 净利润45亿美元 , 2019年《财富》世界500强中位列第237位 。

本文插图

1.2.2业务分布:固定管理费占总营收比例超80%

被动投资策略下 , 固定管理费为业务收入主要组成 。 贝莱德业务收入主要来自于投资咨询、管理费用和证券借贷 , 具体可划分为固定管理费、业绩表现、技术服务、产品分销、咨询及其他等 。 固定管理费基于资产管理规模收费 , 是主要收入形式 , 2008-2018年固定管理费服务占总营业收入的比例基本均超过80% , 年均复合增长10.5% 。 2019年末 , 固定管理费收入为117.8亿美元 , 占比为81% , 其次是产品分销收入、技术收入 , 分别达10.7、9.7亿美元 , 占比达7.3%、6.7% , 而与主动管理更相关的业绩表现费仅占3.1% 。

推荐阅读

- 美国■4月17日美国宏观事历提醒:关注美国领先经济指数

- 『港股解码』行业弱势,皖仪科技缺乏投资机会

- [美国]4月16日美国宏观事历提醒:关注美国初请失业金人数

- 【美国】4月15日美国宏观事历提醒:关注美国零售销售数据

- 「美国」4月14日美国宏观事历提醒:关注美国3月进出口物价指数

- 「消费」机构预测:3月宏观指标有所改善 经济逐步企稳可期

- 『水泥』复工与宏观政策发力 水泥板块迎来“暖春”行情

- 【中新经纬】解码洋河“规模第一”,封藏大典直播一定会有这5个镜头!

- 美国@4月13日美国宏观事历提醒:关注国债拍卖利率 主要市场休市

- 美国■4月10日美国宏观事历提醒:关注美国3月核心CPI

![[字母哥]NBA球员胃口有多大?奥尼尔五分钟吃36个热狗,字母哥爱上泡面!](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/2020/2d548066076399fcba5f37fc470c6787.jpg)